כך נרקמה העסקה לרכישת רציופארם: 4 טיסות חשאיות ועסקת ענק אחת

הרחק מעיני התקשורת והחברות המתחרות קידם שלמה ינאי, נשיא ומנכ"ל טבע, את העסקה לרכישת רציופארם הגרמנית. בסוף השבוע זכתה טבע במכרז והדרך לכיבוש אירופה נסללה

"לאחר שעות של דיונים ובתום משא ומתן שנמשך אל תוך הלילה, הבנו שאנחנו הזוכים במכרז. לפנות בוקר, כשכבר סוכמו כל הפרטים, יצא עשן לבן" - כך, בשפה ציורית, שחזר "לכלכליסט" נשיא ומנכ"ל טבעשלמה ינאי את הרגעים האחרונים שקדמו לחתימה על רכישת רציופארם.

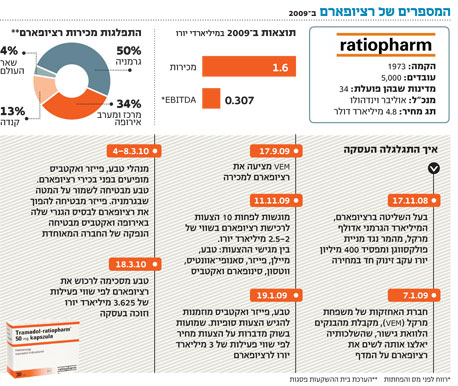

ביום חמישי האחרון הגיעו אל סופם שבעה חודשים של משא ומתן עם האנס יואכים זימס, מנכ"ל חברת האחזקות VEM של משפחת מרקל השולטת ברציופארם, שאותה רכשה טבע בתמורה ל־5 מיליארד דולר במזומן. בטבע רצו מאוד לזכות ביצרנית התרופות הגנרית החמישית בגודלה בעולם. לא פעם הזכירו שם כי השוק הגרמני חשוב מאוד לעמידה ביעדי התחזית האסטרטגית שאותה הציגה טבע בחודש ינואר האחרון.

מאחר ששוק התרופות הגנריות בגרמניה סובל מצמיחה שלילית של 3% בשנה, הרי שחברה שרוצה להגדיל את נתח השוק שלה יכולה לעשות זאת רק על ידי רכישה של חברה אחרת המוכרת בשוק. זו הסיבה שבגללה טס ינאי ארבע פעמים לגרמניה בחודשים האחרונים.

כדי להסתיר מהתקשורת וממתחריו את העניין שמגלה טבע ברציופארם, נערכו חלק מפגישותיו של ינאי מחוץ לגרמניה; בכמה מהפגישות הוא גם נועד עם משפחת מרקל עצמה, וניסה לשכנע אותה כי טבע היא המתאימה ביותר לרכישת החברה הגרמנית.

הימור והתאבדות

רציופארם היא הרכישה השנייה של טבע בתוך כשלוש שנים (ביולי 2008 נרכשה באר האמריקאית). כעת יכול ינאי לחייך: השלב הראשון בתוכנית האסטרטגית של טבע הושלם בהצלחה. "מיצבנו את עצמנו כחברת התרופות הגנרית הגדולה ביותר באירופה, והשנייה בגרמניה - שבה נמצא השוק הגנרי השני בגודלו בעולם", כך אמר ינאי ל"כלכליסט".

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

טבע גברה במכרז על ענקית התרופות האמריקאית פייזרועל אקטביס האיסלנדית, לאחר שהצליחה לשכנע את משפחת מרקל שהיא המתאימה ביותר לדאוג לנכס המשמעותי האחרון שהשאיר אחריו אבי המשפחה, אדולף מרקל המנוח. מרקל התאבד בשנה שעברה לאחר שביצע הימורים כושלים במניותיה של ענקית כלי הרכב הגרמנית פולקסווגן, והפסיד 5 מיליארד יורו. גם העובדה שהצ'ק שעליו חתם ינאי היה - לפי סוכנות הידיעות רויטרס - גבוה ב־136 מיליון דולר מהצעתה של פייזר, עזרה כנראה למרקלים לבחור בטבע כזוכה במכרז.

למרות תג המחיר הגבוה יחסית, לא צפויים להנהלת טבע קשיים מיוחדים בהטמעת חברת התרופות מגרמניה. אם מחברים את שורת ההכנסות של שתי החברות, מגלים כי ב־2009 הן מכרו ב־16.2 מיליארד דולר, מהם 5.2 מיליארד דולר באירופה. גם הניסיון שצברה טבע עם פליבה הקרואטית, שאותה קיבלה כחלק מרכישת באר, עשוי לסייע לה בתהליך האינטגרציה של רציופארם. כמו החברה הגרמנית, גם לפליבה היה מבנה עלויות לא יעיל במיוחד.

רציופארם עתידה לשפר את שורת המכירות של טבע וגם להעשיר את סל המוצרים שלה. "היא תיתן לנו תשתית ייצור מצוינת ופורטפוליו של יותר מ־500 מולקולות שאותו נוכל למנף באירופה כולה. המותג 'רציופארם' הוא מהמותגים היותר מוערכים בגרמניה ובאירופה כולה", הוסיף ינאי.

רציופארם משווקת את מוצריה ב־26 מדינות, רובן אירופיות. עם השלמת הרכישה תיהפך טבע למובילת השוק בעשר מדינות ביבשת ובהן בריטניה, הונגריה, איטליה, ספרד, פורטוגל והולנד. נוסף על כך, טבע תחזק את מעמדה בפולין, צרפת וצ'כיה, ותכפיל כמעט את היקף מכירותיה בקנדה.

כעת, לאחר ביסוסה של טבע כמובילה בשוק הגנרי באירופה, היא תוכל להתפנות לכיבוש יעד נוסף שאותו הציבה בתוכנית האסטרטגית שלה: להיהפך לחברת הביוגנריקה המובילה בעולם. ינאי מסביר שעסקת רציופארם תסייע לטבע גם בתחום זה: "לרציופארם ישנה פעילות של ביו־סימיליארס (תרופות ביולוגיות גנריות) שמעניינת אותנו מאוד". ינאי הוסיף כי "הידע שצברה רציופארם ומוצריה הנמצאים בשלבי פיתוח יתרמו לנו בהיערכות שלנו להיות מובילי שוק בתחום".

לא פעם בעבר הדגיש נשיא ומנכ"ל טבע כי כל חברה שתירכש צריכה להשתלב בתוכנית האסטרטגית של טבע, אבל גם לייצר ערך למשקיעים כבר בשנה הראשונה. עסקת טבע־רציופארם עונה גם על הקריטריון הזה.

רווח מיידי

בשיחת הוועידה למשקיעים שקיימה טבע לאחר ההכרזה על רכישת החברה מגרמניה אמר מנהל הכספים הראשי של טבע אייל דשא, כי "לפי עקרונות החשבונאות המקובלים, רכישת רציופארם תתרום לרווח למניה בתוך שלושה רבעונים". מאחר שרציופארם הצליחה ב־2009 לרשום EBITDA (רווח בניכוי מס, פחת והפחתות) של 307 מיליון יורו, הרי שמבחינת רווח מתואם, רכישתה תייצר רווח למשקיעי טבע כבר באופן מיידי. "יש לנו אסטרטגיה של צמיחה בכלל, ושל צמיחה באירופה בפרט. הרכישה הזו היא אבן יסוד בדרך להשגת היעדים השאפתניים שלנו", סיכם ינאי.

אייל דשא צילום: יובל חן

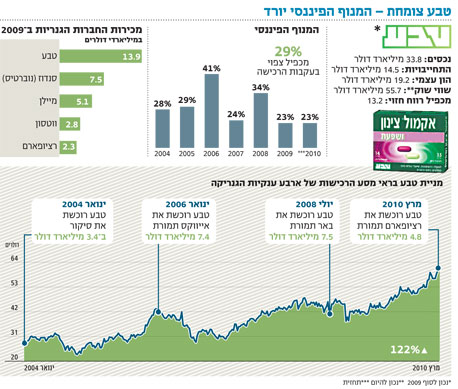

אייל דשא צילום: יובל חן בינואר האחרון הכריז ינאי כי טבע מעוניינת להגיע למכירות של 31 מיליארד דולר ב־2015, כאשר כ־5 מיליארד דולר אמורים להגיע מרכישות של חברות חדשות. מאחר שרכישת רציופארם תוסיף לטבע הכנסות של 2.3 מיליארד דולר בשנה, הרי שכעת יהיה עליה לרכוש חברות נוספות שיגדילו את שורת המכירות ב־2.7 מיליארד דולר. מי עשויות להיות המועמדות הבאות שייבלעו בתוך ענקית הגנריקה מישראל?

סטיבן טפר, אנליסט פארמה וביוטק מהראל פיננסים, העריך בפני "כלכליסט" כי הרכישה הבאה של טבע תגיע בתוך שנה וחצי עד שנתיים. "מאחר שטבע הציבה יעד שלפיו עד 2015 30% מהכנסותיה יגיעו ממכירות אינובטיביות (שנובעות מתרופות מקור), הרכישה הבאה תגיע כנראה מחברות שיוסיפו לטבע יכולות נוספות בתחום הביוטכנולוגי. לאחר רכישת רציופארם, טבע די מיצתה את הרכישות באירופה ובארצות הברית. לכן, היעד הבא שלה יהיה כנראה חברה דרום אמריקאית. אם תהיה רכישה גדולה נוספת, היא תהיה כנראה שם, ובדגש על ברזיל".

טפר גם נוקב בשמותיהן של כמה מועמדות לרכישה שעשויות לעניין את טבע: "כדי לחזק את התחום האינובטיבי, טבע תנסה לרכוש את ספלון (Cephalon) שבפורטפוליו שלה תרופות ביולוגיות וכימיות". לדעתו, "היתרון של ספלון טמון בעובדה שהיא מחזיקה בצבר מוצרים שמאוד מעניינים את טבע, הכולל תרופות אונקולוגיות ונוירולוגיות ותרופות לטיפול בכאב".

מלבד זאת, ספלון מתאימה לאסטרטגיה של טבע מאחר שהיא גם רווחית - אחד מתנאי הסף של ענקית הגנריקה הישראלית. ב־2009 רשמה ספלון הכנסות של 2.2 מיליארד דולר ו־EBITDA של 763 מיליון דולר. שווי השוק של ספלון הוא 5.4 מיליארד דולר, ולכן גם מבחינה פיננסית רכישתה לא אמורה להעיב על מאזנה של טבע.

מועמדת נוספת לרכישה, לדעתו של טפר, היא OSI פארמצבטיקלס הנסחרת לפי שווי שוק של 3.4 מיליארד דולר. מדובר בחברה המתמקדת בפיתוח מוצרים תרופתיים בתחומי האונקולוגיה, הסוכרת והשמנת היתר, המבוססים על מולקולות קטנות.

ב־2009 הסתכמו מכירותיה של OSI ב־430 מיליון דולר, והיא הגיעה ל־EBITDA של 174 מיליון דולר. לאחרונה נסקה המניה ב־40% לאחר שקיבלה הצעת רכש עוינת בסכום של 3.5 מיליארד דולר מאסטלס פארמה, הצעה שמתקשה כרגע להתממש ולכן לטבע ישנה הזדמנות לרכוש את החברה במחיר נמוך יותר מהשווי שבו נסחרת OSI.

"עסקה מצוינת"

"אין ספק שבטבע שילמו הרבה יותר ממה שרצו לשלם", כך אמר ל"כלכליסט" רפי לבל, מנכ"ל פריגו ישראל. עם זאת, לבל סבור שמדובר ב"עסקה מצוינת".

"טבע רצתה להיות המובילה באירופה, ובאמצעות רכישת רציופארם היא הצליחה לכבוש את היבשת", הסביר לבל. "מאחר שלסיבוב הסופי הגיעו שלוש חברות, נוצרה תחרות גדולה מאוד, ולכן העסקה נחתמה במחיר שהיה גבוה מההערכות הקודמות".

רפי לבל צילום: בועז אופנהיים

רפי לבל צילום: בועז אופנהיים לבל: "אני מאמין שהרכישה תוסיף לטבע מאות אלפי דולרים כתוצאה מהסינרגיה בין החברות, ולכן למרות המחיר הגבוה, ומאחר שאין לטבע בעיה של מימון, מדובר בעסקה טובה עבורה".

כמו חברות אחרות בשוק, גם פריגו - יצרנית התרופות הגנריות שפעילות הליבה שלה היא מכירה של ויטמינים ותרופות ללא מרשם - עקבה אחר המכרז למכירת רציופארם.

אתה מרוצה מתוצאות המכרז?

"כישראלי, אני רוצה לראות הצלחה של חברות ישראליות ולכן אני שמח שטבע זכתה. אני מאחל לה הצלחה".

מי ששימש יועצה המשפטי של טבע בעסקה עם רציופארם הוא בכיר עורכי הדין הישראלים בוול סטריט, דיוויד פוקס. זהו אותו פוקס שטלטל את הזירה המשפטית של וול סטריט, לאחר שערק בחודש מאי מתפקידו כשותף בכיר בפירמת סקאדן, ארפס, סלייט, מיגר ופלום - משרד עורכי הדין הניו יורקי בעל המחזור הגדול ביותר בארה"ב - לטובת הפירמה המתחרה קירקלנד אנד אליס שבסיסה בשיקגו.

"המינוף יחזור לרמתו תוך שני רבעונים"

לטבע לא צריכה להיות בעיה לממן את רכישת רציופארם. ב־2009 חתם ינאי על מכירות של 13.9 מיליארד דולר ורווח נקי מתואם של 3 מיליארד דולר. במקביל, ייצרה חברת התרופות מפתח תקווה תזרים מזומנים מפעילות שוטפת של 3.4 מיליארד דולר, וקופת המזומנים שלה הסתכמה בסוף דצמבר ב־2.5 מיליארד דולר.

התוצאות המרשימות יאפשרו לטבע להוציא מקופתה 3 מיליארד דולר לטובת רכישת רציופארם, ואילו את היתרה - כ־2 מיליארד דולר - תשיג טבע על ידי הלוואה, לאחר שתנצל את האשראי הזול שמציעה היום המערכת הבנקאית.

שלמה ינאי צילום: יריב כץ

שלמה ינאי צילום: יריב כץ ההתחייבויות הפיננסיות שתיטול על עצמה טבע לא צפויות לערער את חוסנה הפיננסי, ובסוף השבוע ענקית הגנריקה זכתה גם לברכתן של חברות הדירוג. מודי'ס צופה כי טבע תוכל לממן את תוכנית הצמיחה שלה תוך שימור יחסי המימון הנוכחיים שהולמים דירוג של A3, שהוענק לטבע לפני ההודעה על הזכייה במכרז על רציופארם. גם חברת הדירוג S&P יישרה קוו העלתה ביום שישי האחרון את דירוג האשראי של טבע ל־-A, המקביל לזה של מודי'ס.

בעקבות נטילת ההון הזר למימון העסקה צפוי המנוף הפיננסי של טבע לעלות מ־23% בסוף 2009 לקצת פחות מ־30%, שיעור הנמוך מהמנוף של טבע לאחר רכישת באר, שטיפס מ־24% ל־34%. גם בעסקה זו צפויה טבע לחזור למינוף טרם נטילת ההלוואה בתוך זמן קצר.

להערכתו של אייל דשא, מנהל הכספים הראשי של טבע, תזרים המזומנים החזק שהחברה מייצרת עשוי להחזירה לרמות מינוף של 23% בתוך שניים או שלושה רבעונים. יש לציין שתחזית זאת אינה כוללת חיסכון בעלויות של כ־400 מיליון דולר, אותו צופה טבע בתוך שלוש שנים בעקבות מימוש סינרגיות בתחום המחקר ופיתוח, קיצוץ בכפילויות וחיסכון בעלויות יצור.

לשם השוואה, בעסקת באר חזתה טבע שהאינטגרציה עם החברה האמריקאית תניב סינרגיות בשווי 300 מיליון דולר. לא מן הנמנע שטבע תעדכן את סכום הסינרגיה לאחר השלמת תהליך ההתייעלות במטה רציופארם בעיירה אולם (Ulm) שבגרמניה, כפי שעדכנה את היקף הסינרגיה הכולל מעסקת באר שגדל מאז לכחצי מיליארד דולר.

שני הכובעים של גולדמן זאקס / סופי שולמן

החומות הסיניות מעולם לא היו דקות יותר. כמעט עשור חלף מהמשבר של 2001, שבו הוטבע והומחש המושג לראשונה, וגם הצלקות של המשבר האחרון עדיין רחוקות מלהתרפא, אבל נדמה כי בתחום בנקאות ההשקעות לא מצליחים להפיק את הלקחים שלהם היינו מצפים.

השווקים הפיננסיים בעולם כולו היו דרוכים בשבועות האחרונים לקראת אחת ההכרעות המעניינות ביותר בתחום המיזוגים והרכישות: מי יזכה ברציופארם הגרמנית? מצד אחד היתה מונחת יוקרתה של פייזר, ענקית התרופות האמריקאית, ומצד שני טבע - החברה הגנרית הגדולה בעולם. במקביל ניסתה גם אקטביס האיסלנדית להשתתף בקרב הענקים. הקרב ניטש כבר חודשים ארוכים, אך בתחילת השבוע האחרון התחזקו ההערכות שההחלטה תיפול לקראת סופו.

לויד בלקפיין, מנכ"ל גולדמן זאקס צילום: בלומברג

לויד בלקפיין, מנכ"ל גולדמן זאקס צילום: בלומברג בעיתוי מורכב זה, יום שני האחרון, בחר גולדמן זאקס - שנחשב לאחד הבנקים להשקעות היחידים שיצאו בעור שיניהם מהמשבר האחרון - לצאת בהכרזה כי הוא מוציא את טבע מרשימת המניות המומלצות שלו. "כמה קטליזטורים לתמחור עודף כבר מאחורינו", הסביר האנליסט רנדל סטאניקי במסגרת סקירה שפרסם ללקוחותיו.

התגובה לא איחרה לבוא: עוד באותו יום צנחה המניה ביותר מ־1%, ובמונחים של טבע מדובר בהרבה.

הירידות פסקו רק ביום חמישי, כאשר התפרסמה ההודעה הרשמית כי טבע היא הזוכה ברציופארם. על ההודעה התנוססה בגאון גם ההערה כי גולדמן זאקס היה הבנק שליווה את החברה לאורך כל הדרך בעסקה דרמטית זו של 5 מיליארד דולר.

ביום ההודעה סיימה מניית טבע בעלייה של 3.4%. בגולדמן זאקס ודאי יטענו לחומות הסיניות שמפרידות בין מחלקת האנליזה לבין מחלקת המיזוגים והרכישות. סביר להניח שגם על ההמלצה של גולדמן זאקס כתובות אין ספור הסתייגויות שמתייחסות לכל ניגוד אינטרסים אפשרי. ובכל זאת, בעולם של פוסט ליהמן ברדרס, היינו מצפים להתנהגות קצת אחרת.