"אנחנו לא בשנת 2000, אין היום בועה טכנולוגית. גוגל, אמזון ופייסבוק ימשיכו לזנק"

כך לפי ג'ייסון הלפסטיין, אנליסט האינטרנט הבכיר של בית ההשקעות אופנהיימר. "מניות האינטרנט, בניגוד לתפיסה המסורתית בקרב המשקיעים, אינן יקרות כפי שהיו בעבר"

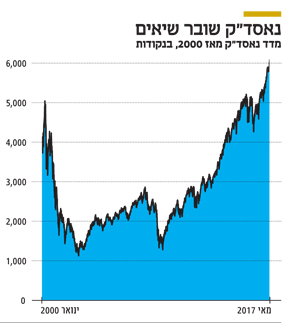

בעוד בישראל היו שקועים בהתאוששות ממצות רגע לפני המעבר ל"על האש" של יום העצמאות, למשקיעי מניות הטכנולוגיה היה חג קטן משלהם. מדד נאסד"ק, שלקח לו יותר מעשור להתאושש מהתפוצצות בועת הדוט.קום ולחצות מחדש את הרף של 5,000 נקודות, קפץ ב־25 באפריל אל מעבר ל־6,000 נקודות.

בעוד השמחה רבה ומדד מניות הטכנולוגיה מציג עלייה נאה של כ־13% מתחילת השנה – לא מעט משקיעים דווקא מוטרדים. הדאגה הראשונה היא שמתנפחת לה בועה חדשה של מניות אינטרנט, שממנה נכוו גם משקיעים מנוסים לפני 17 שנה. הדאגה השנייה, שרק מחזקת את הראשונה, קשורה באופן הקפיצה של נאסד"ק שהובילה אותו אל שיא חדש. לעיקר העלייה, ליתר דיוק ל־40% ממנה, אחראיות חמש מניות בלבד. הכוכבות האלה הן אפל, אמזון, פייסבוק, אלפבית (גוגל) ומיקרוסופט.

- וול סטריט: נאסד"ק ו-S&P 500 ננעלו בשיאים חדשים

- ניו יורק: נאסד"ק בשיא חדש, הנפט בשפל של חודש

- נאסד"ק ננעל לראשונה מעל 6,000 נקודות; קטרפילר זינקה ב-7.9%, טבע איבדה 2.7%

אמנם כל אחת מהחברות היא ענקית בתחומה, אך המשקל המצרפי שלהן במדד הוא 10% בלבד, כך שהדהירה שלהן היתה לא פרופורציונית ליתר המניות המרכיבות אותו. גם היבט זה בעלייתו של נאסד"ק מעלה חוסר נוחות מסוים, לאור החשש כי מניות אלה לא יוכלו להמשיך לרוץ בקצב ששוק ההון התרגל אליו. ב"וול סטריט ג'ורנל" אמנם הגדירו את המניות כ"חמש המהירות", אך במקביל ציינו כי זהו סימן של שוק מזדקן שהגיע לסופו של המחזור החיובי.

"מניות האינטרנט אינן יקרות כפי שהיו בעבר"

ג'ייסון הלפסטיין, אנליסט האינטרנט הבכיר של בית ההשקעות אופנהיימר, ביקר באחרונה בישראל ונפגש עם "כלכליסט" לשיחה על מניות האינטרנט המפורסמות בעולם – גוגל, אמזון ופייסבוק – וסבור שאין סיבה לחשוש.

"מניות האינטרנט, בניגוד לתפיסה המסורתית בקרב המשקיעים, אינן יקרות כפי שהיו בעבר – ולא רק ביחס לשיעורי הצמיחה הגבוהים, אלא גם על בסיס אבסולוטי", אומר הלפסטיין, שנחשב היום לאחד מהאנליסטים המובילים של תחום האינטרנט ומרואיין מבוקש בבלומברג וב־CNBC.

הלפסטיין מסקר את חברות הצמיחה הגדולות בנאסד"ק. הוא מסקר גם מניות קטנות יותר, ביניהן מניות של חברות האינטרנט הסיניות עליבאבא וביידו, וחברת וויקס הישראלית. מניות אלה מדורגות בבית ההשקעות בתשואת יתר (המלצות Outperform) לאור הצמיחה החזקה המלווה ברווחיות נאה, עם פוטנציאל ניכר להמשך הצמיחה.

הנפקת פייסבוק בנאסד"ק צילום: בלומברג

הנפקת פייסבוק בנאסד"ק צילום: בלומברג

"בניגוד לשנת 2000, הנתונים הבסיסיים של חברות האינטרנט מעידים שאין בועה", אומר הלפסטיין. "חברות האינטרנט מציגות לא רק צמיחה גבוהה בהכנסות, אלא גם פועלות במודל עסקי המאפשר מינוף משמעותי לרווחיות, ואף מייצרות תזרימי מזומנים איתנים. הדבר נכון במיוחד עבור פייסבוק, גוגל ואמזון, שנהנות ממעמד כמעט מונופוליסטי בתחומן". גוגל חולשת על נתח של כ־33% משוק הפרסום באינטרנט, פייסבוק באמצעות שירות ההודעות הפופולרי ווטסאפ אחראית לכ־58% מכל פלטפורמות ההודעות בעולם ואמזון חולשת על כ־70% משוק מחשוב הענן הציבורי.

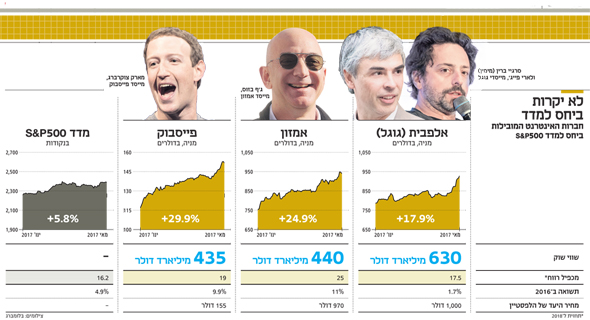

חיזוק לדבריו ניתן לראות בהשוואה של מניות האינטרנט הגדולות למדד S&P 500. על בסיס התחזיות ל־2018 של בית ההשקעות, גוגל נסחרת במכפיל רווח של 17.5 ובמכפיל EV/EBITDA (שווי תפעולי/רווח מפעילות) של 9.7; ופייסבוק נסחרת במכפילים של 21 ו־12.4 בהתאמה — לא רחוק מתמחור המדד, הנסחר במכפיל רווח של 16.2 ובמכפיל EV/EBITDA של 10 בתחזיות ל־2018. מנגד, מניית אמזון אמנם יקרה יותר (מכפילים של 25 ו־16), אך הסיבה לכך היא בעיקר השקעותיה הכבדות בבניית מערך קמעונאות מקוונת מחוץ לארה"ב.

גוגל: המפלצת של עולם הפרסום החדש

חברת האינטרנט המובילה בעולם היא גוגל, עם שווי שוק של 630 מיליארד דולר (906 דולר למניה). על פי התחזיות, היא צפויה להציג ב־2017 הכנסות של כ־88 מיליארד דולר עם EBITDA (רווח תפעולי ללא פחת והפחתות) בשיעור של 44% ורווח נקי של כ־30 מיליארד דולר.

גוגל חולשת על נתח של כ־33% משוק הפרסום באינטרנט, המהווה כ־30% יחסית מתקציב הפרסום העולמי הכולל. זה צפוי להגיע השנה לכ־570 מיליארד דולר. השאר מגיע מאמצעי המדיה המסורתיים, כמו טלוויזיה, רדיו ועיתונות מודפסת.

אלפבית, החברה־האם של גוגל, שמרבית פעילותה ממוקדת בתחום הפרסום בפלטפורמות של גוגל וביוטיוב, הציגה האצה בקצב הצמיחה בשנים האחרונות. שיעור הצמיחה שלה ב־2017 צפוי לעמוד על 21%, בהשוואה ל־16% ב־2015. החברה היכתה לקראת סוף אפריל את התחזיות, כאשר דיווחה על ההכנסות לרבעון הראשון של 2017. הרווח למניה של אלפבית עמד על 7.73 דולר, לעומת 7.5 דולר ברבעון המקביל אשתקד, ולעומת 7.39 דולר בתחזיות האנליסטים.

הכנסות אלפבית ברבעון הסתכמו ב־24.8 מיליארד דולר, עלייה של 22% לעומת 20.2 מיליארד דולר ברבעון המקביל ותחזיות אנליסטים להכנסות של 24.22 מיליארד דולר. ב־12 החודשים האחרונים זינקה מניית החברה ב־23% ומתחילת השנה עלתה המניה ב־13%.

על פי אופנהיימר, מכפילי הרווח החזויים של גוגל עומדים על 20 ו־17.5 בתחזיות הקונצנזוס ל־2017 ו־2018. מכפילי EV/EBITDA צפויים להיות 11.3 ו־9.7 באותן שנים. התמחור דומה למכפילי שוק המניות הכללי, ונמוך בהתחשב בשיעורי הצמיחה הגבוהים של ענקית האינטרנט.

יוטיוב, המבוססת בעיקר על פרסום אוטומטי, שימשה מנוע הצמיחה המרכזי של אלפבית, עם צמיחה של 60% בהכנסות 2016 לרמה של 7.5 מיליארד דולר, לעומת צמיחה של 16% בפעילות הליבה של חיפוש באינטרנט. עם זאת, ההצלחה בפעילות יוטיוב נהפכה באחרונה גם למקור לחשש בקרב המשקיעים, בעיקר לאחר פרשה של הצגת פרסומות הצמודות לתוכני טרור ושנאה שהתפרסמה במרץ. הדבר הביא חלק מהמפרסמים לבטל את הפרסומות ביוטיוב, ולחולשה במניית גוגל בשבועות האחרונים.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

הלפסטיין מעריך שהמצב הזה דווקא משקף הזדמנות השקעה, במיוחד לעונת הדו"חות הקרובה. לדבריו, "פעילות הפרסום האוטומטי ביוטיוב מהווה כ־10% מההכנסות של גוגל, ונתח קטן עוד יותר מהרווח. שיעור ה־EBITDA של יוטיוב עומד על 15% בלבד, בהשוואה לשיעור של כ־66% בפעילות החיפוש של גוגל. גם אם החברה תאבד חלק משמעותי מהכנסות מהמפרסמים ביוטיוב, השפעה על תוצאות גוגל אמורה להיות זניחה. הפרסום האוטומטי, עם כל החסרונות שלו, מהווה ערך משמעותי עבור כלל המפרסמים לאור עלותו הנמוך — 2–3 דולרים לאלף צפיות, לעומת יותר מ־10 דולר, ולעתים 20–30 דולר, בפרסום אנושי".

"ויתור על כלי זה יקפיץ את הוצאות השיווק עבור המפרסמים", אומר הלפסטיין. "האלגוריתם של גוגל הוא בין הטובים בסינון התכנים הפוגעניים, כך שאם הדבר קרה אצלם, אפשר רק לדמיין מה יכול לקרות אצל מתחרות כמו טוויטר".

בבית ההשקעות מעניקים למניית גוגל מחיר יעד של 1,000 דולר, הגבוה ב־10% ממחירה כיום.

האנליסט ג'ייסון הלפסטיין: "בניגוד לשנת 2000, הנתונים הבסיסיים של חברות האינטרנט אחרים. המודל העסקי שלהן מאפשר מינוף משמעותי לרווחיות"

האנליסט ג'ייסון הלפסטיין: "בניגוד לשנת 2000, הנתונים הבסיסיים של חברות האינטרנט אחרים. המודל העסקי שלהן מאפשר מינוף משמעותי לרווחיות"

פייסבוק: החשש מאיבוד הצעירים מוגזם

פייסבוק, שהונפקה במאי 2012 לפי שווי שוק של 100 מיליארד דולר, נסחרת כיום כבר לפי שווי של 435 מיליארד דולר, או 150 דולר למניה. הרשת החברתית נהנית משיעורי צמיחה גבוהים במיוחד לאחר שהתמקדה בפרסום במובייל, המהווה יותר מ־80% מהכנסותיה.

לפייסבוק יש יותר מ־1.2 מיליארד משתמשים, והנתון ממשיך לגדול בקצב שנתי דו־ספרתי, במקביל לעלייה ניכרת בהיקפי המונטיזציה של הפרסום, לאור התועלת הגבוהה למפרסמים בפרסום הממוקד של הרשת החברתית.

"בשנה האחרונה עלתה הכנסת פייסבוק למשתמש בשעה מ־18 סנט ל־29 סנט", אומר הלפסטיין. "זה עדיין נמוך לעומת המספרים המקבילים בגוגל (98 סנט) ואף בטוויטר (88 סנט), אך הדבר מותיר מקום נרחב להמשך הצמיחה בהכנסות".

מבחינת בסיס המשתמשים, לאחר שנים שבהן הקהל היה צעיר יחסית, התפלגות משתמשי פייסבוק היומיומיים לפי גילאים נראית כבר אחרת. 38% מהמשתמשים בגילאי 45–64, 19% בגילאי 35–44, 22% בגילאי 25–34 ו־12% בגילאי 18–24.

הירידה בנתח האוכלוסייה הצעירה בפייסבוק נתפסת כגורם סיכון ארוך טווח עבורה, אך המשתמשים הצעירים עדיין פעילים מאוד בפלטפורמה נוספת של פייסבוק — אינסטגרם. שם נתח הצעירים בגילאי 18–24 עומד על 46% ונותר יציב. אינסטגרם החלה להציג התקדמות אגרסיבית בשנה שעברה, כאשר הגיעה להכנסות של מעל 3 מיליארד דולר, לעומת כ־600 מיליון דולר ב־2015. בכך היא כבר אחראית על כ־14% מסך הכנסות פייסבוק מהפרסום במובייל. כך ממשיכה פייסבוק לשלוט על הפרסום במובייל בכל קבוצות הגיל הרלוונטיות.

עם זאת, פייסבוק עדיין אינה עושה מונטיזציה לפלטפורמה נוספת שלה — שירות ההודעות הפופולרי ווטסאפ, האחראי על כ־58% מכל השימוש בפלטפורמות ההודעות בעולם.

פייסבוק פרסמה בסוף השבוע את תוצאות הרבעון הראשון של 2017, בהם הכנסותיה עמדו על 8.03 מיליארד דולר, גבוה משמעותית מתחזיות האנליסטים שצפו לחברה הכנסות של 7.83 מיליארד דולר וזינוק מרשים של 49% לעומת הרבעון המקביל, אז עמדו הכנסות החברה על 5.38 מיליארד דולר. הרווח הנקי של החברה זינק ב־76% והגיע ל־3.06 מיליארד דולר. הרווח למניה טיפס ב־73% ל־1.04 דולר. מנגד, הוצאות החברה גדלו ב־40% והסתכמו ב־4.71 מיליארד דולר.

כמו במקרה של גוגל, גם מניית פייסבוק נסחרת ברמות מכפילים נמוכות ביחס לקצב הצמיחה הגבוה – מכפילי רווח של 26 ו־21 לתחזיות 2017 ו־2018, ומכפילי EBITDA של 15.8 ו־12.4. באופנהיימר מעניקים למניית החברה מחיר יעד של 155 דולר, הגבוהה ב־3.5% ממחירה כיום.

אמזון: משקיעים בלוגיסטיקה מעבר לים

חברת אמזון, הנסחרת לפי שווי שוק של 440 מיליארד דולר או 925 דולר למניה, מחזיקה במעמד המובילה בשני תחומים חמים בשנים האחרונות — הסחר המקוון ושירותי הענן.

בתחום הסחר המקוון הגיעה אמזון לעמדה המובילה העולמית, לאחר השקעות משמעותיות בתשתית הלוגיסטיקה. שוק זה צומח בעקביות בקצב שנתי של יותר מ־20%, והסתכם ב־2016 ביותר מ־2 טריליון דולר. עם זאת, הוא מהווה רק כ־9% מסך המכירות הקמעונאיות בעולם.

אמזון מחזיקה בנתח עצום של כ־40% משוק המסחר המקוון בארה"ב, אך בנתח של 9% בלבד בתחום בשאר השווקים הגלובליים. שתי הקטגוריות הבולטות באמזון הן מוצרי אלקטרוניקה, שאחראית לכ־30% מהמחזור, וביגוד והלבשה, שאחראית לכ־15% מסך המחזור של החברה.

"יש קטגוריות רבות של מוצרים שעדיין לא הגיעו לחדירה מהותית באינטרנט, בעיקר מסיבות פסיכולוגיות, כמו מוצרי צריכה בסיסיים, מזון, קוסמטיקה וריהוט", אומר הלפסטיין. "באלה מחזיקה אמזון בנתח של כ־30% בתחומי המכירות המקוונות, וזה ממצב אותה במקום הנכון ליהנות מעלייה משיעורי החדירה של מכירות באינטרנט בתחומים אלה בעתיד".

הכנסות אמזון מפעילות סחר מקוון הסתכמו ב־2016 בכ־124 מיליארד דולר, מתוכן כ־80 מיליארד דולר בצפון אמריקה ו־44 מיליארד דולר מהשווקים הבינלאומיים. בכל השווקים צמחה החברה ב־25% בשנה שעברה.

פעילות הקמעונאות המקוונת בצפון אמריקה מניבה לאמזון שיעור רווח תפעולי של 5.1% ב־2016, שיעור רווחיות גבוה מזה של ענקית הקמעונאות המסורתית וולמרט. לעומת זאת, פעילות הקמעונאות מחוץ לארה"ב ממשיכה לצבור הפסדים, שאמורים אף לגדול ב־2017 — מהפסד תפעולי של כ־500 מיליון דולר ב־2016 להפסד של 1.6 מיליארד דולר השנה. זאת, בעקבות השקעה משמעותית של החברה בתשתית הלוגיסטית בשווקים הבינלאומיים, שמטרתה לחזק את מעמדה התחרותי מחוץ לארה"ב. החברה מהמרת כי הדבר יוביל לעלייה בנתח השוק ובסופו של דבר – יאפשר לה לשלוט בשוק הסחר המקוון גם מחוץ לשוק הבית האמריקאי.

בנוסף למעמדה המוביל בתחום הסחר המקוון שולטת אמזון על תחום צמיחה חשוב נוסף — שירותי הענן, באמצעות חברת Amazon Web Services, או AWS. החטיבה הניבה בשנה שעברה הכנסות של כ־12 מיליארד דולר, עם צמיחה שנתית מרשימה של 55% ו־EBITDA חזק של כ־7.3 מיליארד דולר, בשיעור גבוה של 60% מסך הכנסות החטיבה. על פי התחזיות, פעילות הענן של אמזון צפויה לצמוח בשיעור של כ־40% בשנה הקרובה, ולחצות את רף ההכנסות של 20 מיליארד דולר ב־2018, למרות הורדת עלויות עקבית בשירותי הענן.

"שוק הענן נהפך בשנתיים האחרונות לאלמנט חשוב במודלים העסקיים של מרבית הארגונים, ומוערך כעת בכ־80 מיליארד דולר עם תחזית למחזור של כ־109 מיליארד דולר ב־2018", אומר הלפסטיין. "מתוך שוק זה, מהווה פלח הענן הציבורי (להבדיל מענן פנימי של ארגונים) נתח של כ־22%, שצפוי להכפיל את עצמו בעוד כמה שנים. AWS אחראית לכ־70% משוק הענן הציבורי מול הענן המתחרה המוביל Azure של מיקרוסופט, שמחזיק בנתח של כ־20%", אומר הלפסטיין. "תהליכי ההתקדמות בתחום הענן אמורים להיטיב גם הם עם הצמיחה הגבוהה של אמזון".

מנוע צמיחה פוטנציאלי נוסף הוא חדירה של אמזון לתחום הפרסום באינטרנט, הנשלט כאמור על ידי גוגל ופייסבוק. לאמזון יש גישה ישירה ללקוח הקצה ומידע מקיף על טעמיו, שיכולים לשמש את המפרסמים באופן יעיל. עם זאת, החברה לא בהכרח תרצה לסכן את עמדתה החזקה באמצעות פרסום אגרסיבי. לכן הסכנה לעסקי גוגל ופייסבוק אינה נשקפת בטווח הקצר.

לקראת סוף אפריל היכתה אמזון את התחזיות, כאשר דיווחה על עלייה של 41% ברווחיה ביחס לרבעון המקביל. ההכנסות קפצו ב־23% ל־35.7 מיליארד דולר - מעל ציפיות האנליסטים להכנסות של 35.3 מיליארד דולר. הרווח הנקי עמד על 724 מיליון דולר או כ־1.48 דולר למניה, כ־40 סנט יותר מתחזיות האנליסטים. הנתונים שלחו את המניה מעלה לשיא כל הזמנים — 953 דולר למניה.

עסקי הענן של החברה צמחו ב־42% והכניסו לה כ־3.66 מיליארד דולר לעומת 2.57 מיליארד דולר אשתקד. עסקי הקמעונאות אמנם סיפקו לה רווח נאה בצפון אמריקה, עם 596 מיליון דולר, אך אלה התקזזו מול הפסדי החטיבה בשאר העולם, שטיפסו לכ־481 מיליון דולר.

הכלכלנים של אופנהיימר מתמחרים את שתי הפעילויות של אמזון בנפרד. פעילות הענן מתומחרת לפי מכפיל 16 בתחזית ה־EBITDA ל־2018 — כלומר שווי של כ־204 מיליארד דולר או 416 דולר למניה. פעילות הסחר המקוון מתומחרת לפי מכפיל 25 בתחזית ל־2018 — כלומר שווי שוק של כ־253 מיליארד דולר או 516 דולר למניה. בבית ההשקעות מעניקים למניית אמזון מחיר יעד של 970 דולר, הגבוה ב־4.8% ממחירה כעת.