דילמת המשקיעים באמות: ריבית על האג"ח או תשואת דיבידנד למניה

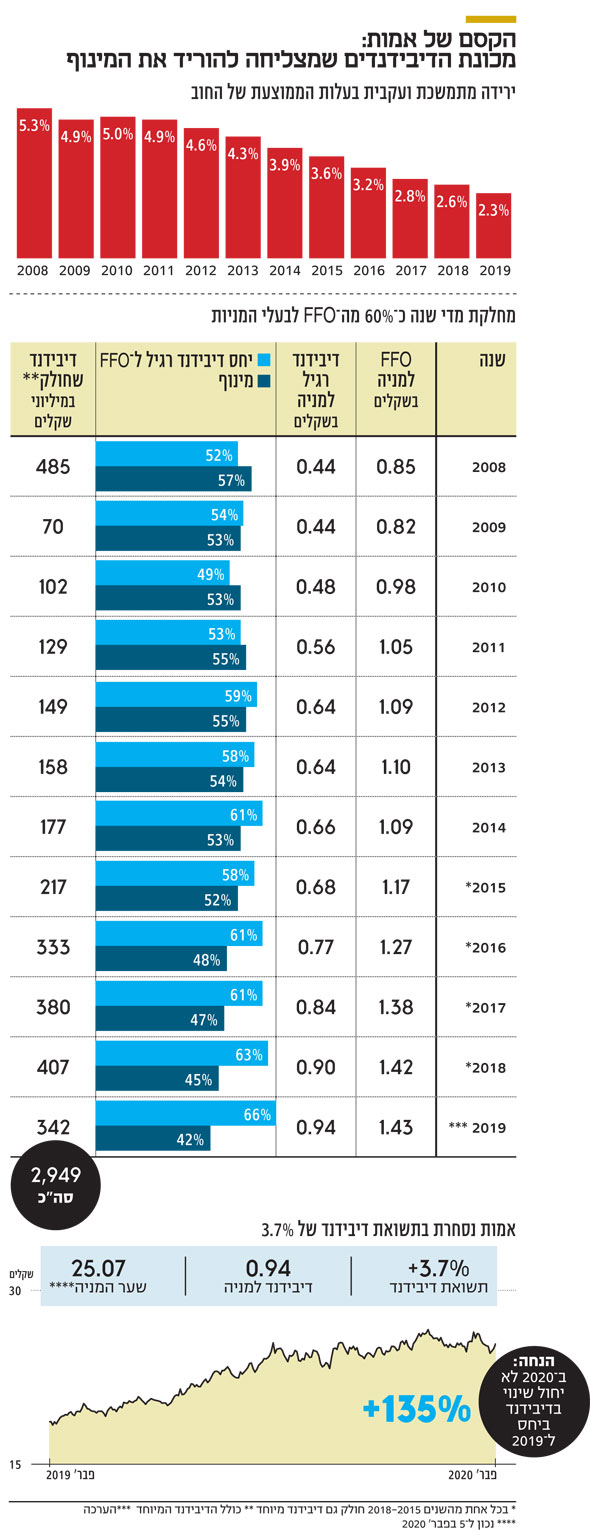

חברת הנדל"ן שמחלקת דיבידנדים באופן קבוע, מצליחה במקביל לגייס חובות חדשים ולהקטין את עלות החוב ואת רמת המינוף; בעוד האג"ח הארוכה שלה מגלמת תשואה ריאלית של 1%, המניה צפויה להניב תשואת דיבידנד של 3.7%

- אמות פתחה את חגיגת שיערוכי הענק של חברות הנדל"ן המניב

- אמות מדווחת על צפי לרווח של מעל ל-500 מיליון שקל ברבעון ה-4 משערוך הנכסים

- אמות חתמה על הסכם לרכישת 50% הנוספים בקניון קרית אונו ב-538 מיליון שקל

השבוע הושלם שלב המכרז למשקיעים מוסדיים שבמסגרתו אמות, שבשליטת (55%) אלוני חץ, נהנתה מביקוש גבוה של 1.7 מיליארד שקל, מתוכם החברה קיבלה התחייבויות לגיוס של 811 מיליון שקל. הנפקת האג"ח בוצעה בשילוב של הרחבת סדרה קיימת (סדרה ו') והנפקת סדרת אג"ח חדשה (סדרה ז'). הנקודה המעניינת נוגעת לריבית שנקבעה בשני המכרזים. בזה של סדרה ו' הצמודה למדד, במח"מ של 7.7 שנים, המחיר בהנפקה משקף תשואה ריאלית של 0.8%, ואילו בסדרה ז', בעלת מח"מ של 9.3 שנים, הריבית השקלית (לא צמודה) שנסגרה במכרז עומדת על 2.44%. גם אם מביאים בחשבון שהמשקיעים המוסדיים שהשתתפו בהנפקה של סדרה ז' נהנו מעמלת התחייבות מוקדמת של 0.9%, מה שמעלה את הריבית האפקטיבית ל־2.55%, עדיין מדובר בריבית נמוכה מאוד.

אבי מוסלר צילום: עמית שעל

אבי מוסלר צילום: עמית שעל

עסקאות סוואפ כגידור

כדי להמחיש עד כמה נמוכה הריבית שבה אמות גייסה את החוב החדש כל מה נדרש הוא להתבונן בגובה הריבית על החוב הקיים של החברה. לפי הדו"חות הכספיים של אמות, הריבית הריאלית הממוצעת המשוקללת על החוב של החברה עמדה בסוף הרבעון השלישי על 2.3%. לכאורה, ולכאורה בלבד, הריבית בסדרת האג"ח החדשה שהונפקה השבוע גבוהה ברבע אחוז מהממוצע. אלא שהאג"ח החדשות (סדרה ז') הן שקליות בעוד שעלות החוב הממוצעת של אמות מתייחסת לחוב צמוד מדד. לכן באמות נוהגים לבצע עסקאות סוואפ שבמסגרתן החוב השקלי הופך לצמוד. בשיחה עם "כלכליסט" אמר מנכ"ל אמות אבי מוסלר כי "החברה קיבלה הצעות לסוואפ שמגלם לחוב השקלי החדש שגויס בהנפקת סדרה ז' ריבית צמודה של 1.1%-1.05%. זאת ריבית שנמוכה ב־1.25% מעלות החוב הממוצעת של אמות". לא זאת אף זאת, המח"מ של סדרה ז', 9.3 שנים כאמרו, ארוך משמעותית מהמח"מ הממוצע של החוב של אמות שעומד על כ־5 שנים. אמות טרם ביצעה עסקאות סוואפ על החוב החדש שגייסה.

גיוס החוב של אמות יפחית את עלויות החוב שלה וזאת כתוצאה משילוב של שני גורמים, האחד נובע מהחוב החדש, והשני מהחוב הקיים. ראשית, החוב החדש נושא כאמור ריבית הנמוכה מזאת של החוב הקיים. שנית, לפי לוח הסילוקין של אמות, ב־2020 החברה תפרע חוב של 727 מיליון שקל שנושא ריבית של 3%, ושנה לאחר מכן יגיעו לפירעון 577 מיליון שקל נוספים שהריבית האפקטיבית שלהם היא 2.9%. הוספת משתנה נמוך (הריבית על החוב החדש) כמו גם גריעת משתנה גבוה (הריבית על החוב הנפרע) הן שתי פעולות שבהכרח מביאות לירידה בשיעור הריבית הממוצעת המשוקללת.

אינדיקציה נוספת לריבית הנמוכה שבה בוצע גיוס החוב של אמות אפשר לקבל דווקא מהזווית של המניות של החברה. בהתאם למדיניות חלוקת הדיבידנד שלה, אמות מפרסמת במקביל לדו"חותיה השנתיים את היקף הדיבידנד שיחולק במהלך השנה. בכל אחת מהשנים 2018-2015 אמות חילקה בנוסף לדיבידנד הרגיל גם דיבידנד מיוחד, מה שהופך את האירוע ללא מיוחד. לא מן הנמנע שאמות תכריז על חלוקה "מיוחדת" כזאת גם עם פרסום תוצאות הרבעון הרביעי של 2019 ולשנה כולה. הדיבידנד הרגיל שחולק ב־2019 עומד על 342 מיליון שקל והוא משקף חלוקה של 94 אגורות לכל מניה.

בכל אחת מ־6 השנים האחרונות אמות העלתה את סכום הדיבידנד שחולק לבעלי המניות. בהנחה שמרנית שאמות לא תחלק דיבידנד מיוחד ולא תגדיל את הדיבידנד ב־2020, ובהינתן המחיר הנוכחי של מניית אמות שעומד על 25.6 שקל, תשואת הדיבידנד הצפויה לבעלי המניות של אמות בשנת 2020 היא 3.7%.

הסיכונים המובנים בני"ע

מקובל להתייחס למניות ולאג"ח כאל "תפוחים ותפוזים", זאת בגלל הבדלי הסיכון המובנים בין שני סוגי ניירות הערך. אולם ההבדל הזה נשחק ככל שהמח"מ של האג"ח מתארך, כמו במקרה של אמות שבו מועד הפירעון הסופי של סדרה ז' יחול ב־2032. יכולת הניבוי ביחס לכושר החזר החוב של חברה הולכת ופוחתת ככל שתקופת החיזוי ארוכה יותר, וגם הסיכון להפסדי הון גדל ביחס ישר למשך חיי האג:ח. אם נתייחס לתשואות האג"ח ולתשואת הדיבידנד כמוצרים תחליפיים, גם אם לא זהים, הרי שהמקרה של אמות מציב בפני המשקיע דילמה — השקעה באג"ח עם מח"מ של 9 שנים שמגלמת תשואה ריאלית של 1%, או השקעה במניה שבתרחיש הבסיס צפויה להניב תשואת דיבידנד של 3.7%.

הפער הזה, בין התשואות הנמוכות של האג"ח בשוק ההון לבין תשואות הדיבידנד הגבוהות יחסית, הוא אחד הגורמים המרכזיים שדוחף את מחירי המניות של חברות הנדל"ן המניב למעלה. כל עוד הריבית במשק נשארת בגובה השטיח, המגמה הזאת רק תלך ותתעצם, כשהיא מתודלקת על ידי מנהלי ההשקעות בגופים המוסדיים שמשוועים לאפיקי השקעה שיאפשרו להם להניב תשואה גבוהה יחסית. כי כשהכסף זול, מחירי הנכסים נעשים יקרים.