התרופה לאינפלציית הקרנות מתחבאת בשוק הגמל

רשות ני"ע מסוגלת לבלום את האינפלציה בקרנות נאמנות מיותרות, שמשאירה את ציבור החוסכים מבולבל. הפתרון נמצא מתחת לאף: בעולם הפנסיה, שסבל לא מזמן ממחלה דומה. שם, הגבלה חוקית של מספר מסלולי ההשקעה עצרה את הסחף; כתבה רביעית בסדרה

ישראלים שמחפשים במה להשקיע את חסכונותיהם הפרטיים נוהרים בשנתיים האחרונות לקרנות הנאמנות ‑ אבל השוק הזה סובל ממחלה קשה. היועצים בבנקים מעודדים את הציבור לשלם דמי ניהול גבוהים למנהלי ההשקעות של הקרנות, שיודעים כביכול להכות את מדדי הבורסה. מתחילת השנה השקיע הציבור בקרנות יותר מ־18 מיליארד שקל, ובמקביל משך 6.6 מיליארד שקל מתעודת הסל. אלא שלא ברור שההמלצות שהציבור מקבל טובות יותר מהימור בקזינו.

- בתי ההשקעות עובדים על הציבור בדרך לגזירת קופון

- בנק הפועלים יוצא לקרב נגד ייקור דמי הניהול בקרנות הנאמנות מהחודש הבא

- האוזר מחייב את מנהלי קרנות אג"ח המדינה להסיר תחפושות

בימים האחרונים חשפנו ב"כלכליסט" כיצד שיטת הדירוג של הבנקים מעודדת את בתי ההשקעות לפתוח עוד ועוד קרנות מיותרות, על חשבון התשואה ארוכת הטווח של הלקוח. מנהלי הקרנות עסוקים בהמצאת תרגילים וטריקים שיזניקו את הקרנות שלהם לראש הדירוג, ויפתו את ציבור המשקיעים המבולבל; אבל קרנות שנעשו כוכבות ליום אחד מידרדרות בהמשך, והמשקיעים משלמים דמי ניהול יקרים על ביצועים בינוניים.

רן שחם מנכ"ל משותף בבית ההשקעות אלטשולר שחם צילום: עמית שעל

רן שחם מנכ"ל משותף בבית ההשקעות אלטשולר שחם צילום: עמית שעל

אם יו"ר רשות ניירות ערך החדשה ענת גואטה תרצה לעצור את הסחרור, היא לא תצטרך לחפש רחוק. בפיקוח על הביטוח התמודדו לפני שלוש שנים עם בעיה דומה, ובהצלחה ניכרת.

ללמוד מהפיקוח על הביטוח

כמו קרנות הנאמנות, שוק הפנסיה סבל עד לא מכבר מאינפלציה במסלולי ההשקעה, שנבעה מהאינטרס השיווקי של המנהלים. לקוחות שמצטרפים לקופת גמל מצורפים לרוב כברירת מחדל ל"מסלול כללי", שבו מנהל ההשקעות נהנה מגמישות ניהולית. כדי למשוך לקוחות נהגו מנהלים לפתוח כמה מסלולים כלליים עם הבדלים דקים ביניהם. סוכני הביטוח שמשווקים את קופות הגמל יכלו תמיד למכור ללקוח את המסלול שהשיג את התשואה הטובה ביותר באותה שנה; אבל היה לכך קשר רופף בלבד לביצועי השנה הבאה.

המגמה הזאת לא שירתה את הלקוחות, אלא רק יצרה בלבול. כדי לבלום אותה יזם המפקח על הביטוח דאז ידין ענתבי הוראה חדשה, שלפיה מנהל רשאי לנהל רק מסלול כללי אחד, לצד מסלולי השקעה מתמחים שיש ביניהם הבדל מובהק.

התוצאה: כיום הביצועים של כל חברת גמל ברורים וגלויים, וסוכני הביטוח אינם יכולים להסיח את דעת הלקוחות באמצעות מסלולים מבלבלים. אם מנהלי קופות הגמל מסתדרים עם קו השקעה אחד ‑ מדוע בתי ההשקעות מוכרחים להפעיל 6 או 7 קרנות נאמנות? גם עליהם אפשר להטיל מגבלה דומה.

אם איסור להפעיל יותר מקרן אחת נשמע מוגזם, פתרון מתון יותר הוא להכניס שינויים בשיטת הדירוג. ראשית, אפשר להכניס את הקרנות לדירוג רק אחרי שצברו נכסים בהיקף מסוים, למשל 100 מיליון שקל, ולהתעלם מהתשואה שהשיגו קודם, ושאולי עלתה להן בסיכונים גדולים יותר. שנית, אפשר לבסס את הציון על ביצועי כל הקרנות של בית ההשקעות בקטגוריה מסוימת, ולוודא בכך שמנהליו מסוגלים להציג ביצועים טובים לאורך זמן, ולא רק בקרן בודדת.

לקרנות יש יותר מזל משכל

ההשוואה לקופות הגמל, שבהן המנהלים רשאים לנהל רק מסלול השקעה אחד, מדגישה את השרירותיות בדירוג הקרנות. לכאורה, גוף שמצטיין בניהול קופות גמל היה צריך להתבלט גם בקרנות נאמנות. אבל המציאות מראה אחרת: קרנות הנאמנות שעלו לראש דירוג התשואות מתחילת השנה אינן שייכות בהכרח לבתי ההשקעות שמובילים בביצועי קופות הגמל.

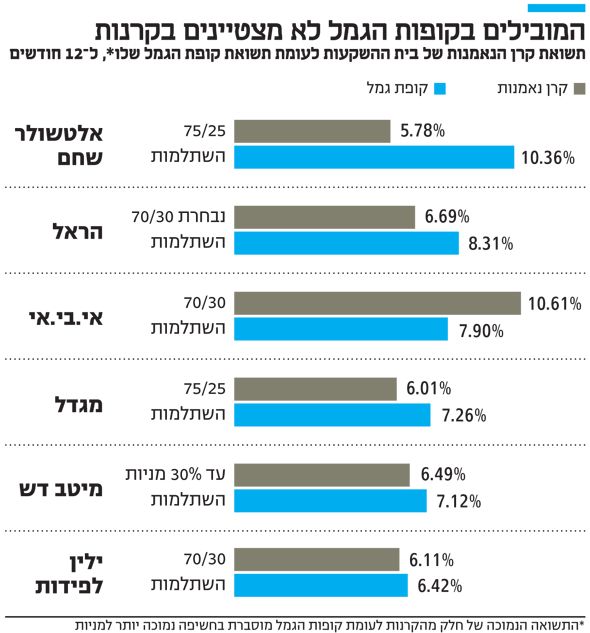

לדוגמה, מקרב הקרנות עם חשיפה של 30% למניות (70/30) ‑ שהן הדומות ביותר לקופות הגמל ‑ הובילה ב־12 החודשים האחרונים זו של אי.בי.אי, שהשיגה תשואה של 10.6%. לעומת זאת, קופת הגמל של אי.בי.אי הגיעה רק למקום החמישי, עם תשואה של 7.9%. קופת הגמל המצטיינת היתה דווקא זו של אלטשולר שחם ‑ 10.36% ‑ שקרן הנאמנות שלו רשמה תשואה לא־מרשימה של 5.78%.

אפילו בענף הקרנות מודים ש־500 קרנות מתוך 1,300 הן פשוט מיותרות. רבים מהמנהלים מודים בצורך לדלל אותן, אבל הם טוענים שאם ינקטו צעד כזה לבד ‑ הם יאבדו את היתרון היחסי. כדי לעצור את המירוץ להקמת קרנות חדשות, כל המנהלים צריכים ליישר קו.

מה רוצים מנהלי הקרנות?

אחד מבתי ההשקעות היחידים שמנהלים רק קרן אחת בכל קטגוריה הוא אלטשולר שחם. רן שחם, מנכ"ל משותף בבית ההשקעות, קורא זמן רב לצמצום מספר הקרנות. ייתכן שהסירוב לעבוד כמו כולם גובה ממנו מחיר, כי לקוחות פודים לאחרונה מיליארדים מהקרנות של אלטשולר. גם צבי סטפק, מבעלי מיטב דש, מעלה לאחרונה קריאה דומה.

ובכל זאת, רוב המנהלים מתנגדים להגבלה לקרן אחת בלבד. הם טוענים שמדיניות כזו רק תעודד מנהלים בבתי ההשקעות לעזוב ולהקים חברות ניהול תיקים קטנות; ושניהול סכומים של יותר מחצי מיליארד שקל בקרן אחת מגביל את הגמישות הניהולית בשוק הישראלי הקטן, בעוד פנייה להשקעות בחו"ל כרוכה בחשיפה לתנודות מט"ח.

אבל יש בעיה בטענה שרק קרנות קטנות יובילו לתשואות גבוהות: היום נהנים מהתשואות האלה בעיקר לקוחות "מיוחסים", שיועצי הבנקים צירפו לקרנות בשלב מוקדם. הרוב ממילא מגיעים אחר כך, כשהתשואה דועכת.

פתרון חלקי מגיע בינתיים מבנק הפועלים: כפי שנחשף ב"כלכליסט", הבנק ישיק בשנה הבאה דירוג חדש ש"יקנוס" מנהלי קרנות שמחזיקים בהרבה קרנות דומות. במקום להתבסס על מצעד התשואות, הוא ישקלל מרכיבים כגון תשואה ארוכת טווח, ותק המנהלים, ייקור שיטתי של דמי הניהול ועוד.

ניגוד האינטרסים של רשות ניירות ערך

רשות ניירות ערך יודעת להילחם כשהיא רוצה, ובשנים האחרונות היא סיכלה כמה מהתרגילים של מנהלי קרנות הנאמנות, כגון ההעלאה התכופה של דמי הניהול. אם כן, למה עדיין לא מצאו שם מקום להתערב באינפלציה בקרנות הנאמנות?

יו"ר רשות ני"ע הנכנסת ענת גואטה צילום: שאול גולן

יו"ר רשות ני"ע הנכנסת ענת גואטה צילום: שאול גולן

הנימוק הרשמי של הרשות הוא שריבוי אפיקי ההשקעה מקנה לקרנות יתרון ייחודי על פני מוצרים מתחרים, כמו קופות גמל להשקעה ופוליסות חיסכון שמנהלות חברות הביטוח והגמל. הוא מאפשר לצרכן לרכוש מוצר שמתאים לצרכיו בכל רגע.

ברשות מודים גם במניע נוסף: עידוד המסחר בבורסה הישראלית, שנחשבת בעיניה למשאב לאומי. ריבוי הקרנות מגדיל את נפח המסחר באחוזת בית; הגבלת מספרן תפגע במאמצי הרשות להחיות את הבורסה המקומית.

אבל אלה הסברים צולעים. מתן יתרון תחרותי לקרנות הנאמנות לעומת מוצרים חלופיים לא מצדיק את האינפלציה בקרנות, שמבלבלת את הלקוחות ומעודדת השקעות לטווח קצר. ובאשר להחייאת הבורסה ‑ לא ברור מדוע הרשות צריכה לחזק אותה על חשבונם של המשקיעים בקרנות.

אבל לאנשי רשות ניירות ערך יש אינטרס נוסף, שהם לא יכירו בו במפורש: הרבה קרנות נאמנות פירושו הרבה אגרות לרשות, שתקציבה מבוסס על תשלומים ממנהלי הקרנות. האם לשיקול הזה יש חלק בהחלטה להימנע מהתערבות? מהרשות לא נמסרה תגובה.

לכתבה הראשונה בסדרה: השיטה של בתי ההשקעות לעשות קופה - לחצו כאן

לכתבה השנייה בסדרה: שיטת מצליח של קרנות הנאמנות - לחצו כאן

לכתבה השלישית בסדרה: היועצים האובייקטיביים בבנקים הפכו לדילרים בקזינו של עודף קרנות הנאמנות - לחצו כאן