גזית גלוב: מהן חמש הנקודות הצפות מעל גרף תשואות האג"ח?

התשואות לפדיון של גזית גלוב מבטאות מציאות מאתגרת בהרבה מזו שעולה מדירוג האשראי הגבוה שלה. עכשיו נותר לראות מי צודק, המשקיעים או החברות שאשררו את דירוג החוב של חברת הנדל"ן

שתי הבשורות הטובות שקיבל החודש חיים כצמן, בדמות אשרור דירוג האשראי של גזית גלוב, הגיעו בניגוד גמור למגמה השלילית שמאפיינת מתחילת השנה את חברת הנדל"ן המניב שבשליטתו (26.3% בשרשור). הבשורה הראשונה הגיעה לפני עשרה ימים, ב־19 ביולי, כאשר חברת הדירוג S&P מעלות אמנם עדכנה את תחזית הדירוג לשלילית, אולם הדירוג עצמו אושרר ונותר על -AA. גם מידרוג יישרה שלשום קו, אשררה את דירוג האשראי של גזית גלוב שנותר על Aa3 והסתפקה בשינוי אופק הדירוג מיציב לשלילי.

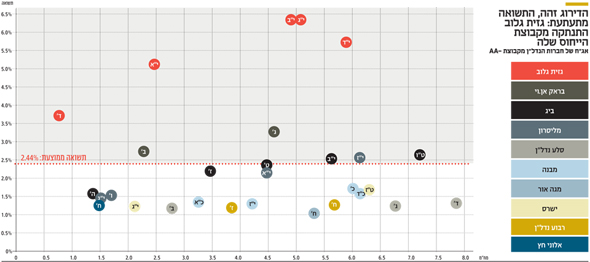

כל זה קורה בזמן שהני"ע של גזית גלוב רושמים ירידות שערים חדות שמבטאות מציאות מאתגרת יותר מכפי שעולה מדירוג האשראי הגבוה שלה. מתחילת השנה מניית גזית גלוב איבדה 60% מערכה ומחירי האג"ח שלה צנחו ב־22%, לתשואה של עד 6.4% (צמודת מדד). תשואה זו אינה מעידה על חשש המשקיעים מיכולת שירות החוב בטווח הזמן הקרוב. אבל היא בהחלט חריגה ביחס לתשואות אג"ח של חברות בדירוג דומה. כך, לדוגמה, בעוד אג"ח י"ב של גזית גלוב, במח"מ של 5 שנים נסחרת בתשואה של 6.4%, אלו של ביג שלהן מח"מ של 5.5 שנים נסחרות בתשואה נמוכה יותר של 2.5%.

התשואה לפדיון של גזית גלוב חריגה גם לעומת התשואה ממוצעת של אג"ח חברות הנדל"ן האחרות בתל אביב, שעומדת על 2.44%. גם אם מניחים על גרף את כל סדרות האג"ח בעלות דירוג זהה לזה של גזית גלוב, שנסחרות בתל אביב, התשואות שלהן נעות בטווח של 3.3%-0.3%, בעוד האג"ח של גזית גלוב משקיפות עליהן מגבוה.

המחלוקת על דירוג החוב

האג"ח של גזית גלוב נסחרות בתשואה שמאפיינת שתי קבוצות התייחסות. האחת, חברות מקבוצת ה־BBB, דירוג שנמוך משמעותית מזה של גזית גלוב, והשנייה שכוללת חברות נדל"ן זרות מקבוצת ה־A שהגיעו לגייס חוב בישראל באמצעות הנפקת אג"ח.

המחלוקת בין מחזיקי האג"ח של גזית גלוב, שמתמחרים מציאות פסימית ביחס לזאת שמתוארת בדו"חות הדירוג של S&P מעלות ומידרוג, תסתיים במוקדם או במאוחר. אפשר שתשואות האג"ח של החברה יתכווצו ויתכנסו לרמה שמאפיינת את חברות הנדל"ן האחרות שנושאות דירוג זהה, ואפשר שהדירוג ילך בעקבות התשואות ויירד בחלוף הזמן.

הניסיון מעיד על כך שכל אחת משתי החלופות היא אפשרות ריאלית. קל להיזכר בעשרות הסדרי חוב שברובם המכריע חברות הדירוג רדפו אחרי התשואות הנוסקות ונזכרו לסגור את האורוות רק אחרי שהסוסים כבר ברחו מהן. מנגד, ישנם גם מקרים שבהם קור הרוח של חברות הדירוג הוכיח את עצמו, ובסופו של דבר תשואות האג"ח התיישרו לפי הדירוג, ולא להפך.

לפי הדו"חות הכספיים של גזית גלוב, לחברה יתרות נזילות גבוהות שמבטיחות את שירות החוב בטווח הנראה לעין. עובדה זאת מצוינת לחיוב גם בשני דו"חות הדירוג. אולם נראה שהמשקיעים לא מודאגים מרמת הנזילות הנוכחית של גזית גלוב, אלא מהשימוש שהחברה תעשה במזומנים שבקופתה.

לאחרונה גזית גלוב השלימה הצעת רכש למניותיה בתמורה ל־346 מיליון שקל, מהם 281 מיליון שקל הגיעו לחברה־האם (55.4%), נורסטאר. החשש של המשקיעים הוא ממקרה קלאסי שבו חברה־אם אכלה בוסר והאג"ח של החברה־הבת תקהינה. כלומר, שהנהלת גזית גלוב תמשיך לנקוט מהלכים שמיטיבים עם בעלי המניות שלה באופן שעלול לפגוע במחזיקי האג"ח.

דיבידנד כאילו שאין מחר

בעקבות משבר הקורונה חלק מחברות הנדל"ן המניב בחרו לנקוט מדיניות שמרנית ולצמצם את שיעור הדיבידנד שהן מחלקות לבעלי המניות. כך, לדוגמה, קבוצת עזריאלי, שהדירקטוריון שלה אישר חלוקת דיבידנד של 600 מיליון שקל ב־2020, החליטה לאור חוסר הוודאות הנובע ממגפת הקורונה לחלק בפועל רק את מחצית מהסכום ולשוב ולדון בחלוקה הנוספת בהמשך השנה.

בגזית גלוב, לעומת זאת, הוחלט ליישם את חלוקת הדיבידנד שעליה הוחלט בנובמבר 2019, הרבה לפני משבר הקורונה, ולחלק דיבידנד רבעוני של 65 מיליון שקל (43 אגורות למניה). אימוץ מדיניות חלוקת דיבידנד פחות אגרסיבית, שמתכתבת עם חוסר הוודאות הכלכלית בכלל ובענף הנדל"ן בפרט, הוא אחת הדרכים להחזיר את אמון המשקיעים ולהגדיל את הסיכוי שתשואות האג"ח של גזית גלוב יישרו קו עם הדירוג, ולא להפך.