משבר? גיוסי האג"ח הקונצרניות עלו ב־6% השנה

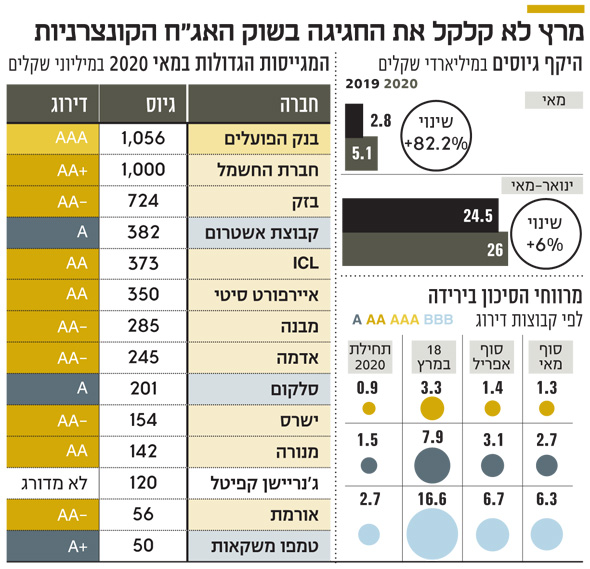

מתחילת השנה גייסו החברות בבורסת ת"א 26 מיליארד שקל באמצעות הנפקות אג"ח. בחודש מאי גויסו 5.1 מיליארד שקל ‑ זינוק של 82% לעומת מאי 2019. המגייסים הבולטים: הפועלים, חברת החשמל ובזק

נגיף הקורונה טלטל את הבורסות והכלכלות ברחבי העולם בחודשים האחרונים והחדיר אי־ודאות לשווקים, אך מסיכום חמשת החודשים הראשונים של השנה עולה כי שוק האג"ח הקונצרניות, שכמעט ושותק לחלוטין במהלך חודש מרץ, שבו הבורסות צללו בחופשיות, התאושש כך שנדמה שכמעט לא נפגע.

- המעגל השוטה של שוק האג"ח הקונצרני

- "שוק האג"ח מתנהג בצורה מופרעת, יש בו הזדמנויות"

- סלקום השיגה ביקוש יתר של 560 מיליון שקל בשלב המוסדי

מתחילת ינואר ועד סוף מאי, החברות בבורסת תל אביב גייסו 26 מיליארד שקל באמצעות הנפקות אג"ח — עלייה קלה של 6% בהשוואה לתקופה המקבילה אשתקד, אז גויסו 24.5 מיליארד שקל, כך עולה מסקירה של S&P מעלות.

בחודש מאי לבדו גויסו 5.1 מיליארד שקל - כמעט פי 2 בהשוואה לחודש מאי 2019, אז גויסו 2.8 מיליארד שקל. עם זאת, מאי היה חלש בהשוואה לאפריל, שבו החברות באחוזת בית גייסו 5.8 מיליארד שקל בהנפקות אג"ח.

המגייסים הבולטים בחודש החולף היו בנק הפועלים, שגייס יותר ממיליארד שקל באג"ח קוקו; חברת החשמל, שגייסה מיליארד שקל; ובזק, שגייסה 724 מיליון שקל. בין יתר החברות שגייסו ניתן למנות את קבוצת אשטרום (382 מיליון שקל), כיל, (בשמה החדש ICL, שגייסה 373 מיליון שקל), קבוצת מבנה (245 מיליון שקל) וסלקום (201 מיליון שקל).

חברות שטרם פרסמו דו"חות לא יכלו לגייס

לפי סקירת מעלות, היקף הגיוסים היה עשוי להיות גבוה יותר, שכן יש חברות שנערכו לבצע הנפקות אג"ח, אך היו מנועות מכך, משום שטרם פרסמו את הדו"חות הכספיים שלהן לרבעון הראשון. עובדה זו מספקת רוח גבית לגיוסי אג"ח ביוני, אם כי גם במהלכו יהיו חברות שיהיו מנועות מלגייס, משום שבשל הקורונה רשות ני"ע אפשרה לדחות את פרסום דו"חות הרבעון הראשון לסוף יוני.

היקף הגיוסים הגבוה נתמך על ידי כמה גורמים. ראשית, לגופים המוסדיים יש נזילות גבוהה, שכן כספי החיסכון של הציבור ממשיכים לזרום אליהם מדי חודש בהיקפים אדירים של מיליארדי שקלים, ובעידן של ריבית אפסית כמעט בלתי אפשרי להשיג תשואה לחוסכים שלא באמצעות השקעה בנכסי סיכון (מניות ואג"ח). שנית, קרנות הנאמנות, שספגו פדיונות כבדים במהלך מרץ, בהיקף של 15% מנכסיהן, חזרו לגייס והכסף הזה בחלקו מגיע לשוק האג"ח הקונצרניות.

לכך יש להוסיף את אי ־הוודאות בשוק, שמחדדת עבור חברות רבות, בעיקר אלו שמצבן הפיננסי טוב, את האמירה "מגייסים כשאפשר, לא כשצריך". בהתאם לכך, חברות רבות נערכות לאיתור הזדמנויות השקעה ולצורך כך מצטיידות במזומנים, בין היתר באמצעות הנפקת אג"ח. בחלק מהמקרים מדובר על הנפקת סדרות חדשות, כמו במקרה של בנק הפועלים, ובחלק מהמקרים מדובר על הרחבת סדרות קיימות, כמו במקרה של בזק.

90% מההנפקות החדשות ‑ אג"ח בדירוג A ומעלה

אמנם היקף הגיוסים הגבוה מהווה אינדיקציה לכך ששוק האג"ח הקונצרניות לא נפגע בצורה משמעותית ממשבר הקורונה, אך מהסקירה עולה כי הריביות שבהן נסגרו ההנפקות היו גבוהות מהריביות שבהן נסגרו הנפקות טרום המשבר.

רונית הראל צילום: אסנת רום

רונית הראל צילום: אסנת רום

היבט נוסף שבו השפיעה הקורונה על הגיוסים, הוא הנהירה של המשקיעים לאג"ח בדירוג גבוה, שנחשבות להנפקה דפנסיבית ודאית יותר בעידן של חוסר ודאות. מאז התחדשו הגיוסים, בחודש אפריל, 90% מההנפקות היו של אג"ח בדירוג A ומעלה. זאת, בהשוואה ל־70% טרום הקורונה. משקל ההנפקות האלו מבחינה כספית עמד על 97%.

אחת הסיבות לכך היא הירידה במרווחי הסיכון. מרווח הסיכון של אג"ח בדירוג של AA ירד מ־1.4 בסוף אפריל ל־1.3 בסוף מאי. זאת, בהשוואה למרווח סיכון של 3.3 בשיא המשבר, באמצע מרץ. עם זאת, מרווח הסיכון לא חזר לרמתו בתחילת השנה, אז הוא עמד על 0.9. מרווח הסיכון של אג"ח בדירוג A ירד מ־3.1 ל־2.7 בהשוואה ל־7.9 בשיא המשבר. גם בקבוצת הדירוג הזו מרווח הסיכון לא חזר לרמה בתחילת השנה, אז עמד על 1.5. גם מרווח הסיכון של אג"ח בדירוג BBB ירד מ־6.7 ל־6.3 בסוף מאי — רחוק מאוד משיא המשבר וכן מתחילת השנה, אך מדובר במרווח שעדיין מגביל את הנגישות של אג"ח בדירוג זה לגיוסים בשוק.

כמו כן, תמהיל ההנפקות מתחילת השנה השתנה. לדברי רונית הראל בן זאב, מנכ"לית S&P מעלות, "20% בלבד משווי ההנפקות השנה הונפקו על ידי הסקטור הפיננסי — ירידה משמעותית בהשוואה לנתח של 40% בתקופה המקבילה אשתקד. לצד זאת, בולטת העלייה במשקל חברות הנדל"ן: מעל מחצית מההנפקות בוצעו על ידי חברות נדל"ן מניב. זאת בהשוואה לנתח של 42% בתקופה המקבילה אשתקד".