מימון ישיר רוצה למנף את האשראי הצרכני לשווי של 1.5 מיליארד שקל

תיק ההלוואות של חברת האשראי החוץ־בנקאי עמד בספטמבר האחרון על 8.6 מיליארד שקל; מרבית ההלוואות, עם ריבית ממוצעת של 9%, ניתנו לרכישת כלי רכב חדשים ויד שנייה; זאת, על חשבון נתח ההלוואות לכל מטרה שהתכווץ ב־2019 בגלל עלייה בשיעור החובות האבודים; מימון ישיר החלה להציע לאחרונה הלוואות לרכישת נדל"ן

משפחת שנידמן השולטת (80%) בחברת האשראי החוץ־בנקאי מימון ישיר התניעה את המהלך להנפקתה של מימון ישיר. בסוף השבוע פרסמה ביטוח ישיר את טיוטת התשקיף הראשונה שאותה תציג ברוד־שואו מול הגופים המוסדיים.

מימון ישיר, שביתרת המניות שלה (20%) מחזיק בית ההשקעות אלטשולר שחם, תנסה לנצל את הגאות במחירי מניות חברות האשראי החוץ־בנקאי הנסחרות בבורסה תוך מינוף מעמדה כאחת מחברות האשראי הצרכני הגדולות עם 550 עובדים ותיק הלוואות של 8.6 מיליארד שקל – שאת רובו מכרה לצדדים שלישיים, בנקים וגופים מוסדיים. ההנפקה תכלול הן מכירת חלק לא ידוע בשלב זה מאחזקות ביטוח ישיר של משפחת שנידמן והן הזרמת חלק מתמורת הגיוס לתוך החברה.

לפי התשקיף, מימון ישיר צפויה להציג ב־2019 רווח שנתי של 123 מיליון שקל (על בסיס אומדן רווח של 23.5 מיליון שקל ברבעון הרביעי שטרם פורסם), עלייה של 72% לעומת 2018. תיק ההלוואות של החברה צמח בחמש השנים האחרונות ב־29% לשנה בממוצע, והחברה צפויה לבקש מכפיל של 13-12 על הרווח הנקי שישקף לה שווי של 1.5 מיליארד שקל. יתרת הרווחים הראויים לחלוקה של מימון ישיר עומדת על 218 מיליון שקל כאשר החברה הודיעה על מדיניות חלוקת דיבידנד של 35% מהרווחים.

מכירת ההלוואות מעמידה סימן שאלה על נתוני שורת הרווח

אלא שבענף האשראי טוענים שלא נכון להסתכל על הרווח הנקי של מימון ישיר באופן הזה שכן את רוב תיק האשראי שלה היא מוכרת, כאמור, לגופים מוסדיים ולבנקים, ומכירה במכירה ברווח מיידי. זאת, אף שמדובר בהלוואות עם מח"מ של 2.5 שנים בממוצע, כך שהיא בעצם מכירה מראש ברווח עתידי שנים קדימה. משמעות הדבר היא שמימון ישיר מתבססת על המשך מתן הלוואות חדשות ומכירתן כאשר בתנאים של האטה בשוק או עלייה ברמת הסיכון, היא תתקשה להעמיד הלוואות חדשות והרווחיות שלה עלולה להיחתך.

אם לא די בכך, עצם העובדה שמימון ישיר מוכרת חלק ניכר מההלוואות שלה לצורך שחרור הון להעמדת הלוואות חדשות בעיקר, יוצר לה סיכון מוסרי (נטייה לגייס הלוואות יותר מסוכנות) להביא כמה שיותר הלוואות חדשות כשרוב הסיכון מגולגל החוצה. בשלב זה למימון ישיר שיעור נזקי אשראי נמוך יחסית של 1.37% בלבד בתיק האשראי לרכישת כלי רכב ושל 3.66% בתיק ההלוואות לכל מטרה. מימון ישיר מעניקה הלוואות בריבית ממוצעת של 10%-9%, ואחרי נזקי אשראי ועלויות מימון נותר בידיה מרווח של סביב 6% על התיק.

הבנקים מאבדים נתח שוק לטובת החוץ בנקאי והמוסדיים

הסיפור שמימון ישיר הולכת לספר לגופים המוסדיים הוא שמדובר בשוק של 199 מיליארד שקל (יתרת חובות משקי בית שלא לדיור נכון לסוף יוני 2019) שנשלט באופן כמעט מוחלק על ידי הבנקים שהולכים ומאבדים נתח שוק בעקבות התגברות התחרות. הפנייה של מימון ישיר למוסדיים, הצמאים להשקעות בעידן של ריבית אפסית, נעשית חרף העובדה שהם מהווים סוג של מתחרים שלה בתחום העמדת אשראי צרכני. זאת, דרך הלוואות שהם מעניקים מתוך קופות הגמל שהם מנהלים כשחלקם אף מחזיקים בחברות הפועלות בתחום האשראי.

יתרות האשראי שהועמדו על ידי הבנקים עמדו על 157 מיליארד שקל והיוו 79% מסך האשראי הצרכני במשק, ולפי מימון ישיר מדובר בנתונים המעידים על ירידה בנתח השוק של הבנקים בתחום בהשוואה לסוף 2015, אז עמד נתח השוק שלהם על 85%. מנגד, חברות כרטיסי האשראי וגופים מוסדיים הגדילו את חלקם באשראי הצרכני במשק, ומגמה זו באה לידי ביטוי בעלייה של 61% בתיק האשראי הצרכני בחברות כרטיסי האשראי, עלייה של 105% בתיק האשראי בגופים המוסדיים, וזאת לעומת עלייה של 5% בלבד בבנקים בתקופה שבין סוף 2015 לרבעון השני של 2019, כשבאותה תקופה גדל תיק האשראי הצרכני במשק ב־13%.

מתחילת 2019 ועד סוף ספטמבר העמידה מימון ישיר הלוואות חדשות בהיקף של 4 מיליארד שקל, עלייה של 8.3% לעומת התקופה המקבילה אשתקד. באותה תקופה מכרה מימון ישיר לצדדים שלישיים (בעיקר בנק אגוד, מנורה וחברת הביטוח איי.די.אי ביטוח מקבוצת ביטוח ישיר) תיק הלוואות בהיקף של 2.5 מיליארד שקל. מדובר בירידה של 10.6% במכירת הלוואות לצדדים שלישיים לעומת התקופה המקבילה. יתרת ההלואות שהעמידה או שיווקה החברה (במסגרת שת"פים עם חברות אשראי) עמדה על 8.6 מיליארד שקל נכון לסוף ספטמבר 2019, עלייה של 25.1% בהשוואה לתקופה המקבילה.

הרווח הנקי של מימון ישיר בינואר־ספטמבר 2019 עמד על 99 מיליון שקל, זינוק של 80% לעומת התקופה המקבילה, בעיקר תודות לשיפור בשיעור הרווחיות וכן שיפור ברווחיות עסקאות מכירת תיקי ההלוואות. בין השנים 2018-2017 רשמה מימון ישיר צמיחה שנתית ממוצעת של 31% בהיקף העמדת ושיווק הלוואות, 59% בהיקף מכירת תיקי הלוואות לצדדים שלישיים ו־35% ביתרת תיק ההלוואות שהעמידה או שיווקה עבור אחרים. עיקר הצמיחה נבע מעלייה בהיקף ההלוואות לרכישת כלי רכב. כאמור, כאשר מימון ישיר מוכרת תיק הלוואות לצד שלישי היא מכירה באופן מיידי ברווח עתידי על ידי היוון תזרים המזומנים של תיק ההלוואות בריבית ההיוון שנקבעה בין הצדדים להסכם, כך שבעצם היא רושמת במיידי רווח של כמה שנים קדימה.

נתח האשראי לרכישת רכבי יד שניה עולה, ואיתו גם הסיכון

מתחילת השנה ועד סוף ספטמבר 2019 העמידה מימון ישיר הלוואות לרכישת כלי רכב בהיקף של 3.1 מיליארד שקל לעומת 2.54 מיליארד שקל בתקופה המקבילה. שיעור העמדת הלוואות לרכישת רכבים חדשים, ביחס לכלל ההלוואות שהעמידה החברה לרכישת רכבים, עמד על 34% בסוף 2017, על 44% בסוף 2018, ועל 43% בסוף ספטמבר 2019. יתרת ההלוואות בתחום הן לרכבי יד שנייה – הלוואות שנחשבות מסוכנות יותר, שכן הבטוחה של הרכב שווה פחות.

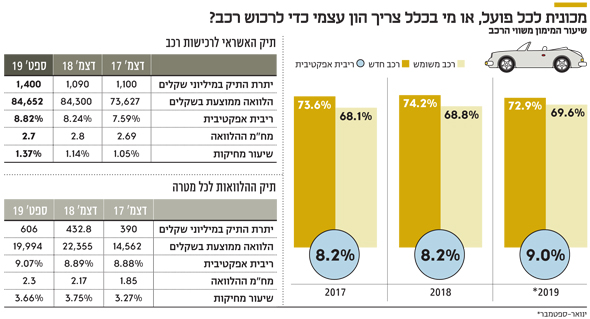

מימון ישיר חושפת את הריבית הממוצעת שגבתה בתחום הלוואות הרכב — ריבית אפקטיבית של 9% נכון לסוף ספטמבר 2019 לעומת 8.1% בתקופה המקבילה. בשנה האחרונה מימון ישיר הגדילה את נתח הלוואות הרכבים לעומת הלוואות לכל מטרה כאשר מתחילת 2019 ועד סוף ספטמבר הלוואות הרכב היוו 77% מתיק האשראי הכולל לעומת 67% בתקופה המקבילה אשתקד. במימון ישיר מסבירים את העלייה בכוונת החברה להגביר את פעילותה בתחום מוצרי אשראי מגובי בטוחות ומהקטנה יזומה (להערכת החברה, זמנית) של שיווק הלוואות לכל מטרה, לאור צפי להגדיל רווחיות בתחום זה תוך הגברת שימוש במאגר נתוני האשראי.

עם זאת, מימון ישיר חושפת כי הקטינה את שיעורי המימון לרכישת רכבים חדש — שיעור המימון לרכישת רכב חדש עלה מ־74.2% מעלות הרכב בסוף 2018 ל־72.9% בסוף ספטמבר 2019, אך מנגד, שיעור המימון לרכישת רכב משומש (הלוואה מסוכנת יותר) עלה מ־68.8% בסוף 2018 לשיעור של 69.6% בסוף ספטמבר 2019.

במימון ישיר מציינים כי בשנים האחרונות חלה עליה בפלח האשראי לרכבי SUV על חשבון רכב פרטי, וכי חלה עלייה בפלח רכבי ה"אפס קילומטר" מכלל ההלוואות, ובפרט לרכבי יוקרה. להערכת החברה, כפועל יוצא משני נתונים אלה חלה עלייה בהיקף ההלוואות ובגובה ההלוואה הממוצעת לצד ביקוש להלוואות ארוכות טווח ומסלולי הלוואות בלון.

החוק המקל על פשיטת הרגל הביא לעלייה בשיעור החובות האבודים

בתחום ההלוואות לרכב מציגה מימון ישיר נזקי אשראי של 1.37% נכון לסוף ספטמבר לעומת 1.14% בסוף 2018 ו־1.05% ב־2017. במימון ישיר תולים זאת בעלייה בשיעור המימון של ההלוואות ומירידה בשיעורי הגבייה מלקוחות לאור השפעת חוק חדלות הפירעון המקל על תהליכי פשיטת רגל. מימון ישיר הורידה זמנית את הרגל מגז הלוואות לכל מטרה בשל עלייה במחיקת חובות בתחום ההלוואות לכל מטרה שבו ניכרת מגמת עלייה של 3.7% באשראי החדש כל שנה בין השנים 2018-2015.

את הצמיחה בשוק ההלוואות לכל מטרה תולה מימון ישיר בכניסתם של גופי אשראי חוץ־בנקאי חדשים לתחום ובהגברת השימוש של הציבור בהלוואות מקופות גמל וקרנות השתלמות. בינואר־ספטמבר 2019 העמידה מימון ישיר 415 מיליון שקל בלבד לתחום הלוואות לכל מטרה, זאת לעומת 708 מיליון שקל שהעמידה בתקופה המקבילה. הירידה חלה בעיקר לאור הקשחת מודלי החיתום לנוכח רמת סיכון גבוהה יחסית בתחום והרצון של מימון ישיר לשפר מודל החיתום שלה תוך שימוש במאגר נתוני אשראי.

לשם השוואה, ב־2018 העמידה החברה 884 מיליון שקל כהלוואות לכל מטרה לעומת 502 מיליון שקל ב־2017 כאשר בתקופה זו ביקשה להגביר את פעילותה בתחום. הריבית האפקטיבית שגבתה מימון ישיר בתחום עמדה ב־2019 על 9% לעומת 8.7% ב־2018. יתרת תיק ההלוואות הצרכניות של מימון ישיר נכון לסוף ספטמבר 2019 עמדה על 606 מיליון שקל לעומת 432 מיליון שקל בסוף 2018. גובה הלוואה צרכנית ממוצעת עמד נכון לסוף ספטמבר על 20 אלף שקל, זאת לעומת 22.5 אלף שקל ב־2018 ו־14.5 אלף שקל ב־2017) עם ריבית ממוצעת של 9.07% (לעומת 8.89% ב־2018 ו־8.88% ב־2017). גם מח"מ ההלוואה גם התארך ועמד ב־2019 על 2.3 שנים בממוצע לעומת 2.17 שנים ב־2018 ו־1.85 ב־2017.

בתחום ההלואות הצרכניות מציגה מימון ישיר עלייה בנזקי האשראי ב־2018-2017 עם שיעור מחיקות של 3.27% במהלך 2017 לעומת 3.75% במהלך 2018. בינואר־ספטמבר 2019, לעומת זאת, חלה ירידה בתחום המחיקות ל־3.66%, זאת כתוצאה מצמצום ההלוואות לכל מטרה. במימון ישיר מסבירים את העלייה בנזקים בהחלטה להקטין את שיעורי הדחייה של בקשות לקבלת הלואוות ב־2016-2015, ללקוחות חדשים בפרט, לצד עלייה בשיעור הלווים שנכנסו להליכי פשיטת רגל.

כדי לצמצם את העלייה בשיעור נזקי האשראי מימון ישיר עדכנה את מודל החיתום שלה והעלתה את שיעורי הדחייה של לקוחות שביקשו לקבל הלוואות. בשבוע שעבר פרסמו הפיקוח על הבנקים ורשות שוק ההון טיוטת נוהל העמדת אשראי צרכני, המטיל לראשונה מגבלות על שיווק אשראי צרכני לחברות חוץ־בנקאיות, דבר שעלול לייצר הכבדות רגולטוריות על מימון ישיר. מימון ישיר חושפת עוד כי במהלך 2019 החלה להיכנס לתחום הלוואות לרכישת דירות בשיתוף עם יועצי משכנתאות, מתווכי נדל"ן וחברות לשיווק נדל"ן, בדגש על משקיעי נדל"ן ואנשים פרטיים שנוטלים הלוואות כנגד שעבוד נכס קיים.

שווי אחזקתו של המנכ"ל במימון ישיר עשוי לזנק ל־40 מיליון שקל

החברה חושפת בתשקיף מדיניות תגמול חדשה שתאפשר למנכ"ל ערן וולף תגמול הוני בגובה 200% משכרו השוטף, דבר שידרוש את אישור בעלי המניות באסיפה כללית. וולף מחזיק ב־2.69% ממניות החברה, ואם זו תונפק לפי שווי של 1.5 מיליארד שקל שווי אחזקתו יעמוד על 40 מיליון שקל. לפי התשקיף, עלות שכרו השוטף של וולף תעמוד על 1.3 מיליון שקל בשנה; הוא זכאי לבונוס בעלות שנתית של עד 2.5 מיליון שקלף; כך שיחד עם תגמול אופציות שיקבל הוא עשוי להגיע לעלות שכר שנתית של 6.3 מיליון שקל. ל"כלכליסט" נודע כי בית ההשקעות אלטשולר שחם התנגד בדעת מיעוט למדיניות התגמול החדשה של מימון ישיר שכן לפי מדיניות השכר שהציב בית ההשקעות לא מאשר שכר בעלות של יותר מ־5 מיליון שקל בשנה.