הדיבידנדים של חברות הביטוח תלויים בכוונות הטובות של ברקת

סביבת הריבית היורדת, בשילוב עם דרישות ההון המחמירות, הרחיקו את השחקניות הגדולות בתחום - בדגש על מגדל וכלל - מחלוקת דיבידנדים בשנה הקרובה. בעלי המניות תולים עכשיו תקוות בכוונת הממונה על שוק ההון לבחון הקלות משמעותיות בתקנות הסולבנסי או בשינוי כיוון הריבית

2019 היתה שנה קשה לחברות הביטוח. תחילתה של מגמת העלאת הריבית בארה"ב ב־2018 נטעה תקוות בקרב בעלי המניות והבעלים של החברות בענף, אך אז הגיעה שנת 2019 עם שלוש הפחתות הריבית בארה"ב, שבעקבותיהן ירדה סביבת הריבית בישראל בשיעור של כ־1% (המגולם במחיר האג"ח הממשלתיות הארוכות).

- ״בדרך לקיצוצים? בור השומן של מגדל וכלל: יותר מדי חברי הנהלה״

- ברקת מאותת באמצעות מגדל: ההקלות בדרך

- שבועיים אחרי שחילקה 350 מיליון שקל: מגדל נפלה מתחת לרף חלוקת הדיבידנד

חברות הביטוח אמנם נהנו בשנה שהסתיימה זה עתה מרווחי השקעות נאים — כתוצאה מהגאות בשווקים בצל הרוח הגבית של הפחתות הריבית — אך מנגד שילמו גם מחיר גבוה על אותן הפחתות עצמן. זאת כיוון שכל אחת מהן נאלצה, מסיבות רגולטוריות, להגדיל במאות מיליוני שקלים את ההון העצמי שלהן על חשבון שורת הרווח. ככל שהריבית במשק נמוכה יותר דורש הרגולטור מחברות הביטוח לחזק את ההון שעומד כנגד ההתחייבויות הביטוחיות שלהן, מתוך הבנה שהתשואה העתידית על ההון תהיה נמוכה יותר. אבל מעבר לרווחים, שנשחקו באופן מהותי, פגיעתה הגדולה באמת של סביבת הריבית היורדת היתה ביכולתן של חברות הביטוח לחלק דיבידנדים לבעלי המניות שלהן.

עיקר הגדלת ההון חלה על חברות הפועלות בביטוחי חיים וסיעוד

ב־2014 הנהיגה רשות שוק ההון דרישות חדשות, שאותן ייבאה מאירופה, תקנות סולבנסי 2, שהגדילו באופן דרמטי את ההון העצמי שחברות הביטוח נדרשות להחזיק — בעיקר אלה שפועלות בתחומי ביטוחי החיים והסיעוד, תחומים עם חשיפה ארוכת שנים, שרגישים מאוד לסביבת הריבית. יישום הדרישות אמנם נפרס באופן הדרגתי עד סוף שנת 2022, אך הרגולציה קובעת כי חברת ביטוח שלא תעמוד ב־100% לפחות של דרישות ההון הללו לא תוכל לחלק דיבידנדים לבעלי המניות שלה.

משמעות הדבר היא, שהרווחים מההשקעות ומפעילות הליבה, שאותם ייצרה חברת ביטוח כלשהי, מרותקים בהון שלה, המייצר ריבית נמוכה במיוחד. זאת מאחר שההון הזה מושקע בעיקר באג"ח ממשלתיות סולידיות, שכן החברות אינן יכולות ליטול לגביו סיכוני השקעה, למקרה שיהיו ירידות חדות בשוקי ההון שיעמידו בסיכון את יציבותן,. זאת במקום שהכסף יחולק לבעלי המניות או יושקע באפיקים מניבים יותר.

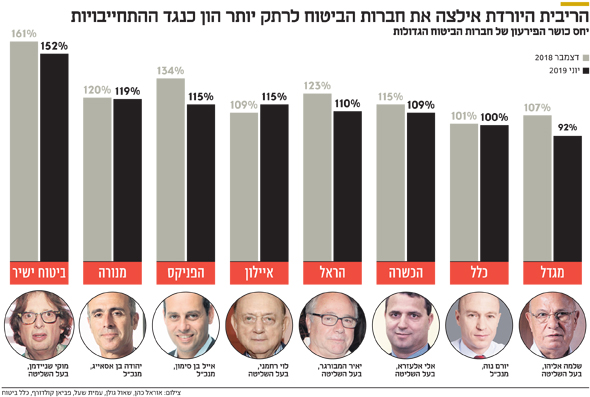

בשבוע החולף פרסמו חברות הביטוח, בזו אחר זו, את מצב ההון שלהן למול דרישות הסולבנסי העדכניות לסוף יוני 2019 ובהשוואה למצבן בסוף 2018. החברות אמנם פיצו על ירידת הריבית ברווחי השקעות, וגם ביצעו גיוסי חוב והון משני, כדי לשפר את מצבן, אך עדיין הציגו חמש חברות הביטוח הגדולות הרעה במצב כושר הפירעון שלהן בהתאם לתקנות הסולבנסי. אם לא די בכך, מאז יוני המשיכה סביבת הריבית במשק לרדת, כך שמצב הסולבנסי של חברות הביטוח אף הורע.

הנתונים שהתפרסמו מראים כי מצבה של חברת הביטוח מגדל הוא הגרוע ביותר, עם יחס כושר פירעון שעומד על 92% בלבד לעומת 107% בסוף 2018. מגדל היא חברת ביטוחי החיים הגדולה בישראל, ולפיכך הושפעה יותר משאר החברות מירידת סביבת הריבית, ובמקביל גם מעדכון לוחות התמותה שרשות שוק ההון פרסמה ביוני האחרון, על רקע התארכות תוחלת החיים.

דירקטוריון מגדל, בראשות ניר גלעד, קבע כי מגדל תוכל לחלק דיבידנדים רק אם תגדיל את הונה ב־3% מדי שנה, כאשר נכון לסוף 2018 עמד היעד על 103%, ונכון לסוף 2019 על 106%. אך בפועל רחוקה מאוד מגדל מהיעד הזה, ולמזלם של בעלי המניות שלה — ולמזלו של בעל השליטה שלמה אליהו — הספיקה החברה לחלק דיבידנד של 350 מיליון שקל בחודש יולי האחרון, על בסיס מצב ההון נכון ל־2018. לו היתה מבצעת כבר אז את בדיקת מצב ההון שלה, לא היה סיכוי שהדירקטוריון היה מאשר את אותה חלוקת דיבידנד.

בדיווח על מצב ההון העדכני שלה ליוני 2019, הזכירה מגדל, המנוהלת בידי רן עוז, את נייר ההתייעצות שפרסם בנובמבר האחרון הממונה על שוק ההון משה ברקת. בנייר זה הוא התייחס לתוכניותיו להנהיג הקלות משמעותיות בסולבנסי ולהתאים את ההוראות לאלה החלות באירופה — דבר שעשוי לשפר מאוד את מצבה של מגדל. הכדור, אם כן, נמצא כרגע במגרש של ברקת, שטרם פרסם הוראה סופית בעניין, ומרשות שוק ההון נמסר ל"כלכליסט" כי "טרם השלמנו את העבודה. אנו פועלים לאימוץ מלא של הסולבנסי בהתאם למנגנון האירופי".

מי שהפתיעה לטובה היא חברת הביטוח כלל, שאמנם מדורגת שנייה בתחתית הטבלה, אחרי מגדל, אבל נכון לסוף יוני 2019 היא עומדת ב־100% מדרישות הסולבנסי, לעומת 101% נכון לסוף 2018.

משה ברקת צילום: עמית שעל

משה ברקת צילום: עמית שעל גם כלל נושאת על גבה תיק ביטוח חיים גדול, לצד תיק ביטוח סיעודי גדול, אך היא נערכה טוב יותר ממגדל לעמידה בדרישות ההון, ונמנעה מחלוקת דיבידנד בעת הנוכחית.

במעלה הטבלה, מצבה של חברת הביטוח מנורה מבטחים הוא הטוב ביותר, עם עודפי הון של 119% - כמעט כמו בסוף 2018. החברה נהנתה מכך שהחזיקה תיק ביטוח חיים קטן מאוד, ולכן תלותה בסביסת הריבית נמוכה. הפניקס, המדורגת שנייה אחרי מנורה מבטחים, אמנם ירדה ביחס כושר הפירעון מ־134% לשיעור של 115%, אך יש לה עדיין עודף הון משמעותי, בין היתר בשל מהלכים חכמים שביצעה. החברה ביצעה לפני כשלושה חודשים חלוקה בעין של פעילות סוכנויות הביטוח שלה לחברה־האם, ובשבוע האחרון עשתה מהלך דומה עם חברת הפניקס גמל ופנסיה. הפניקס, למעשה, שלפה מחברת הביטוח שתי פעילויות רווחיות שלה — הגמל ופעילות סוכנויות הביטוח — והפכה אותן לחברות־אחיות של הפניקס ביטוח בבעלות מלאה של הפניקס אחזקות, החברה הציבורית. באופן זה הרווחים שהן מייצרות מחולקים כדיבידנד לחברה הציבורית ולא מרותקים בחברת הביטוח על רקע דרישות הסולבנסי.

הראל, שנפגעה קשה השנה בגלל שהיא מחזיקה בתיק הביטוח הסיעודי הגדול בענף, הציגה ירידה בעודפי ההון מ־123% לשיעור של 110%, וגם היא צפויה לשחיקה נוספת בעקבות ירידת הריבית במחצית השנייה של השנה.

מצבה של ביטוח ישיר, שאינה פעילה כמעט בתחום ביטוחי החיים, הוא הטוב ביותר, עם עודפי הון של 152%.

רווחי ההשקעות פיצו ב־2019 על ירידת הריבית

כל הדירקטוריונים של חברות הביטוח קבעו יעדי עמידה בסולבנסי כתנאי לחלוקת דיבידנדים — חלקם קבעו יעדים מחמירים יותר וחלקם פחות. כך, למשל, הפניקס ומנורה מבטחים הגדירו את היעד שלהן על 110%, אחרי חלוקת דיבידנד, ושל הראל מעט נמוך יותר ועומד על כ־108%. מגדל הגדירה יעד של 106%, ואילו כלל טרם הגדירה יעד.

על רקע חוסר הוודאות לגבי הריבית והמשך ירידתה במחצית השנייה של 2019, נראה כי החברות לא יחלקו דיבידנד בשנה הקרובה, אלא אם כן ברקת יפרסם בקרוב הקלות משמעותיות ביישום הסולבנסי או לחלופין סביבת הריבית תשוב ותעלה.

חשוב גם להדגיש כי אם ב־2019 פיצו רווחי ההשקעות המצוינים של חברות הביטוח על ירידת הריבית, הרי ששנת 2020 צפויה להיראות אחרת לגמרי. פוטנציאל רווחי ההון מהשקעה באג"ח ממשלתיות הוא אפסי, כך שרווחי ההשקעות צפויים להיחתך, כאשר במקביל שצפויות הפרשות נוספות לחיזוק ההון בגלל המשך מגמת ירידת הריבית ברבעון הרביעי של 2019. אם הריבית תישאר יחסית סטטית, ייכנסו חברות הביטוח למצב שבו רווחי העבר יהיו כלואים בעתודות ההון, יניבו תשואה נמוכה ובעקבות כך התשואה להון תהיה נמוכה גם היא.

התקווה של המשקיעים במניות של חברות הביטוח הגדולות — בדגש על אלה התלויות בסביבת הריבית — היא שהריבית תשוב ותעלה או לחלופין שמנהלי החברות יגוונו את מקורות הפעילות ויפחיתו את התלות האדירה שלהן בריבית.