"בנק לאומי הולך להיתקע להרבה שנים במיטה עם לבנת"

ההשקעה של הפניקס ולאומי פרטנרס, שישלמו יחד חצי מיליארד שקל תמורת 40% מתעבורה, מתאימה לפרופיל של מנהלת פנסיה, אבל חורגת ממודל ההשקעות של הבנק, שרוכש כדי לממש ברווח. מנגד, צבי לבנת, שירכוש מבלווטניק 10% מהחברה תמורת 200 מיליון שקל, הופך לשליט בלעדי עם רוב בדירקטוריון של תמנון האחזקות

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

כאשר גופים מוסדיים הגיעו לפגישות עם צבי לבנת כדי לבחון השקעה בתעבורה ולהפוך לשותפים של משפחת לבנת בתמנון האחזקות, כולם פחות או יותר שמעו ממנו את האמירה: "תעבורה זה עסק לנכדים ולנינים. אצלנו במשפחה 10-5 שנים זה מחר בבוקר, זה לא משהו שמעניין אותי. אני בונה חברה ל־70 שנה".

- הפניקס ולאומי פרטנרס ירכשו 40% מתעבורה תמורת חצי מיליארד שקל

- לאומי, הפניקס ומנורה הגישו הצעות לרכישת מניות תעבורה

- ממן תנהל את המרלו"ג של משטרת ישראל

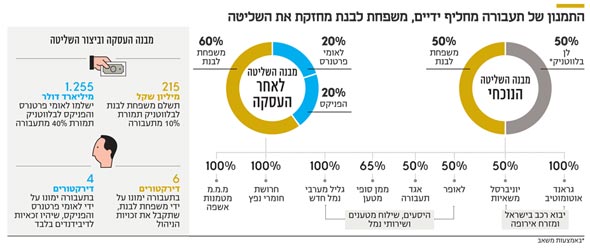

ההשקעה המדוברת היתה לרכישת חלק מאחזקתה (50%) בתעבורה של כלל תעשיות שבשליטת לן בלווטניק. שלשום בלילה הגיע לסיומו תהליך ארוך של יותר משנה וחצי, שבסיומו רכשו לאומי פרטנרס וחברת הביטוח הפניקס 40% ממניות חברת ההובלה והלוגיסטיקה הגדולה בישראל, בחלקים שווים, תמורת 250 מיליון שקל כל אחת. משפחת לבנת תרכוש בעסקה את יתרת (10%) המניות שבידי כלל תעשיות (כת"ש), תבצר את שליטתה (60%) בתעבורה ותיפרד לשלום מבלווטניק בתום סכסוך שנמשך שנים.

כפי שנחשף ב"כלכליסט", הפניקס ולאומי הסתמנו כפייבוריטיות לרכישת מניות תעבורה כבר בשלב ההצעות הלא מחייבות, שנעו סביב שווי של 1.2 מיליארד שקל לחברה. שלשום הוגשו ההצעות המחייבות שמהן עלה כי אלטשולר שחם ומנורה הציעו לרכוש יחד 40% מתעבורה לפי שווי של 1.2 מיליארד שקל, לאומי והפניקס הציעו עסקה לפי שווי של 1.215 מיליארד שקל ואילו חברת הביטוח מגדל הציעה לרכוש 20% בלבד לפי שווי של 1.25 מיליארד שקל. אף שהצעתה של מגדל היתה הגבוהה ביותר מבחינת השווי, מנהלי המכרז העדיפו קבוצה שתרכוש 40%, ואף הציעו למנורה ואלטשולר שחם, ובמקביל גם להפניקס וללאומי, להעלות את המחיר. הראשונים סירבו. לאומי והפניקס העלו את הצעתם לשווי של 1.255 מיליארד שקל ובאישון לילה קיבלו הודעה על הזכייה.

מעין פרמיית שליטה

לפי מתווה העסקה, האחים צבי, זאב ושי לבנת, ירכשו את 10% הנותרים מתעבורה מידי כת"ש בתמורה ל־215 מיליון שקל – 125 מיליון שקל עבור המניות לפי השווי בעסקה ו־100 מיליון שקל שיהוו מעין פרמיית שליטה, וחלקם ישולמו בהמשך ובתלות בתוצאות החברה. 100 מיליון שקל אלה יעלו את שווייה של תעבורה בעסקה ל־1.43 מיליארד שקל. בתוספת חצי מיליארד השקלים שישלמו לאומי והפניקס, בלווטניק וכת"ש המנוהלת על ידי אבי פישר, ייפגשו עם 715 מיליון שקל, שיוכלו לשמש להקטנת המינוף של בלווטניק בהלוואות שנטל לרכישת כת"ש תמורת 2.5 מיליארד שקל.

ב־2012 רכש בלווטניק 50% מכת"ש תמורת 1.27 מיליארד שקל ושנה וחצי לאחר מכן רכש את אחזקות הציבור (50%) תמורת 1.25 מיליארד שקל נוספים. מאז מכרה כת"ש את השליטה בנייר חדרה ובמנועי בית שמש לקרן פימי שהשביחה אותן, וכן אחזקות נוספות בחברות שבהן היתה בעלת מניות מיעוט. תעבורה, המזוהה עם משפחת לבנת, היתה החברה הבאה לאקזיט, באופן טבעי. כת"ש מתכוונת להתמקד עתה בפעילויות של חברת נשר, אנרגיה, הייטק וביומד, כאשר הקבוצה השקיעה עד כה 80 מיליון שקל בחברות טכנולוגיה.

מבחינת לאומי והפניקס, מדובר בעסקה חריגה עם סימני שאלה מהותיים. הרוכשות לא קיבלו שום הבטחה או רמז לאקזיט עתידי והזכויות היחידות שהן קיבלו הן מידע על פעילות ותוצאות החברה; המשך חלוקת דיבידנד שנתי בשיעור של 50%-25% מהרווחים, בכפוף ליכולת החברה; וזכות למנות 2 דירקטורים כל אחת. ארבעת הדירקטורים של לאומי והפניקס יהיו במיעוט מול שישה דירקטורים שתמנה משפחת לבנת, שהזכות שלה לרוב בדירקטוריון מעוגנת כל עוד היא בעלת המניות הגדולה ביותר בתעבורה. בעוד הפניקס היא חברת ביטוח שמשכיבה כספי פנסיה ויכולה לעשות זאת גם ל־30 שנה, עבור לאומי פרטנרס מדובר בעסקה תמוהה משום שמדובר בסכום גדול יחסית מכספי הנוסטרו של הבנק.

עסקה כזו לא פותחת שום צוהר של תקווה לאקזיט עתידי עבור הרוכשים, שמלבד דיבידנד של 20 מיליון שקל כל אחד בשנה, בהסתמך על התוצאות הנוכחיות, לא מבטיחים שום תשואה נוספת על ההשקעה. זאת ועוד. תעבורה, כמונופול בתחום ההובלה שרושמת רווח נקי של יותר מ־100 מיליון שקל בשנה, ניצבת בפני סיכונים כמו פתיחת קו רכבת לאילת שיפגע בהובלת הרכבים הבלעדית שלה כמעט מאילת למרכז, כמו גם הירידה בתוצאות של נשר, שהיא לקוחה חשובה שלה בתחום.

החוב של לבנת גדל

מה שעוד קרץ לרוכשות היא ההערכה שאם עד היום חילקה תעבורה, ביוזמת משפחת לבנת, רק 25% מרווחיה כדיבידנד, הרי שהדיבידנדים צפויים לגדול מאחר שלבנת יצטרך להחזיר את החוב שיטול לשם רכישת המניות. גורם המקורב לעסקה העניק אתמול את זווית הראייה של הרוכשים ואמר ל"כלכליסט" ש"עם כל הברכות לאריכות ימים, הרי שמדובר בשלושה אחים שאינם צעירים וכי במשפחות מעטות העסק עבר לדור השלישי, ולא יהיה מנוס מהנפקה יום אחד. אין דרך להעביר חברה כזו לעשרה נכדים ועשרות נינים. הם (משפחת לבנת – ג"ח) יהיו חייבים לבצע את המהלך שעשו משפחת שפירא בשפיר הנדסה או משפחת קרסו, שהנפיקו את החברות המשפחתיות".

בנוסף, הצביעו הרוכשים גם על הפריחה בענף התשתיות שממנו תיהנה תעבורה, וכן על המחסור בעסקאות גדולות במשק עבור חברות ביטוח שמשוועות למציאת אפיקי השקעה חדשים להררי הכסף שנכנסים אליהן מדי שנה. "זו עסקה זולה מעסקאות מקבילות. ברור לנו שלא נעשה פי 2 על ההשקעה בחמש שנים, אבל יש גם עסקאות סולידיות", אמר אחד הנציגים.

נתח גדול מהנוסטרו

זו אולי הסיבה שעל העסקה התמודדו גופים מוסדיים. אבל לאומי פרטנרס איננו גוף כזה, אלא גוף שנדרש להשקיע את כספי הנוסטרו של הבנק, ש־250 מיליון שקל הם נתח לא קטן מהם. יתרה מכך, לאומי בחן את ההשקעה כבר לפני יותר משנה, כש"כלכליסט" חשף את עצם העמדת המניות למכירה. הבנק ניהל אז מגעים לרכישת 10%-5% מתעבורה, יחד עם חברות ביטוח, אך בסופו של דבר המנכ"ל הקודם ירון בלוך החליט שהשקעה איננה מתאימה ללאומי פרטנרס.

בלוך ראה מול עיניו השקעה אחרת של לאומי פרטנרס, בסופר פארם הפרטית שגם היא היתה השקעת מיעוט (25%), והחליט שלא לחזור על הטעות. במשך 3 שנים התחנן לאומי לצאת מההשקעה בסופר פארם, אבל היה חסר השפעה על התהליך ותחת תלות מוחלטת בבעלי הרשת ליאון קופלר. רק בחודש שעבר הצליח לאומי לצאת מההשקעה כשקופלר מכר לג'ורג' חורש 33% מסופר פארם, בהן אחזקות לאומי ודיסקונט, תמורת 560 מיליון שקל.

מודל ההשקעות בלאומי פרטנרס מדבר על השקעה ומימושה בתוך כמה שנים. בתעבורה, כפי שהגדיר את פעיל בשוק, "לאומי נכנס למיטה עם צבי לבנת, שמנהל את עסקי המשפחה, מבלי לדעת מתי יוכל לצאת ממנה". אף שלבנת מתנהל בחביבות, הוא איש עסקים קשוח וכוחני. הוא עשה את המוות לשותפים שלו מכת"ש, שדרשו דיבידנדים גדולים יותר ולא קיבלו, ודרשו הנפקה וגם כן לא קיבלו, חרף סעיף בהסכם שאיפשר זאת. לבנת נחוש בדעתו להימנע משקיפות שמחייבת חברה ציבורית. הוא גם לא להוט להציף ערך בחברה, אלא לשמור אותה יציבה ואיתנה, תוך הגדלת הפעילות בצורה מבוקרת.

לאומי פרטנרס משנה כיוון

בלוך עבר לכהן בתחילת השנה כיו"ר MAX (לשעבר לאומי קארד), ואת מקומו על כיסא מנכ"ל לאומי פרטנרס תפס אבי אורטל, לשעבר מנכ"ל בחברות־בנות בקבוצת קמן של רוני אלרואי שקרסה. משם עבר אורטל לשמש כמנהל שותף בקרן סקיי, שהיתה התחנה האחרונה לפני לאומי פרטנרס. "כותרת בעיתון היא לא סיבה לבצע עסקה, גם אם אתה להוט להוכיח את עצמך ולהיכנס לנעליים הגדולות של בלוך במחיר השקעה שתיכנס לארון ותישכח לשנים ארוכות", אמרו אתמול בשוק ההון על הצעד של אורטל. סביר להניח שלאומי תישאר תקועה עם האחזקה הרבה אחרי שאורטל, וגם מנכ"לית הבנק רקפת רוסק־עמינח, כבר יהיו מחוץ לבנק. המנכ"לית, שהיד הארוכה שלה בלאומי פרטנרס הוא היו"ר רונן אגסי, לא פסלה עד היום את העסקה.

תעבורה שהיא מהתאגידים הגדולים ביותר במדינה שולחת זרועות לתחומי פעילות רבים. היא מפעילה מסוף מטענים אווירי באמצעות ממן (65%); מספקת שירותי קרקע לנוסעים עבור חברות התעופה הזרות הפועלות בנתב"ג באמצעות לאופר (50%); שותפה (50%) באגד תעבורה; עוסקת ביבוא ושיווק מכוניות ומשאיות בארץ ובמזרח אירופה באמצעות גראנד אוטומוטיב (100%) ויוניברסל משאיות (50%); היא היצרנית היחידה בישראל של חומרי נפץ לתעשייה באמצעות חרושת חומרי נפץ (100%); ומפעילה מטמנת פסולת מוצקה, מהגדולות בישראל, באתר דודאים באמצעות מ.מ.מ (100%).

צבי לבנת

צבי לבנת

הקרע בין פישר ללבנת

אף שהיתה שותפה בחלקים שווים עם בלווטניק בתעבורה, משפחת לבנת היא זו שמנהלת את החברה שנוסדה ב־1955 על ידי אבי המשפחה אברהם (בונדי) לבנת שנפטר לפני שנתיים. ב־1996 רכשה כלל תעשיות 50% מתעבורה תמורת 120 מיליון שקל. כת"ש נשלטה אז בידי משפחת רקנאטי, שמכרה את אחזקתה בתעבורה לנוחי דנקנר ומשפחות לבנת ומנור שרכשו את השליטה באי.די.בי ב־2004. אלה מכרו את מניות תעבורה לבלווטניק ב־2012, כשאי.די.בי נקלעה תחת דנקנר לבעיות נזילות. האיש של בלווטניק ברכישה היה פישר, שמונה למנכ"ל כת"ש.

פישר כיהן בתפקיד גם בתקופת השליטה של דנקנר, כמנכ"ל משותף עם צבי לבנת שהיה אחראי על האחזקה בנשר ותעבורה, ואילו פישר היה אחראי על האחזקות בחברות טכנולוגיות גדולות. לאחר הרכישה על ידי בלווטניק, עברו פישר ולבנת לשני צידי המתרס. לבנת שהיה מזוהה עם נשר אף חתם ב־2011 על עסקת אופציה מול דנקנר לרכישת מונופול המלט לפי שווי של 2.4 מיליארד שקל. כמה חודשים לאחר מכן רכש בלווטניק את כת"ש, זאת מתוך ידיעה שלבנת ירכוש את נשר ואילו הוא ישאר עם האחזקות האחרות.

בלווטניק נתקע עם נשר

מי שטרף את הקלפים היה הממונה על הגבלים עסקיים דייויד גילה שהודיע כי הוא מתכוון לאסור על נשר, שהחזיקה ביותר מ־90% משוק המלט, להעניק הנחות ללקוחות גדולים. לבנת נסוג מהעסקה ובלווטניק נשאר תקוע עם נשר, שהפכה לשק חבטות של רשות ההגבלים ושל שר הכלכלה אלי כהן. אלה פתחו את השוק ליבוא מלט, נתח השוק של נשר צנח ל־55% והחברה כמעט ואיננה מרוויחה בתחום המלט. מערכת היחסים בין לבנת ופישר הלכה והידרדרה, כשבחודשים האחרונים דרש פישר להנפיק את תעבורה.

לבנת נופף בסעיף בהסכם שקובע כי כל עוד שלושת האחים בחיים, אחד מהם ישמש כמנכ"ל, סעיף שקשה לשמר בחברה ציבורית. הסכסוך ביניהם נמשך עד ינואר, אז הגיעו להסכמות על מכירת חלקה של כת"ש בתעבורה בהתאם למתווה שנחתם כעת. בלווטניק, שדיבר על שווי של 2-1.8 מיליארד שקל התפשר על פחות בהרבה, ולבנת קיבל תמורת 200 מיליון שקל שליטה מוחלטת על תעבורה ועל השותפים החדשים.