6 ברבורים שחורים מעל 7 הקניונים של סטארווד

הקריסה של רשת סירס, והתשובות המוזרות לגבי חלוקת דיבידנדים, הסיבות שהביאו להנפקה בישראל ומנגנון הקופסא הסגורה, שלא ישאיר הרבה למחזיקי האג"ח הישראלים. מה יקרה ביום שבו התכניות של סטראווד קפיטל ישתבשו

בתחילת ספטמבר ערכה חברת סטארווד קפיטל שיחת ועידה לא פשוטה. בצד אחד של הקו היו המנהלים האמריקאיים של החברה, שניסו לשדר עסקים כרגיל. מעברו השני של הקו היו משקיעים ישראליים מודאגים, שמחזיקים באיגרות חוב שהתשואות שלהן טסו מ־6% ל־9% מאז הנפקתן בפברואר האחרון.

- לאחות בישראל יש אג"ח זבל, השנייה עושה רכישת ענק

- סטארווד השלימה את עסקת המימון על הקניונים שלה בארה"ב

- הנפקת סטארווד גרמה למוסדיים לתמחר מחדש את האמריקאיות

פרק ראשון - הביצועים נחלשים, הדיבידנדים זורמים כרגיל

"השנה אנחנו ממשיכים לחוות לחץ לאור פשיטות רגל של קמעונאים וסגירה מוקדמת של חנויות, שהכבידו על התוצאות שלנו", אמר מנכ"ל סטארווד מייקל גלימצ'ר באותה שיחת ועידה, שדנה במצבם של שבעת הקניונים שהונפקו בישראל, ושכנגדם הנפיקה החברה חוב של 910 מיליון שקל. גלימצ'ר שידר אופטימיות ביחס לעתיד הצפוי לחברה ולמשקיעים, תוך הדגשת הסביבה העסקית המאתגרת והזמן שיידרש להשלמת התהליכים שההנהלה מקדמת. "נעשה צעד אחד אחורה לפני שנעשה שניים קדימה", הוא אמר.

נכס של חברת סטארווד צילום: אתר החברה

נכס של חברת סטארווד צילום: אתר החברה

ובכן, תהה אחד המשקיעים, "האם ההנהלה תשקול לרכוש את האג"ח של החברה?". גלימצ'ר השיב שהוא רוצה להשתמש בקופת המזומנים של סטארווד כדי להשקיע בקניונים, תשובה לגיטימית לחלוטין המשרטטת את סדרי העדיפויות של החברה. אלא שאז נשאל המנכ"ל שאלה נוספת, וזו כבר הקשתה עליו יותר."האם תהיו מוכנים לעצור את חלוקת הדיבידנדים עד שהרווח התפעולי מניהול הנכסים יתייצב?".

לגלימצ'ר, שחתם על חלוקת דיבידנד של 8.1 מיליון דולר רק בספטמבר האחרון, היתה תשובה פחות נחרצת: "אנחנו מרגישים בנוח עם הדיבידנד כפי שהוא, ולחברה יש משקיעים שמעוניינים בקבלתו". מעניין שהנהלת סטארווד לא

רוצה להשתמש בקופת המזומנים שברשותה כדי לקנות את החוב שלה בזול, אבל כן מוצאת לנכון לחלק דיבידנדים לבעלי המניות.

מי שיבקש למצוא נתונים מעודדים בדו"חות הכספיים של סטארווד, התומכים בחלוקת רווחים לבעלי המניות, צפוי להתאכזב. אומנם שווי הנכסים של סטארווד נותר יציב במחצית הראשונה של 2018 ואף רשם עלייה קלה, אך ניכר שהביצועים העסקיים שלה מידרדרים. ההכנסות מדמי השכירות ומשירותים נלווים בירידה של 1%, וההסבר של סטארווד לכך אינו מעודד במיוחד. בסטארווד מסבירים שהקיטון בהכנסות נובע בעיקר מעזיבות של שוכרים ומחידוש חוזים בדמי שכירות נמוכים יותר. מנגד, הוצאות תפעול הנכסים מצויות בעלייה, ובששת החודשים הראשונים של 2018 הם עלו ב־2.9% כתוצאה מעלייה במסים ובעלויות פינוי שלג.

לא רק הפעילות העסקית של סטארווד בדעיכה. גם בהוצאות המימון של החברה, שהסתכמו ב־18.1 מיליון דולר, חל זינוק של 80%. הסיבה לכך היא עלייה בריבית, שכן חלק מההלוואות של סטארווד הן בריבית משתנה.

עדות נוספת להרעה בפעילות של סטארווד ניכרת בתזרים המזומנים שלה. זה התכווץ ל־44.4 מיליון דולר במחצית הראשונה של 2018, בהשוואה ל־52.1 מיליון דולר במחצית המקבילה ב־2017.

לכל אלה צריך להוסיף את הליך פשיטת הרגל המהדהד של רשת סירס האמריקאית. סירס היא לקוח עוגן של חמישה מתוך שבעת הקניונים של סטארווד. ההשפעה הישירה שלה על הכנסות סטארווד לא גבוהה כלל וכלל, אך היא אמורה הייתה לשמש כמנוע צמיחה, שמביא קונים.

והיא לא לקוח העוגן היחידי של סטארווד שנמצא בצרות. בפברואר השנה הגישה Bon Ton בקשה להליכים במסגרת Chapter 11 (פרק מס' 11 בחוק פשיטות הרגל האמריקאי, המתייחס להסדרת הליך פירוק חברה בארה"ב). לפי הבקשה, בכוונת Bon Ton לסגור 47 חנויות במהלך 2018, אחת מהן ממוקמת בקניון Southlake של סטארווד. בחלק מהחוזים יש לשוכרים של סטארווד אפשרות לבטל את הסכם השכירות אם לקוח עוגן עוזב והחברה לא מצליחה למצוא ךו תחליף. תרחיש כזה עלול לעורר תגובת שרשרת בעייתית לחברה.

לאחר שלקוחות העוגן הללו יפסיקו לעבוד לגמרי, תעמוד סטארווד בפני שתי אפשרויות: לרכוש את השטחים של סירס, או שהם יימכרו לשוכר אחר מבלי שלסטארווד יש שליטה על זהותו. אבל קיימת גם אופציה שלישית - השטחים האלו לא יושכרו ויעמדו ריקים זמן רב, ותנועת הקונים בקניונים תושפע לרעה.

הטנגו שמתאר המנכ"ל ייתקע בשלב שני הצעדים לאחור - ואז מצבם של מחזיקי אגרות החוב בישראל, הנמצאים בתחתית סולם הנושים, צפוי להיות לא סימפטי, בלשון המעטה.

פרק שני - מסע מיחזור החוב של סטארווד נעצר בתל אביב

סטארוורד היא לא עוד חברה קטנה שגילתה את האור ובאה לגייס חוב מהמשקיעים הישראליים. מדובר באחת מקבוצות הנדל"ן הגדולות בעולם, עם נכסים בהיקף של 56 מיליארד דולר, יותר מ־3,000 עובדים, מלונות, נדל"ן מניב, חתיכת חברה. מתוך קונצרן הענק הזה קמה לה בשנת 2012 חברה בשם סטארווד ריטייל קפיטל, גייסה כמה מיליארדים והשקיעה בשש השנים האחרונות ב־30 קניונים בארה"ב. שבעה מהם נארזו לתוך חברה נפרדת, שנקראת סטארווד ווסט, וזו שווקה במרץ למשקיעים בארץ במטרה לגייס כנגד הנכסים הללו חוב. אבל החלק המעניין יותר הוא זה שהביא את סטארווד לגייס כספים כנגד שבעת הקניונים המופלאים דווקא בישראל.

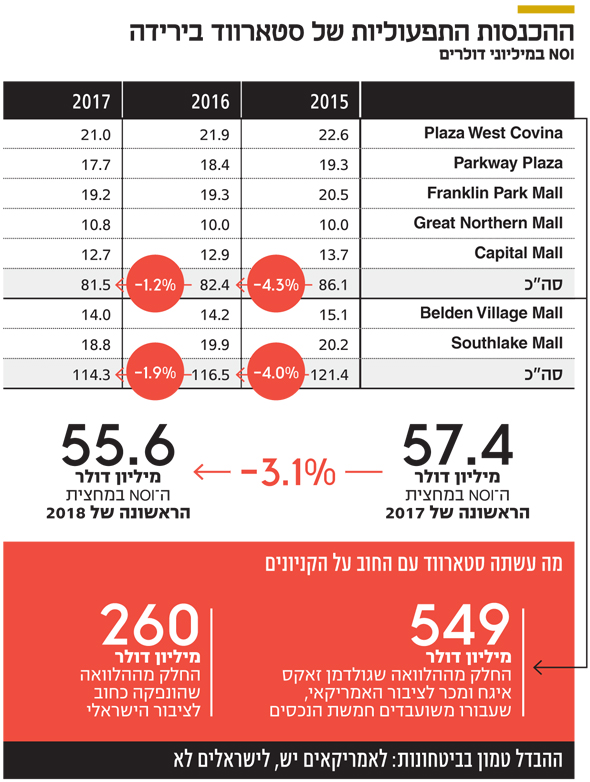

בכתבה של העיתון Commercial Mortgage, אי שם בסוף 2017, מסופר סיפור המעשה: סטארווד ניסתה למחזר את חוב הקניונים, אלא שקונסורציום בנקים, בהובלת בנק אוף אמריקה, ביקש ריבית גבוהה מזו שסטארווד חשבה שתידרש לשלם. מה שהבנקים האמריקאיים ניסו לעשות הוא למכור את ההלוואות הללו למשקיעים אמריקאיים. כדי שזה יקרה, הם שאלו אותם איזו ריבית הם רוצים עבור ההלוואה - וגילו ששיעור הריבית המבוקש אף גבוה מהערכותיהם שלהם. בסופו של דבר הסכים גולדמן זאקס לקחת 549 מיליון דולר מתוך חוב של 760 מיליון דולר, איגח אותו - קרי יצר מעין אג"ח מתוך צבר של הלוואות - ומכר לציבור האמריקאי. 260 מיליון דולר יוצאו לציבור הישראלי, והחוב כולו מוחזר. ההבדל בין הציבור האמריקאי לבין הציבור הישראלי טמון כמובן בביטחונות. לאמריקאים יש, לישראלים לא.

מנכ"ל סטארווד מייקל גלימצ'ר צילום: Youtube

מנכ"ל סטארווד מייקל גלימצ'ר צילום: Youtube

פרק שלישי - היחס הפיננסי שצריך להפחיד את מחזיקי האג"ח

מי שינסה לצלול לתוך המכשיר הפיננסי הסבוך שבנתה גולדמן זאקס לאותן הלוואות, ייזכר מיד במבנים הסבוכים שאפיינו את משבר 2008. ובכל זאת כדאי לשים לב לנתון מעניין ומרכזי אחד. קוראים לו Debt yield - היחס שבין ההכנסות התפעוליות נטו (NOI) או תזרים המזומנים הנקי (NCF), מחולק בחוב. זהו נתון פיננסי קריטי למחזיקי אגרות החוב הישראליים, מכיוון שאם הוא יורד מתחת ל־10.9%, מופעל מתג הקופסה הסגורה. חדי העין מבין המשקיעים היו יכולים לקבל רמז דק על קיומו של מנגנון שכזה בשלוש שורות שמתחבאות בעמוד 100 בדו"ח השנתי של החברה.

הפעלת המתג הזה לא מאפשרת משיכת כספים מהקניונים, במנגנון שנועד לשמור על המלווים המובטחים, במקרה שלנו גולדמן זאקס. רק במקרה שבו יוחזרו הכספים ללווים המובטחים, ולאחר מכן ישולמו הוצאות מיסוי, תפעול והוצאות הוניות, וכן הוצאות תפעול של גולדמן זאקס והוצאות אחרות שלו (סעיף סל שניתן להכניס אליו הרבה הפתעות) - רק לאחר כל אלה, ואם יישאר משהו, יקבלו מחזיקי אגרות החוב את מה שייוותר.

תנאי אחר שיכול להפעיל את המתג הזה הוא עזיבה של שוכרי עוגן. לפי חברת הדירוג S&P, אשר דירגה את ההלוואה בחודש יוני האחרון, מספיק ששניים או יותר משוכרי העוגן (הזכרנו כבר את סירס) יעזוב את אחד או יותר מהקניונים כדי להפעיל את מתג הקופסה הסגורה. לפי החברה, הפעלת הטריגר קשוחה יותר, ותתאפשר רק אם שניים או יותר משוכרי העוגן יעזבו שלושה קניונים לפחות. סירס, אגב, היא שוכרת עוגן בחמישה מתוך שבעת הקניונים האמורים.

עד כאן הכללים. על פי S&P, נכון לחודש יוני עמד יחס זה על 11.4%. וכדי להגיע להפעלת מתג הקופסה הסגורה צריך ה־NOI של החברה לרדת באחוזים בודדים. בחברה טוענים כי התרחיש של חברת הדירוג הוא תרחיש קיצון. היחס, כך אומרים בחברה, עמד ביום מתן ההלוואה על 13.2%, ורף הפעלת מתג הקופסה הסגורה נמוך ממנו ב־17.5%. כלומר, כדי שהמנגנון המפחיד הזה יופעל, היחס הפיננסי האמור צריך לרדת ב־17.5%, וכדי שזה יקרה ה־NOI של החברה צריך לרדת באותו שיעור. מכיוון שה־NOI של החברה מידרדר באופן טבעי ב־4%-2% בשנה, הרי שהידרדרות נוספת שלו יכולה להביא את החברה לאי־עמידה ביחס הזה בתוך שנים ספורות.

יחס Debt Yield מוזכר גם כתנאי לחידוש ההלוואה על ידי גולדמן זאקס, שאמורה להיפרע בתשלום אחד בשנת 2021. אם היחס הזה נמוך מ־13.5%, האופציה מתאיידת והחברה תידרש למצוא מימון חדש. אם הולכים עם גישת החברה, הנוקבת ביחס של 13.2%, ולאור הירידה המתמשכת בתזרים המזומנים שמייצרים הקניונים, הרי שצריך להתרחש אירוע חיובי במיוחד כדי שהיחס הזה יעמוד ביעד חידוש ההלוואה. בחברה טוענים כי תמיד קיימת האופציה של הזרמת מזומן ופירעון חלק מהלוואה וכך לעמוד ביחס האמור.

החששות הללו באים לידי ביטוי בחודשים האחרונים במסחר באג"ח של החברה. אלה שהונפקו בפברואר האחרון ונסחרו בתשואה של 6% כבר נסחרות היום בתשואה של 10.3%. מי שהוביל את ההנפקה וזכה לקופון שמן הם לאומי פרטנרס חיתום ופועלים אי.בי.אי, שאף רכש אג"ח של סטארווד ונאלץ לרשום הפסדים על ההשקעה בה. כשחשו בפועלים אי.בי.אי שהאג"ח של סטארווד מתחילות לצלול, פרסמה החברה אנליזה מטעם עצמה שבה היא מתייחסת לחששות המשקיעים. אחת מההתייחסויות נוגעת למתג הקופסה הסגורה ולשאלות הסבירות שהוא יופעל. האנליסט יניב סיילן סבור שגם בתרחיש שבו ה־NOI של חמשת הקניונים יירד ב־5%, החברה עדיין תעמוד ביחס שמאפשר לה למחזר את ההלוואה. במקרה שבו ה־NOI שלה יירד ב־7.5%, היא כבר תידרש להזרמה של מיליון דולר כדי לעמוד ביחס, ובמקרה של ירידה של 10% ב־NOI עד שנת 2021, היא תידרש להזרמה של 16 מיליון דולר כדי לעמוד במיחזור ההלוואה. לא נעים, אבל לשיטתו של סיילן גם לא נורא.

ההכנסות התפעוליות של סטארווד בירידה

ההכנסות התפעוליות של סטארווד בירידה

פרק רביעי - ה־NOI בדו"חות לא תואם את ה־NOI בהערכות השווי

ה־NOI הוא אחד המדדים החשובים ביותר בחברות נדל"ן מניב. בחברה כמו סטארווד, ה־NOI מציג מה הרווח של החברה מהפעלת כל קניון. הכנסות שכירות ודמי ניהול פחות הוצאות לתפעול הנכס. בלי רעשים מיותרים.

מהדו"חות של סטארווד עולה תופעה מעניינת מאוד, ובאותה מידה גם מטרידה.

ה־NOI בדו"חות, אותו מדד חשוב שכל משקיע בחברת נדל"ן מניב נושא אליו את עיניו, שונה מה־NOI שמופיע בהערכות השווי של החברה. איך דבר כזה יכול לקרות? ההסבר מופיע באותיות קטנות בהערת שוליים בדו"חות. ראשית, הכנסות מהסכמי שכירות כוללים תעריף שמשתנה על פני זמן. מעריכי השווי משתמשים בהכנסות בפועל בשנה הרלבנטית, בעוד שסטארווד מציגה בדו"חותיה את ההכנסות על בסיס קו ישר (ממוצע). גורם שני לפער ב־NOI הוא סיווג של הוצאות שונות, כמו הוצאות משפטיות, הנהלת חשבונות והפרשה לחובות מסופקים. בעוד שמעריכי השווי מסווגים אותן כהוצאות תפעוליות שמקטינות את ה־NOI, בדו"חות סטארווד הן מיוחסות לסעיף הנהלה וכלליות. שני הגורמים הללו מביאים לכך שה־NOI בדו"ח של סטארווד גבוה מזה שמשמש את מעריכי השווי של החברה. בשנת 2017 ה־NOI בדו"חות הסתכם ב־114.3 מיליון דולר, והיה גבוה ב־12.9% מה־NOI ששימש לצורך הערכת שווי הנכסים, ועמד על 101.2 מיליון דולר.חומר למחשבה.

פרק חמישי - שווי הנכסים של המתחרות צונח - וזה של סטארווד נותר איתן

כדאי להתעכב רגע על האנליזה של סיילן. ראשית, יש לזכור שהאנליזה היא מטעם חתם ההנפקה. לא בטוח שאם היה מוצא כשלים מהותיים בתמחור של סטארווד הוא היה רץ לספר לחבר'ה. שנית, סיילן מוצא לנכון להשוות את סטארווד לשורה של חברות קניונים אחרות בארה"ב. כשמשווים מה קרה למניות של חברות בעלות דירוגי קניונים דומים, מתקבלת תמונה פחות סימפטית מהמסקנה הסופית והאופטימית שאליה הגיע סיילן.

אם בוחנים את תשואות המניות של שלוש החברות שתמהיל דירוג הקניונים שלהם דומה, ניכר שמניותיהן נחתכו בחדות. כך חברת CBL התרסקה ב־80% בחמש השנים האחרונות וב־19% מאז הונפקה סטארווד בישראל, חברת WPG צנחה ב־65% בחמש השנים האחרונות ועלתה ב־3.5% מאז הנפיקה סטארווד, וחברת PEI, שמניותיה ירדו ב־45% בחמש שנים וב־7% מאז גייסה סטארווד בתל אביב.

שלישית, באנליזה שלו עושה סיילן שימוש בנתונים של גרין סטריט אדוויסרס, אחת מהחברות המרכזיות שבהן משתמשים המשקיעים בארה"ב להעריך את שווי הנדל"ן המסחרי. היתרון של החברה הזו הוא שהיא עצמאית, פועלת בשוק האמריקאי והאירופי במשך 30 השנים האחרונות ונחשבת לאחת המובילות בתחום הנדל"ן המניב. כשבוחנים את שיעורי ההיוון שבחרה גרין סטריט להעניק לשבעת הקניונים של סטארווד, מגיעים לשיעורי היוון גבוהים בהרבה מאלה שלפיהם מהוונת סטארווד את נכסיה שלה. שיעורי ההיוון שמציגה גרין סטריט נעים בין 8.5% ליותר מ־10%, לעומת שיעורי היוון של 7.7%-6.1% שלפיהם מהוונת סטארווד. המשמעות היא ששווי הנכסים תחת שיעורי ההיוון הללו קטנים בכמה מאות מיליוני דולרים מהשווי האופטימי שלפיו הם רשומים בספרי סטארווד.

פרק שישי - מה יקרה אם תרחיש האימים של S&P יתממש

המסמך המרתק של S&P העולמית מחודש יוני מעריך את שוויים של חמישה מתוך שבעת הקניונים שהונפקו בישראל בשווי הנמוך ב־33.4% מזה שבו נקב מעריך השווי של החברה. מי שמכיר את התרבות האמריקאית מבין שבמצב שבו שווי הנכסים יחתך בשיעור שכזה, שאר המרכיבים לא ייוותרו קבועים. מכירה בלחץ מייצרת סחרור שבמסגרתו בכל מימוש, שווי הנכסים יצנח עוד יותר.

בחברת הדירוג, כמו גם בסטארווד עצמה, טוענים כי זו שיטת דירוג הבוחנת מצב קיצון, סוג של מבחן לחץ. כשברקע השווקים הפיננסיים רועדים וישנו חשש להמשך עליות הריביות בעולם, תרחיש קיצון שכזה עלול לפגוש את המציאות. ובמקרה כזה, המבחן של החזר החוב, בעיקר למחזיקי החוב הישראליים, צפוי להיות קשה במיוחד.

מהחברה נמסר בתגובה: "המספרים שבהם נוקבת חברת הדירוג מחושבים בצורה שונה מכפי שחושבו במסמכי ההלוואה, וכוללים תרחישי קיצון". לגבי שווי הנכסים טוענת החברה כי "נכסיה הוערכו על ידי שני מעריכי שווי בלתי־תלויים, אחד להלוואה הבכירה ואחד להלוואה של אגרות החוב הישראליות, ושניהם הגיעו למסקנות דומות". באשר לשווי המניות הצונח של חברות עם דירוג קניונים דומה מציינת החברה: "שווי המניות הנסחרות מושפע מגורמים נוספים שמהם לא מושפע שווי הנכסים, וכדאי להפריד בין השניים". בתשובה לשאלה האם במצב שבו לא תעמוד באמות המידה הפיננסיות היא תזרים כסף לחברה, ענו בסטארווד: "איננו עוסקים בהערכות היפותטיות. לסטארווד יש די מזומנים בנכסים האמורים שמייצרים מזומנים, ואנחנו עוקבים אחרי ביצועיהם".