ראיון כלכליסט

עשור אחרי המשבר: וול סטריט שוב מוכרת הלוואות זבל, והקונים מסתערים

מנהלי ההשקעות בוול סטריט חוזרים לנשק האולטימטיבי: לוקחים הלוואות בעייתיות, אורזים אותן יפה והקונים מסתערים על הסחורה - בלי לשאול יותר מדי שאלות. פרופ' פרנק פרטנוי מתריע כי "עסקאות שמחביאות את הסיכונים הן ממעוזי הרווחיות האחרונים של וול סטריט" - וכעת הן מאיימות לפוצץ שוב את העולם הפיננסי

- אתם משקרים? גוגל יודעת עליכם את האמת

- ילן נגד טראמפ: יו"ר הפד יוצאת לקרב מאסף

- באנון הלך, מצוקת העובדים כאן

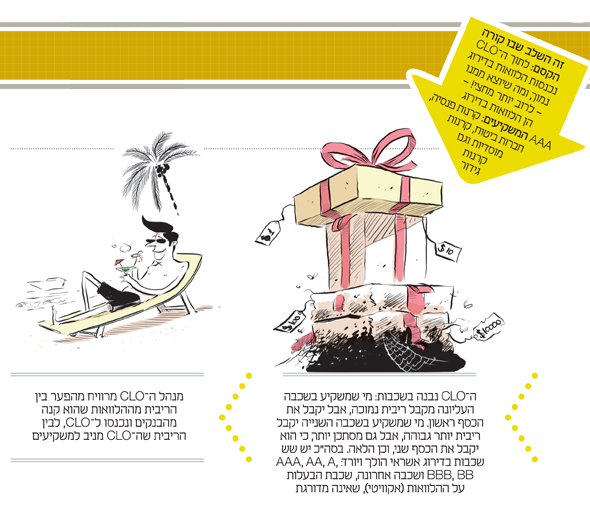

"יש הקבלה יוצאת דופן בין CLO למכשירי ההשקעה שכמעט פוצצו את העולם הפיננסי ב־2008", אומר פרטנוי בראיון ל"כלכליסט". "בשני המקרים מעורבת אריזה של הלוואות מסוכנות והפיכתן לניירות ערך מסובכים. במקרה הנוכחי, אלה לא משכנתאות אלא הלוואות עסקיות, שאיש לא יערער על איכותן הנמוכה. ההלוואות האלה נארזות בצורה שמוסיפה מינוף, באותה דרך מסובכת שקרתה לפני המשבר הפיננסי, ובאופן קסום, כמו ניירות הערך שלפני המשבר הפיננסי, הן מקבלות דירוג AAA, הגבוה ביותר. זו אותה אלכימיה פיננסית משונה, שבה מערבבים מגוון סוגי זבל יחד ואז חלק גדול מהזבל מתברר כטהור, בטוח ואטרקטיבי".

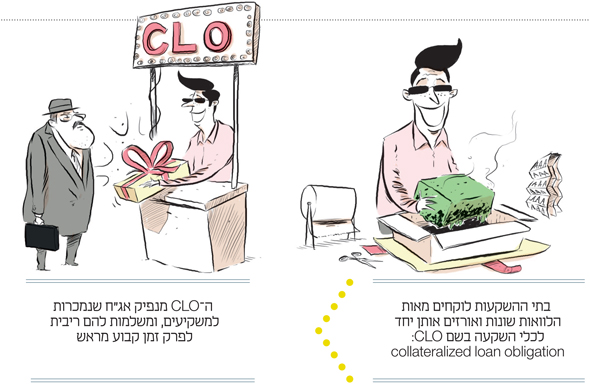

אלכימיה פיננסית משונה: כך עובד ה-CLO

את הניתוח הזה פורט פרטנוי לרכיבים מעוררי חשש. בשורה התחתונה, מהשיחה איתו עולה שעשר שנים אחרי המשבר, וול סטריט חזרה לעסקים כרגיל, בלי שאף אחד יפשפש יותר מדי במעשיה. את פרטנוי זה לא מפתיע. אחרי הכל, הוא כבר היה שם. בשנות התשעים הוא יצר נגזרים פיננסיים עבור תאגיד הבנקאות מורגן סטנלי, ואז עזב את וול סטריט בסערה. הוא פרסם רבי־מכר על השוק שבהם הזהיר, עוד לפני המשבר, מהעיוורון של הרגולטורים לשינוי שחל בוול סטריט. אשפי הפיננסים, הוא התריע, עברו להתמקד במכשירים פיננסיים מורכבים שכל מטרתם היא להסוות מהעולם את הסיכונים הטמונים בהם. פרטנוי היה למומחה בעל שם. הוא הוזמן להעיד בבית הנבחרים ובסנאט, מייעץ לרגולטורים ומפרסם בבמות נחשבות כמו "ניו יורק טיימס" ו"פייננשל טיימס".

עכשיו הוא מזהיר מפני שובן של אותן סכנות. "אנשים שלא חוו זאת קודם, שזה חדש עבורם, עשויים לחשוב שקורה משהו מפתיע", פרטנוי אומר על ההתפתחויות האחרונות. "אבל זה לא חדש. זו הליבה של איך אנשים עושים כסף בוול סטריט, במיוחד עכשיו, כשהטכנולוגיה פיננסית הופכת את זה ליותר קשה וליותר תחרותי. עסקאות שמחביאות את הסיכונים הן ממעוזי הרווחיות האחרונים של וול סטריט".

מתאם מפוקפק למשבר 2008

כדי להבין מפני מה מזהיר פרטנוי, אפשר לחזור למשבר ולשנים שקדמו לו. באותה תקופה, שיא בועת הנדל"ן, כל אחד היה יכול לקנות בית בארה"ב. הבנקים העניקו בשמחה משכנתאות לכל רוכש, לא משנה אם אין לו הון עצמי, אין לו עבודה ואולי גם אין לו בכלל הכנסה. הקונה לא קורא אנגלית ולא מבין מה כתוב במסמכי המשכנתא? גם זה בסדר, הכסף בדרך.

פרנק פרטנוי צילום: בלומברג

פרנק פרטנוי צילום: בלומברג

איך זה שכל אחד יכול היה לקבל הלוואה? פשוט: הבנקים מצאו דרך להעביר את הסיכון למישהו אחר. במקום לשמור את המשכנתאות המפוקפקות ברשותם ולנסות לגבות מהרוכשים תשלום, חודש אחרי חודש, הבנקים לקחו את המשכנתאות האלה ומכרו אותן הלאה, לוול סטריט. גם וול סטריט בתורה מכרה את המשכנתאות האלה למישהו אחר. המהנדסים הפיננסיים שלה לקחו אלפי משכנתאות, קיבצו אותן יחד, ויצרו באמצעותן אג"ח, שאותן אפשר למכור למשקיעים.

בשלב הזה התרחש הקסם: בנפרד, כל אחת מהמשכנתאות האלה נחשבה הלוואה רעילה. כזו שקרן פנסיה סולידית באירופה, למשל, לא היתה חושבת לרגע להתקרב אליה. אבל חלק ניכר מהאג"ח שנוצרו באמצעותן קיבלו דירוג אשראי גבוה - ואת זה כבר אפשר למכור לגופים מוסדיים. כשמחברים את הרצון של הלקוחות הבעייתיים ללוות, עם הרצון של מנהלי ההשקעות למצוא השקעות בטוחה עם תשואה אטרקטיבית - מתקבלת בוננזה.

איך הקסם הזה קרה? באמצעות מכשירים פיננסיים שנקראו CDO, שכל אחד מהם הכיל אלפי משכנתאות. המכשירים האלה חולקו לשכבות: המשקיעים בשכבה העליונה מקבלים את הכסף ראשונים, ולכן האג"ח שלהם מקבלות את הדירוג הכי גבוה, AAA. המשקיעים בשכבה הבאה מקבלים את הכסף רק אחרי שהראשונים קיבלו את התשלום, ולכן האג"ח שקנו נהנות מדירוג נמוך מעט יותר. וכך הלאה, עד לתחתית המסוכנת.

אותו עיקרון בדיוק עומד ביסוד המכשירים הפיננסיים שמדאיגים את פרטנוי. רק שבמקום משכנתאות, וול סטריט אורזת יחד מאות הלוואות מסחריות שניתנו לתאגידים: החל מקרנות שמבצעות מיזוגים ורכישות במינופי ענק, ועד עסקים בינוניים עם היסטוריית תשלומים בעייתית. הפעם, קוראים למכשירים האלה CLO - ראשי התיבות של Collateralized Loan Obligation. והבעיה, מסביר פרטנוי, היא שגם במקרה של ה־CLO אפשר לזהות את אותה הנחת יסוד אופטימית, שכבר התבררה כקטלנית: אין סיכוי שכולם יפשטו רגל בבת אחת.

"הטעות העיקרית במשבר", הוא מרחיב, "היתה לא להבין שלאור השינויים בשוק הנדל"ן, כשאנשים יתחילו לפגר בתשלומי המשכנתא שלהם, הם לא יעשו את זה באופן יחידני ובלתי סדיר. אנשים יפסיקו לשלם את המשכנתאות באופן קולקטיבי, בגלים, שיהיה ביניהם מתאם". זו נקודה קריטית. "כדי קבל דירוג AAA, נדרשה ההנחה שמקרי חדלות הפירעון לא יתרחשו כולם באותו זמן. ההנחה היתה שכשאנשים לא יעמדו בתשלומי המשכנתא, זה יהיה בגלל שהם התגרשו או איבדו את העבודה. אבל מה שקרה הוא שכולם לוו מעבר ליכולתם, אנשים לקחו את כל ההלוואות השקריות האלה. במשבר היו את אותן טעויות נפוצות שיש עכשיו", הוא מסביר.

"ניתן לחשוב על זה כעל בניין של 10 קומות. אם בעבר הגשמים הציפו רק קומה אחת, אפשר לכאורה להניח שהקומות העליונות יהיו בטוחות", הוא אומר. "אבל זה נכון רק כל עוד אין מבול של ממש. הטעות העיקרית במשבר הפיננסי היתה להניח שדפוסי מזג האוויר הקודמים יישמרו, ושלא כל האנשים יגיעו לחדלות פירעון מאותה סיבה". אבל זה בדיוק מה שקרה. "החשש עכשיו הוא שבדיוק אותם דברים קורים עם ה־CLO".

פרטנוי הציג את החששות האלה לפני כחודש במאמר מכה גלים ב"פייננשל טיימס". "הרבה אנשים הגיבו למאמר באותה שאלה: 'אתה באמת חושב שכל ההלוואות האלה, או הרבה מהן, יגיעו לחדלות פירעון באותו זמן?' אבל זו בדיוק השאלה שאנשים שאלו ב־2005, ב־2006. הם אמרו אז, 'לא יעלה על הדעת שכל המשכנתאות יגיעו לחדלות פירעון'. זה הקו המקביל העיקרי בין אז לבין היום".

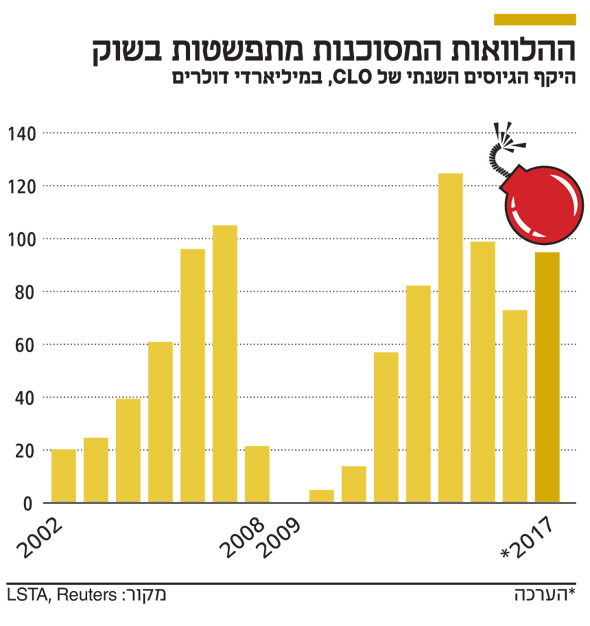

ההלוואות המסוכנות מתפשטות בשוק

ההלוואות המסוכנות מתפשטות בשוק

אותו פעלול בשם חדש

2017 היתה אמורה להיות שנה גרועה ל־CLO. על פי התחזיות, וול סטריט היתה אמורה למכור רק 70–50 מיליארד דולר מהמכשירים הפיננסיים האלה. במקום זאת נרשמה הסתערות, וכרגע מסתמן שהמכירות של CLO אמריקאיים יגיע השנה ל־100 מיליארד דולר. עדות לרתיחה בשוק ניכרת בהיקפי העסקאות, שכבר מגיעות למיליארדי דולרים; בשלל הדיווחים על בנקים, חברות השקעה, ופירמות משפטיות שמתגברים את זרוע ה־CLO שלהם; וגם בכותרות מטרידות בתקשורת.

"עסקאות ההלוואות המסוכנות והמורכבות של וול סטריט הן להיט באסיה", דיווחה סוכנות הידיעות בלומברג בסוף מאי. אחת הסיבות להתלהבות היא שההלוואות שעליהן מבוססות ה־CLO הן בריבית משתנה, ולכן מספקות הגנה מפני עליית הריבית הצפויה בעולם. שוק ה־CLO בארה"ב מסתכם כבר ב־460 מיליארד דולר, והוא צפוי לגדול עוד. "כמעט אף אחד לא מדבר על חדלות פירעון", הכריז משקיע בשכבות המסוכנות של CLO, שצוטט ב"פורבס" בתחילת השנה.

אחת הסיבות לביקושים ל־CLO, מסביר פרטנוי, היא הריביות הנמוכות בשווקים. "המשקיעים המוסדיים חשים לחץ להשיג תשואות, ו־CLO מציעים פוטנציאל לתשואות גבוהות בחבילה אטרקטיבית עם דירוג אשראי גבוה".

וול סטריט צילום: בלומברג

וול סטריט צילום: בלומברג

עד כמה המצב מסוכן? קשה לדעת. וכאן נכנס לתמונה עוד מרכיב: הנגזרים. אלה אותם "כלי נשק להשמדה פיננסית", כפי שכינה אותם וורן באפט, שכמעט הביאו לקריסת המערכת הפיננסית. ערב המשבר, וול סטריט לא הסתפקה במכירת ניירות ערך מגובי משכנתאות, אלא סחרה בקדחתנות בנגזרים פיננסיים, שהם למעשה הימורים על האפשרות שניירות הערך האלה יגיעו לחדלות פירעון. וכשזו הגיעה, הנגזרים הפכו את קריסת שוק הסאב־פריים לאסון פיננסי.

מה המצב היום בשוק ה־CLO?

"זו שאלה שאין לי תשובה לגביה: עד כמה אנשים השתמשו בנגזרים, בעסקאות החלף ובהימורים מהצד, כדי להמר על החוב הזה. ייתכן שהיקף החוב כרגע לא מספיק גדול כדי לגרום לקטסטרופה רצינית, ושגם אין הרבה הימורים מהצד. אבל אנחנו לא יודעים. בדיוק כפי שלא ידענו ב־2006 שהיו חצי טריליון דולר של הימורים מהצד".

רגע, אנחנו לא אמורים לדעת?

"אנחנו אמורים. היתה רפורמה רגולטורית שבעקבותיה ניירות הערך האלה אמורים היו לעבור במסלקה מרכזית, ושיהיה לנו מידע לגביהם. אבל בדוד־פרנק (הרפורמה הקרויה על שם המחוקקים שהובילו אותה - א"פ) היו חריגים - מכשירים פיננסיים תפורים בהתאמה מיוחדת. לכן אין לנו הרבה מידע על נגזרים בהתאמה מיוחדת. מי יודע? אולי אין הרבה. אולי יש אפס, אם כי אני בספק; ייתכן שיש כמה מיליארדים, יכול להיות שיש עשרות מיליארדים, יכול להיות 100 מיליארד. מה שהכי מפחיד הוא שאף אחד לא יודע. וזה מפחיד אותי באותו אופן שזה הפחיד אותי לפני המשבר. והיו אנשים שהשמיעו את אותה אזהרה ב־2005, ב־2006. אני לא יכול להגיד בוודאות שתהיה התרסקות מבוססת CLO. אני אקדמאי, אני לא עוסק בתחזיות. אבל יש הרבה מקבילות מפחידות".

פבריס טורה, סוחר בגולדמן זאקס בזמן המשבר. מכר הלוואת מסוכנות "ליתומים ואלמנות שפגשתי בשדה התעופה"

פבריס טורה, סוחר בגולדמן זאקס בזמן המשבר. מכר הלוואת מסוכנות "ליתומים ואלמנות שפגשתי בשדה התעופה"

ומה לגבי הבנקים? ב־2008 התברר שהם החזיקו בעצמם במכשירים פיננסיים מבוססי משכנתאות, שגרמו נזק אדיר למאזנים שלהם.

"הרבה אנשים טוענים שהיום הבנקים לא עושים את זה, ולא יהיו מוכנים לעשות את זה. אבל בכל אחד מהבנקים, בהערות השוליים בדו"חות הפיננסיים, ניתן למצוא סימנים מדאיגים. אחד מהם הוא נפח הנגזרים שלהם: הבנקים הגדולים מחזיקים בנגזרים של יותר מטריליון דולר, ואין יותר מדי פרטים ספציפיים על הנגזרים האלה". ולכך פרטנוי מוסיף עוד דאגה: חלק מהפעילות של הבנקים מסתתרת בישויות משפטיות נפרדות, שלא נכללות במאזן שלהם. זה אותו פעלול שכיכב בקריסת הענק של חברת האנרגיה אנרון בתחילת העשור הקודם. "עכשיו פשוט יש להם שם חדש", הוא אומר.

"מה אם כל ה־CLO שהונפקו השנה יגיעו לחדלות פירעון? כמה זה ישנה לבנקים? אנחנו לא יודעים", הוא מדגיש. "כי מבחני הלחץ שהרגולטורים עושים לבנקים לא בודקים את הסיכונים האלה. המבחנים נוגעים לדברים כמו שינויים בריבית או מטבע חוץ". וממילא, הוא מוסיף, כל הפעילויות שמתחבאות מחוץ למאזן לא נבדקות במבחני הלחץ.

לקחי המשבר נזרקו לפח

אחרי המשבר של 2008 התגלה מלוא הפעלולנות, ההסתרות וההונאות שהיו נהוגות בשוק הסאב פריים בוול סטריט. התברר, למשל, כי בנקי ההשקעות השתמשו במכשירים כמו CDO כדי להיפטר מסחורה לא רצויה, ולפעמים גם סייעו ללקוח אחד להמר על חדלות פירעון של המכשירים שהם עצמם מכרו ללקוח אחר. פבריס טורה, סוחר של גולדמן זאקס, נודע לשמצה אחרי שהתרברב במייל לחבר כי מכר אג"ח כאלה "ליתומים ואלמנות שפגשתי בשדה התעופה".

בניסיון למנוע חזרה על אותה תופעה, נקבע אחרי המשבר שהגופים שמנהלים את ה־CLO ומחליטים אילו הלוואות ייכנסו לתוכם, יחויבו להחזיק ב־5% מהמכשיר הפיננסי שיצרו. ככה תהיה להם מוטיבציה לוודא שלא מסתתרות בו הלוואות רעילות, ושהם לא מוכרים זבל ללקוחות. בוול סטריט התלוננו על החקיקה הזאת, שדורשת ממנהלי ההשקעות לרתק חלק מההון שלהם עצמם עבור כל עסקה, ולכן מגבילה, לטענתם, את כמות העסקאות שביכולתם לבצע. אבל ענף הפיננסים הוא יצירתי. במקום להחזיק בעצמם בנתח מה־CLO, מנהלי ההשקעות מצאו דרכים להסתייע במשקיעים חיצוניים שיעזרו להם לגייס את ההון הנדרש, כולל קרנות ללא מטרת רווח. וגם כאן מעורבים עוד כלי השקעה בעלי שמות של מחלות, כמו MOA או CMV. בשורה התחתונה, מנהלי ההשקעות מצאו גם הפעם דרך להוריד מעצמם את הסיכונים. "זה מותר כי טכנית, זה מציית לכללים", אומר פרטנוי. "הרבה פעמים בחדשנות פיננסית, נוסח החוק הוא שקובע ולא רוח החוק".

יש גם עוד גוף שאמור לוודא שניירות הערך ראויים להשקעה: סוכנויות דירוג האשראי. הרי הסיבה היחידה שבגללה חברות הפנסיה והביטוח, גופים שמרניים מטבעם, מוכנות לקנות נתחים ב־CLO, היא שסוכנויות האשראי מעניקות להם דירוג גבוה. אבל כפי שנחשף במשבר הפיננסי, סוכנויות הדירוג מוכנות לפעמים "ללוש" את הנתונים ולהעניק דירוג גבוה לניירות ערך שלא ראויים לו, רק כדי שהלקוחות יהיו מרוצים. אחרי המשבר, הקונגרס האמריקאי כלל ברפורמת דוד־פרנק סעיף המטיל על סוכנויות האשראי אחריות לדירוגים כוזבים. אבל אז באה רשות ניירות ערך האמריקאית, ונתנה לסוכנויות האשראי פטור מאחריות כזאת. "אז החוק אומר משהו, ורשות ניירות ערך אומרת ההפך. אני חושב שזה יוצא דופן: הקונגרס מעביר חוק, והחוק אומר משהו, ועדיין במציאות ההיפך הוא הנכון", אומר פרטנוי.

איך זה ייתכן בשנת 2017

בוויכוח המתלהט על ה־CLO נשמעות גם לא מעט טענות בזכותם. הם מאפשרים לחברות גישה זולה יותר לשוקי האשראי, ומניעים את גלגלי הכלכלה האמריקאית. מנגד, הם מציעים למשקיעים דרך נוחה להשקיע ב"מיין סטריט", כלומר בכלכלה הריאלית בארה"ב. בין היתר, אפשר למצוא בתוך CLO גם הלוואות שניתנו לחברות ידועות כמו יצרנית הרכב קרייזלר וענקית המלונאות הילטון. וחשוב מכל, בעוד המכשירים הפיננסיים שנולדו משוק הסאב־פריים קרסו בשאון מהדהד, הרי ששוק ה־CLO הוכיח חסינות לזעזועים. עד כה, לפחות, זו אכן התבררה כהשקעה בטוחה יחסית.

פרטנוי מודה שהוא לא יודע מה הסיכונים בשוק ה־CLO. וזה בדיוק הכשל שהוא מבקש להאיר: הסיכונים לא ידועים. אחרי ועדות החקירה, הפקת הלקחים והרפורמות במערכת הפיננסית, המצב היה אמור להיות שונה. במקום זאת, שוב חוזרת התמונה המוכרת של הלוואות מסוכנות שנארזות במכשירים מורכבים, של הנחות אופטימיות שנשענות על סטטיסטיקות מוטלות בספק, של כלי השקעה שמסתתרים מחוץ למאזן של הבנקים ושל סוכנויות דירוג שלא נושאות באחריות. במילים אחרות, הטענה הבסיסית של פרטנוי היא שהרכיבים המוכרים מהמשבר הפיננסי עדיין כאן.

השנה היא 2017. איך שוב כל האלמנטים האלה חזרו?

"תמיד היו לנו משברים פיננסיים שחזרו על אותן טעויות מהפעם הקודמת. אפילו הרעיון שהזיכרון פיננסי נמוג, ואז דברים חוזרים על עצמם, הוא לא חדש. הטעויות של 1929 (ההתרסקות שהובילה לשפל הגדול - א"פ) חזרו על טעויות קודמות. בועת הים הדרומי (בתחילת המאה ה־18) חזרה על טעויות קודמות. למעשה, אם מסתכלים על קשת ההיסטוריה, מגלים שהדבר הראוי לציון הוא לא שהטעויות חוזרות על עצמן, אלא שאחרי 1929 עבר כל כך הרבה זמן בלי משבר".

"אחרי הראיון הזה אני עומד ללמד שיעור", מוסיף פרטנוי, "והסטודנטים שלי לא זוכרים את קריסת אנרון ב־2001. המשבר הפיננסי היה לפני עשר שנים, רובם היו בני נוער. זה כמו להתבגר - כל אחד צריך לחוות משבר פיננסי משלו כדי להבין את זה. זו תופעה שאדם ספקן לגביה עד שהוא חווה אותה בעצמו. זה כמו אסון טבע: האנשים בטקסס, שחווים עכשיו הצפה מסיבית - הם יזכרו. כמו האנשים בניו אורלינס לפניהם. אבל עשר שנים מעכשיו, מישהו בעיר אחרת, בשיקגו או אולי בתל אביב, עשוי לא לזכור. אנחנו נוטים לשכוח, ועשר שנים הן הרבה זמן".

אתה עצמך כותב כבר 20 שנה על האופן שבו וול סטריט יוצרת סיכונים שאנשים אחרים לא מבינים.

"זה אחד הדברים שוול סטריט עושה לאורך השנים. הפעילות הפשוטה של שידוך בין לווים ומלווים היא לא כל כך רווחית, במיוחד עם הטכנולוגיה בימינו. הדרך שבה בנקאים יכולים לעשות כסף גדול היא עיסוק בפעילויות מסובכות יותר. ישנו צורך במציאת מכשירים פיננסיים שמסתירים סיכונים, וכשמוכרים לאנשים משהו מורכב שהם לא מבינים - אפשר לגבות יותר כסף ולרשום רווח גבוה יותר. בנוסף, אחד הדברים שלא נעלמו ואפילו הודגשו הוא השימוש בדירוגי אשראי כדי להסתיר את הסיכונים האלה. השימוש בהנדסה פיננסית כדי ליצור מכשירים שנראים כאילו הם בטוחים, אבל למעשה הם מסוכנים, הוא עסק גדול יותר מאי פעם. לסוכנויות דירוג האשראי S&P ומודי'ס ישנם מרווחי הרווח הגדולים ביותר מלכל חברה ציבורית. יש להן שווי שוק משולב של 50 מיליארד דולר. הדירוגים למכשירים מסובכים דוחפים את הרווחים, גם בסוכנויות הדירוג וגם בבנקים. כך שכל המשחק שאנשים זכו להצצה לתוכו אחרי המשבר של 2008 נמשך - והוא מאוד רווחי".