שחקני הנוסטרו קיבלו רגליים קרות והנפקת נאוויטס נעצרה

ניסיון השותפות שבשליטת גדעון תדמור לגייס 131 מיליון דולר בשתי סדרות אג"ח רשם ביקושים נמוכים, בעיקר מצד שחקני הנוסטרו. המוסדיים, מצדם, דרשו תיקונים הנוגעים לשעבודים על הזכויות העתידיות במאגר במקסיקו. בקרוב תצא נאוויטס לסיבוב גיוס נוסף

החתמים שמובילים את הנפקת החוב של שותפות נאוויטס פטרוליום העדיפו לא לפתוח את מעטפות המכרז. זאת בעקבות ביקושים נמוכים מהצפוי, שהזרימו במהלך יום חמישי האחרון השחקנים המקומיים. כתוצאה מכך נעצרה ההנפקה המתוכננת של השותפות שבשליטת גדעון תדמור, שהיתה אמורה להזרים לקופתה 131 מיליון דולר.

- גדעון תדמור מציג: החיים הטובים אחרי תשובה

- המוסדיים עצרו את הנפקת האג"ח של נאוויטס פטרוליום

- נאוויטס יוצאת להנפקה לפי שווי 100 מיליון דולר

לפי הערכות בשוק, בתרחיש המהיר ביותר ייצא לפועל שלב המכרז המוסדי בעוד כשבועיים. עד אז יהיה צורך לבצע שינויים בשטר הנאמנות של שתי סדרות האג"ח שפרסמה החברה. שינויים אלה אמורים לענות על מרבית הדרישות שהציבו שלושה גופים מוסדיים לפחות, שאמורים לקחת חלק מהותי בהנפקה העתידית. בסביבת החברה מדברים על שינויים "טכניים" בלבד, שאפשר לגשר עליהם לקראת המכרז הנוסף. על פי הערכות, מדובר בתיקונים המתייחסים לשעבודים שניתנו לשתי סדרות האג"ח כזכויות ממאגר באקסקין (Buckskin). על פי שטר הנאמנות, השעבודים הם לפי הדין האמריקאי, לא הישראלי.

שחקני הנוסטרו "חטפו" בשבועות האחרונים בשוק

בשוק ההון אמנם הסבירו את ביטול הגיוס בהיעדר ביקושים מספיקים, אך מתברר כי מי שהחרימו את הגיוס לא היו גופי הפנסיה ומנהלי קרנות הנאמנות, אלא שחקני הנוסטרו, הלוקחים בשנים האחרונות חלק פעיל בהנפקות בת"א. מדובר בשחקני היום, הנוהגים לרכוש סחורה בשלב המוסדי ובמינופים גבוהים — באמצעות מימון בנקאי קצר טווח — כדי ליהנות מהנחת ההתחייבות המוקדמת. לאחר מכן הם ממהרים למכור את הניירות בשוק, תוך גזירת קופון על הפער שבין מחיר הרכישה למחיר השוק. שיטה חלופית היא לבצע שורט על הנייר לפני ההנפקה, ולאחר מכן לרכוש את הנייר בשוק.

בשל הדומיננטיות של שחקני הנוסטרו, הם מזרימים את עיקר הביקושים בהנפקות ויוצרים בכך נזילות בשוק. אלא שהשחקנים הללו, ובראשם דמויות כמו אייל בקשי ואיתן סולימן, נוהגים לחפש את ההנפקות הבטוחות יותר של חברות חזקות והנפקות אג"ח של חברות עם דירוג חוב גבוה, כדי למזער את הסיכון. הסיכון הזה טמון בפער של כמה ימים, בין היום שבו הזרימו את ההתחייבות בשלב המוסדי ליום שבו הנייר מתחיל להיסחר. בתקופה הקצרה הזו יכול מחיר הנייר לרדת, ובמקרה כזה ייתקעו שחקני הנוסטרו עם סחורה שאותה ייאלצו למכור במחיר נמוך מזה שרכשו אותה.

בשבועות האחרונים חוו שחקני הנוסטרו מכות כואבות בשוק, שגרמו להם להדיר רגליים מהנפקת נאוויטס: חברת מנרב פרויקטים, שגייסה 132 מיליון שקל מהציבור, הניבה הפסד של יותר מ־12% מיום המסחר הראשון שלה; הגיוס של טלרד נטוורקס — שכלל גיוס הון והצעת מכר — הניב על הנייר עד כה ירידה של 3.5%; גיוס ההון בהנפקה של חברת לסיכו הפסדי כרגע על הנייר בשיעור של 4.5% ממחיר הנעילה במכרז הציבורי; והגיוס האחרון של אירונאוטיקס מאוזן בשלב זה.

גם בשוק החוב יש כמה דוגמאות להפסדים בהנפקות האחרונות, כמו הנפקת האג"ח של נתנאל גרופ והנפקת האג"ח של ווטרסטון, שעד כה רשמה הפסד של 3.3% על הנייר. אך בעוד לגופי הפנסיה ולמנהלי קרנות הנאמנות יש סבלנות להמתין שהמחיר ישוב לעלות, שחקני הנוסטרו, שצריכים להחזיר את הכספים שלוו מהבנק לרכישת הנייר, אינם יכולים להרשות לעצמם לשבת על הגדר.

ואולם, מה שהכריע את הכף, בסופו של דבר, נגד הנפקת נאוויטס היו שני דברים: תנאי שטר הנאמנות ומחיר ההון שנאוויטס היתה מוכנה לשלם. הריבית המקסימלית בשלב המכרז עמדה על 6.5%, וזאת אף שעל פי הערכות מוקדמות היא היתה צפויה להיות נמוכה יותר.

בסביבת המוסדיים אמרו בסוף השבוע כי דווקא תחת ריבית המקסימום שהציעה נאוויטס ההנפקה עשויה להיות רווחית, ולו היו מציעים 0.5% יותר, סביר להניח שהביקושים היו עולים. עוד אמר גורם בגוף מוסדי: "זה הכל עניין של תזמון והשפעה של מה שקורה בשוק המניות. אם יש ירידות בשוק בימים שקודמים להנפקה, הגיוס קשה יותר — ולהפך. מה שלא הצליח אתמול יכול להצליח בעוד שבוע".

השותפה בפרויקט באקסקין בנתה על גיוס החוב בת"א

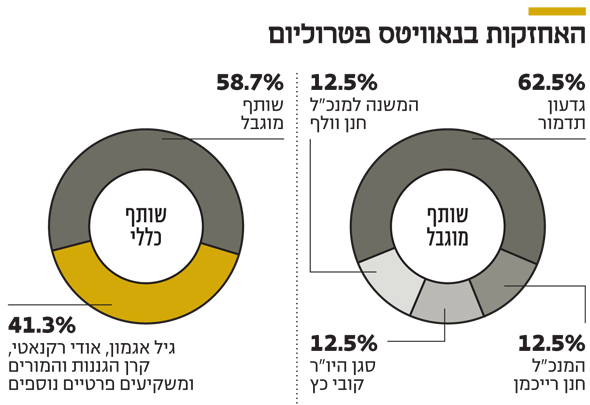

בנאוויטס מעוניינים לגייס 131 מיליון דולר במסגרת שתי סדרות אג"ח, שלכל אחת מהן שעבוד לזכויות בפרויקט שבעבורו מגייסת החברה את החוב — באקסקין במפרץ מקסיקו, שהוא פרויקט הדגל של השותפות. זהו שלב ראשון בהנפקה מדורגת, ובמסגרתה מעוניין תדמור לגייס חוב כדי לרכוש זכויות בשיעור של 5% מהפרויקט. לאחר מכן — ובהנחה שהגיוס יושלם — הוא צפוי לצרף את הנכס לשותפות ולהנפיק אותה, במטרה לגייס מהציבור 15 מיליון דולר לפי שווי של 100 מיליון דולר. לשותפות יש כמה נכסי נפט יבשתיים ו־30% מהזכויות ברישיון בלוק־7 שבאזור קנדה לצד קבוצת דלק.

תדמור הקים את נאוויטס פטרוליום בעת שכיהן בתפקידים בכירים בקבוצת דלק, עד לעזיבתו בינואר אשתקד לאחר 20 שנות פעילות בקבוצה. נאוויטס נרשמה ב־2015 כשותפות, שהיו"ר הפעיל בה הוא תדמור. עצירת ההנפקה היא בגדר מהלומה עבורו, ובשבועיים הקרובים יעמוד המוניטין רב־השנים של תדמור למבחן בקרב השחקנים המקומיים.

פרויקט באקסקין נמצא בשלב הפיתוח הראשוני שלו, לאחר שמוקדם יותר השנה קיבלו בעלי הזכויות בו החלטת השקעה סופית (FID). על פי דיווחי החברה, היקף המשאבים הפוטנציאליים בפרויקט מוערך ב־486 מיליון חביות (BOE), מרביתן נפט. הצפי לתחילת ההפקה בפועל באזור נקבע לשלהי 2019, אז מקווה השותפות להתחיל וליהנות מתזרים הכנסות. חברת שברון העדיפה לעזוב את הפרויקט לאחר הוצאה של כמיליארד דולר. מדובר בקידוח עמוק מאוד, ולכן הוא נחשב מאתגר מבחינה הנדסית.

שתי סדרות האג"ח דורגו ברמה של A- בידי סוכנות הדירוג S&P מעלות. לאחת מהן, בהיקף של 35 מיליון דולר, משועבדות הזכויות העתידיות של נאוויטס (5%) בפרויקט באקסקין, ולשנייה — בהיקף של 96 מיליון דולר — משועבדות הזכויות (13.7%) של שותפתה בפרויקט, חברת LLOG. החוב ייפרע בתום ארבע שנים מההנפקה בתשלום אחד (Bullet). בדו"ח הדירוג העריכה מעלות כי הקמת הפרויקט תעמוד בלוח הזמנים, ומכאן שהעניקה בדירוג שלה תחזית יציבה.

בנאוויטס הסבירו את כניסתם לפרויקט בצורך של השותפה והמפעילה בפרויקט, LLOG, במימון הוצאות הפיתוח. LLOG לא היתה משיגה את המימון בארה"ב, ומשכך העדיפה להכניס את נאוויטס כשותפה, בהנחה שאת החוב יוכל תדמור לגייס בבורסת תל אביב במבנה של חוב פרויקטאלי. תדמור, מצדו, נכנס בתנאים די נוחים, ואינו צריך להשתתף בהוצאות העבר, הנאמדות בכמיליארד דולר.

משותפות נאוויטס פטרוליום נמסר בתגובה כי "כמה גופים מוסדיים ביקשו הבהרות משפטיות לגבי שטר הנאמנות לאג"ח של פרויקט באקסקין. שותפות נאוויטס בוחנת את ההיבטים המשפטיים, ותפעל בהקדם להשלמת הנפקת החוב".

גדעון תדמור

גדעון תדמור