דיבידנד מרווחי שיערוך מגדיל את הסיכון להיקלע להסדר חוב

שינוי שיטת החשבונאות שיצר רווחי עתק בעיקר לחברות נדל"ן, איפשר להן חלוקת דיבידנד נדיבה. כעת קובע בנק ישראל שחלוקה זו מקפיצה פי שלושה את ההסתברות להסדר חוב. מסקנה נוספת: חברות הדירוג והמשקיעים לא מתמחרים את הסיכון

חלוקת דיבידנדים מרווחים בלתי ממומשים מגדילה ביותר מפי שלושה את ההסתברות של חברה להיקלע להסדר חוב. כך עולה ממחקר שערכו בבנק ישראל.

בשמונה השנים האחרונות, בשל סביבת הריבית האפסית, חברות רבות בתחום הנדל"ן רשמו רווחי עתק בעקבות שיערוך נכסים. שיערוך נכסים הוא האפשרות לרשום במאזן החברה את שווי הנכס כפי שמשתקף מהערכת שמאי. את ההפרש בין השווי הישן לחדש רושמים כרווח. זאת לעומת שיטת רישום השווי ההיסטורי, שלפיה מופיע הנכס בהתאם במחיר העלות.

- אתי אלישקוב לא תשמש כמנכ"לית חברת הביטוח איילון

- חברות הנפט שנותרו בשוק הן הרבה יותר זהירות

- החשדות של רשות ני"ע: כך בוצעו המניפולציות בדו"חות yes

חברות נדל"ן שצברו במשך השנים נכסים, רשמו רווחים של מיליארדי שקלים מאז שאימצו את שיטת השיערוך. שיערוך הנכסים מתאפשר בזכות אימוץ התקן החשבונאי העוסק בנדל"ן להשקעה מתחילת 2007, במסגרת התקן הבינלאומי לדיווח כספי (IFRS).

למרות שרווחי נדל"ן להשקעה הם הנפוצים ביותר כיום בחברות ציבוריות, המחקר לא מתמקד רק בנדל"ן להשקעה, ובחן רווחי שיערוך גם מנכסים פיננסיים ושינוי בשיעור שליטה בחברות מוחזקות שיוצר רווחים על הנייר בחלק מהמקרים.

ממצאי המחקר עשויים לספק תמיכה להצעה לתקן את חוק החברות שהעלו משרד המשפטים ורשות ניירות ערך, מתוך מטרה למנוע חלוקת דיבידנדים מרווחים שעדיין לא מומשו.

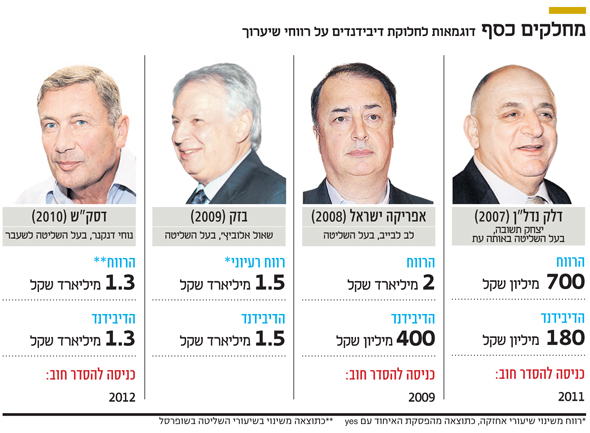

מחלקים כסף

מחלקים כסף

נכון להיום, חלוקת דיבידנד מותנית בשני מבחנים: מבחן הרווח ומבחן יכולת הפירעון. מבחנים אלה בודקים אם לחברה יש רווחים, ואם חלוקת הדיבידנד לבעלי המניות לא תפגע ביכולת החברה לעמוד בהתחייבויותיה.

במסגרת התזכיר של משרד המשפטים, מוצע תיקון לסעיף העוסק בחלוקת דיבידנד. ההצעה מבקשת לאפשר לשר המשפטים לתת הוראות שלפיהן גם אם מתקיים מבחן

הרווח, החברה תוכל לבצע חלוקה רק בתנאים שייקבעו.

מכיוון שקשה לצבוע כסף ולזהות מהיכן בדיוק חולקו הדיבידנדים - השתמשו החוקרים בקריטריון מחמיר כדי לזהות את החברות שחילקו דיבידנדים מרווחים בלתי ממומשים: חברה עומדת בו רק אם סכום הדיבידנדים שחילקה גבוה מכל הרווחים הממומשים שהיא יכולה לחלק (ביסוד הקריטריון ניצבת ההנחה שחברה מחלקת את כל הרווחים הממומשים לפני שהיא מחלקת רווחים בלתי ממומשים כלשהם).

המדגם במחקר כלל 292 פירמות בעלות חוב סחיר (אג"ח), 75 מהן (כרבע) חילקו דיבידנדים מרווחים בלתי ממומשים, ו-94 מתוכן (כשליש) עברו הסדר חוב לפחות פעם אחת בתקופת המדגם – שש השנים שבין 2008 ל־2013.

הניתוח הציג קשר חיובי ומובהק מאוד בין חלוקת דיבידנדים מרווחים בלתי ממומשים, לבין הסיכון של הפירמה להיקלע לחדלות פירעון בשנים שלאחר מכן. כשמשווים חברה שחילקה דיבידנדים כאלה לחברה דומה שלא חילקה, מגלים שההסתברות של הראשונה להזדקק להסדר חוב גבוהה ביותר מפי שלושה, בהנחה שיתר הדברים קבועים.

לכאורה, אם הנושים חוששים שהפירמה מנצלת את חשבונאות השווי ההוגן כדי להגדיל את הדיבידנדים על בסיס רווחים על הנייר, הם יכולים לתמחר את החוב בהתאם ולדרוש תשואה גבוהה. ואולם לפי המחקר הם לא עושים זאת: בהנחה שיתר הדברים קבועים, עלות החוב של חברות שחילקו דיבידנדים מרווחים לא ממומשים – עלות המתבטאת במרווחים על תשואות האג"ח או בדירוגי האג"ח – אינה שונה באופן מובהק מעלות החוב של חברות שלא חילקו דיבידנדים כאלה.

המחקר מצא כי סוכנויות הדירוג והמשקיעים אינם מתמחרים זאת נכונה. ממצאים אלה מלמדים כי המשקיעים בשוק האג"ח צריכים לדרוש בהנפקה התניות שמגבילות את יכולת החברות לחלק דיבידנדים מרווחים בלתי ממומשים, או לפחות לדרוש תשואה גבוהה יותר על אג"ח של חברה שחילקה דיבידנדים כאלה. את המחקר ערכו נדב שטינברג מבנק ישראל, ד"ר אילנית גביוס מאוניברסיטת בן גוריון בנגב וד"ר אסתר חן מהמרכז האקדמי פרס.