ניתוח כלכליסט

לאחר ארבע שנים של הפסד: אלשטיין מחזיר את אי.די.בי לפסי רווח

עם צוות המנהלים שקיבל בירושה, צמצום דרמטי בהוצאות המטה והזרקת מזומנים, אדוארדו אלשטיין מוציא את אי.די.בי מהמשבר

מאות האנשים שהגיעו לאירוע החגיגי שערכה אי.די.בי פתוח בבורסה בתל אביב ביום חמישי, לרגל פרסום הדו"חות השנתיים, הבהירו שהשוק חוזר אט אט לתת אמון בחברה שנראתה מרוסקת עד לפני שנה. לראשונה, לאחר ארבע שנים רצופות, הערת העסק החי נעלמה מדו"חות אי.די.בי, ובעל השליטה אדוארדו אלשטיין, שלווה במנהלים הארגנטינאים בראשם אלחנדרו אחיו ומאוריציו גיאור, נהנה מהאירוע החגיגי. "הזרקנו כסף לחברה כמו לתינוק", אמר אלשטיין. "זו היתה חברה לא בריאה ואנשים אמרו לי לכל אורך הדרך אתה פראייר (בעברית). התחלנו בהשקעה נאיבית של 100 מיליון שקל ועלינו ל־2 מיליארד שקל. אני למדתי שבזמני משבר אנשים מצליחים לעשות את הדברים המדהימים ביותר". "כלכליסט" מנתח את נקודות האור בדו"חות אי.די.בי, ואת האתגרים שעדיין ניצבים בפניה.

- אי.די.בי בסיכום שנה אופטימי: הערת עסק חי נעלמה, דיבידנד מהותי בדרך

- אדוארדו אלשטיין: "למכור את מניות כלל בשוק עבורנו זה כמו לחתוך את האצבעות"

- כשהריבית אפסית והשוק רותח אפילו אי.די.בי מצליחה לחזור לחיים ולגייס חוב

נקודות אור:

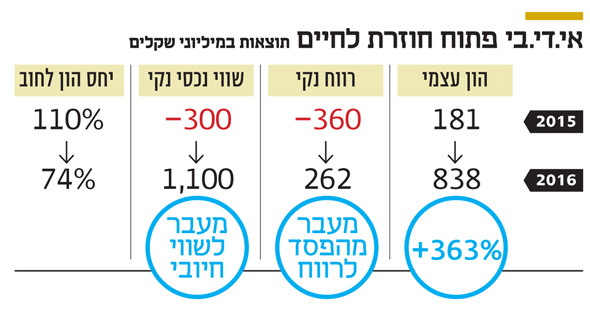

עסקת אדמה וכלל ביטוח

עסקת אדמה שהושלמה ברבעון האחרון של 2016 היתה זו שהביאה למהפך. מנכ"ל אי.די.בי שולם לפידות אמר: "אין לי הרבה ידע במתמטיקה אבל ידעתי שיש לנו 65 מיליון דולר ריבית בשנה מסוף 2015, ופתחנו במו"מ ארוך בקשיחות ובאדיבות עם הסינים". המדובר בריבית שדסק"ש היתה מחויבת לשלם בגין הלוואה שקיבלה בעסקת אדמה הראשונה, שבה מכרה 60% מהחברה לכמצ'יינה הסינית, שהיתה עלולה להביא להתרסקות של הקבוצה. עם מכירת 40% הנותרים הומחתה ההלוואה לכמצ'יינה וגיבנת הריבית ירדה מדסק"ש ואי.די.בי, ובמקביל הוזרמו 230 מיליון דולר לקופה. סכום זה שהתקבל בעסקה כרווח, שם את אי.די.בי במקום אחר. ההון העצמי בסוף 2016 עמד על 838 מיליון שקל לעומת 181 מיליון שקל בסוף 2015, והשווי הנכסי הנקי (NAV) זינק ל־1.1 מיליארד שקל לעומת שווי נכסי שלילי של 300 מיליון שקל בסוף 2015. זו גם היתה העסקה שהביאה להסרת הערת העסק החי מהדו"חות.

גם המלחמה של אלשטיין על כלל ביטוח וגרירתה לבית המשפט של המפקחת דורית סלינגר, שהורתה למכור ממניות כלל ביטוח שבידי אי.די.בי, עשו את שלהן. אילו מכרה אי.די.בי את השליטה בכלל ביטוח, או את המניות בבורסה בתחילת 2016, כפי שדרשה סלינגר, היא היתה מקבל מזומנים עבור חלקה בהיקף של 600 מיליון שקל פחות מהשווי שלהן היום. המלחמה של אלשטיין אפשרה לאי.די.בי ליהנות מהתאוששות מניית כלל ביטוח יחד עם מגזר הביטוח כולו. ל"כלכליסט" נודע כי יום לפני פרסום הדו"חות נפגשו אלשטיין וסלינגר באווירה טובה אבל ללא שורה תחתונה. השניים הבהירו זה לזו שהמלחמה שביניהם אינה אישית, אלשטיין ביקש לברר את הסיכויים שכלל ביטוח תוכל לחלק דיבידנד בחודשים הקרובים והמפקחת אמרה שהדברים תלויים בהחלטת בית המשפט.

מנדט לאנשי דנקנר: לא היתה עריפת ראשים

שמונה מנהלי אי.די.בי שישבו על הבמה לצד אלשטיין הבליטו עובדה אחת מדהימה: כולם היו שם עוד מימי נוחי דנקנר, שאיבד את השליטה בחברה לטובת אלשטיין. החל מסגי איתן מנכסים ובניין, יצחק אברכהן משופרסל וניר שטרן מסלקום ועד אורי סירקיס מישראייר, והדח"צ גיורא ענבר מדירקטוריון החברה־האם. להוציא 3-2 בכירים שהיו מקורבים לדנקנר, אלשטיין לא נגע במנהלי החברה, וסביר להניח שבעלים ישראלי היה נוהג אחרת. גישה זו, לצד תנאי שוק טובים, אפשרה למנהלים להוביל את החברות־הבנות, בראשן שופרסל, ישראייר וסלקום לתוצאות טובות ועליה משמעותית בשווי המניות. שופרסל נהנית מהקריסה של מגה, אבל גם מהצלחה של המותג הפרטי שמהווה 23% מההכנסות שעמדו על 2.5 מיליארד שקל, ומהמכירות באינטרנט שעמדו על 1.25 מיליארד שקל ב־2016. אברכהן אמר כי שופרסל תיכנס לתחום הביטוח ותחום התיירות.

אדוארדו אלשטיין צילום: עמית שעל

אדוארדו אלשטיין צילום: עמית שעל

צמצום המטה: שלוש קומות בעזריאלי התפנו

אחת הפעולות החשובות שנעשו באי.די.בי בתקופת אלשטיין היתה צמצום המטות של חברות האחזקה. מ־40 עובדי מטה שאכלסו 4 קומות במגדלי עזריאלי נותרו 12 עובדים והפעילות צומצמה לקומה אחת. משמעות המהלך היא חיסכון של כ־22 מיליון שקל בשנה שעדיין לא בא לידי ביטוי בשל הוצאות פיצויים שהיו ב־2016, אולם הן אמורות לבוא לביטוי בשנה הנוכחית. מנגד, השנה יחלו בכירי אירסה, חברת האחזקות שבאמצעותה שולט אלשטיין באי.די.בי, להשית על אי.די.בי גם את עלויות הטיסות והביקורים שלהם בארץ. יהיה מעניין לעקוב אחר העלות של הוצאות אלה וכמה יקזזו מהחיסכון שבהתייעלות של 2016 שאותה הוביל לפידות, שעלות שכרו ב־2016 עמדה על 13 מיליון שקל. עלות זו זינקה בשל אופציות לחמש שנים שקיבל לפידות, אולם כללי החשבונאות חייבו את אי.די.בי לרשום 50% כבר ב־2016.

אתגרים וחובות:

2.9 מיליארד שקל עד 2019

עסקת אדמה היתה גם זו שבסופו של דבר, יחד עם דרכים יצירתיות שהובילה הקבוצה ויועציה, בראשות גיזה זינגר אבן והיועצים המשפטיים אסתר קורן ואהרון קאופמן, לגייס חוב שנראה עד אז דמיוני של 1.53 מיליארד שקל (בשעבוד מניות דסק"ש והתמורה העתידית ממכירת מניות כלל) כדי להתמודד עם פירעון החובות עד המחצית השנייה של 2018. אבל השיפור עדיין לא נותן מענה לכל שאלת החוב של החברה שנדרשת לפרוע 726 מיליון שקל ב־2017, 599 מיליון ב־2018 ו־1.55 מיליארד שקל ב־2019.

קופת המזומנים של אי.די.בי הכילה 839 מיליון שקל בסוף 2016, והיא זקוקה למזומנים נוספים. דיבידנד מפתיע של 793 מיליון שקל שהוכרז בדסק"ש יסייע בכך, אם כי אי.די.בי תראה מסכום זה קצת יותר מ־400 מיליון שקל "בלבד". הסיבה: כחלק מהמהלך היא מממשת אופציות למניות דסק"ש בהיקף של 210 מיליון שקל שיוזרמו לדסק"ש. אי.די.בי מצפה לקבל 163 מיליון שקל ממיזוג ישראייר וסאן דור, כשחלק מהעסקה היא מכירת והשכרת מטוסי האיירבאס של ישראייר במהלך שיזרים סכום זה לאי.די.בי.

בעיה של אמון: הגופים המוסדיים עדיין לא שם

למרות הנוכחות המרשימה של כ־300 אנשי שוק ההון במצגת של אי.די.בי, הרי שרובם המכריע היו מנהלי תיקים, קרנות, ופחות מוסדיים כבדים מבתי ההשקעות וחברות הביטוח הגדולות נראו שם. אלשטיין עדיין לא הצליח להחזיר את אותם מוסדיים לאחזקות כבדות במניות דסק"ש ובאג"ח של אי.די.בי פתוח. המוסדיים כבר לא בונים על חברות אחזקה, לאחר אירועי השנים האחרונות, ועדיין חוששים מהצפוי בקבוצה. האתגר של אלשטיין להחזרת את אמון השוק יימדד כבר בשנה הקרובה.

המוקש של כלל ביטוח: מועד ההכרעה מתקרב

גם לאחר העלייה בשווייה של כלל ביטוח, הבעיה עדיין ניצבת לפתחו של אלשטיין ומועד הפתרון מתקצר. בית המשפט אמור להחליט בשבוע הבא אם לאפשר לנאמן, משה טרי, למכור מנות של 5% ממניות החברה מדי 4 חודשים כפי שהורתה לו סלינגר. המנה הראשונה איננה דרמטית עבור אלשטיין, שיוכל לשלוט בכלל ביטוח גם עם אחזקה של 49%. המניות גם צפויות להימכר במחיר גבוה בהרבה מזה של לפני שנה עם תחילת העימות מול סלינגר.

אלחנדרו אלשטיין צילום: עמית שעל

אלחנדרו אלשטיין צילום: עמית שעל

בראיון האחרון שהעניק ל"כלכליסט", וגם בכנס, ניסה אלשטיין להציג פנים מפויסות והכרה בסמכותה של סלינגר, אבל בפועל, הוא עדיין לא בא עם תכנית סדורה משלו למכירה של כלל ביטוח או להכנסת שותף. אלשטיין יהיה חייב ללמוד ולקבל את תרבות הרגולציה הישראלית, גם אם היא נוקשה יחסית לעולם שממנו הוא מגיע ונגועה לעתים לכאורה באג'נדות אישיות. ברגע שהוא יגיע עם תוכנית הגיונית, יעבור הכדור לידיה של סלינגר. ההתמודדות עם האתגר של כלל ביטוח היא אחד האתגרים הגדולים שאלשטיין ניצב בפניהם, וטיפול לא נכון בו עלול להחזיר את אי.די.בי למצוקה.

כשחוק הריכוזיות פוגש את הדחיינות של אלשטיין

אלשטיין אוהב לדחות דברים לדקה ה־90, גם כשמדובר בהחלטות מהותיות. אי.די.בי מורכבת מארבע שכבות כיום, ועליה לצמצם שכבה עד סוף 2017 ושכבה נוספת עד סוף 2019. זהו אתגר משמעותי, שכן אנחנו מצויים כבר ברבעון השני של 2017. אלשטיין יצטרך לבחור בין מיזוגן הפשוט לכאורה של נכסים ובניין וגב־ים כבר ב־2017, לבין מיזוגן של אי.די.בי פתוח ודסק"ש – אתגר מורכב, שכן מדובר בהמרה של חוב עצום של אחת החברות. אם אלשטיין יבחר למזג את חברות האחזקה, החוב של דסק"ש אמור להיות מומר לאג"ח של אי.די.בי פתוח, שנסחרות בתשואה גבוהה יותר שמשקפת סיכון גבוה יותר. אלשטיין יוכל לפתות את מחזיקי דסק"ש בביטחונות בדמות מניות החברות התפעוליות. אפשרות אחרת היא שמיזוגן של דסק"ש ואי.די.בי פתוח יידחה ל־2019 או שאי.די.בי תשלוף שפן מפתיע מהכובע בהתמודדות לא שיגרתית עם החוק.

הדשדוש של נכסים ובניין: המורשת של דנקנר לא מתה

זרוע הנדל"ן של אי.די.בי היא הזרוע היציבה מכולן ואולי גם החזקה ביותר. עם זאת, לא ראינו פעילות גדולה מדי של החברה בשנתיים האחרונות מעבר להמשך האסטרטגיה שלה מהתקופה של דנקנר. החברה מתבססת על העלייה התמידית בשווי בניין HSBC בניו יורק, שנרכש בתקופתו של דנקנר. עלייה זו מחפה על שוויים של הנכסים בלאס וגאס שלא רק שסובלים מירידה תמידית בשווי, וניסיון למכור אותם נתקל בהצעות מגוחכות.

בשנה האחרונה החל אלחנדרו אלשטיין, אחיו של אדוארדו, להיות מעורב בדירקטוריון נכסים ובניין. הוא זה שיצטרך להחליט אם למכור או להכניס שותף ל־HSBC שהגיע לשווי שיא ולהצעות של יותר ממיליארד דולר, או להמשיך להחזיק בו.

עם הפנים לעתיד: היעדר תוכנית אסטרטגית

הנהלת אי.די.בי עדיין לא מספקת תוכנית אסטרטגית סדורה שתלמד להיכן היא מתכוונת להוביל את החברה בעתיד. נקודה זו גם לא הורחבה בכנס מעבר לאמירה של "התמקדות מיציאה ממשבר לצמיחה". ייתכן שהמצוקה שבה היתה שרויה עד כה מנעה הכנת תכנית ראויה, אבל מכאן ולהבא לא תהיינה הנחות. אי.די.בי תצטרך להציג למשקיעים, אם היא מעוניינת למשוך אותם, את הדרך שבה מתוכננת החברה להתפתח בשנים הקרובות. גם בנושא חוק הריכוזיות וההתמודדות עם השכבות שיש לצמצם, ראוי שהחברה תבהיר את האופציות שלה, ואת האלטרנטיבה המועדפת בהקדם.

אלשטיין כבר הוכיח את היכולת שלו להתמודד עם מצבי המצוקה באי.די.בי, אבל עדיין לא הראה את יכולותיו במצבי צמיחה. הוא הוכיח יכולות הגנתיות אבל בהתקפה עדיין לא ראינו אותו משחק, והמבחן הזה עוד לפניו: רכישות חדשות, בשוק המקומי ובעולם וכיוונים נוספים. זה יקרה רק אם היתרונות שיש לו בתחום ההחלטות המיידיות, שהוא שולף מהמותן, יגברו על החסרונות, שבאים לידי ביטוי בדחיית הכרעות ארוכות טווח ובאי־קבלה מוחלטת של הרגולציה הישראלית.