השורה התחתונה

בחירתו של טראמפ והתפנית של דראגי מחזירות את שוק האג"ח לממדיו הטבעיים

אחת התוצאות החיוביות של הכרעת הבוחרים בארה"ב וצמצום רכישות האג"ח באירופה היא ההתנתקות בין האפיק המנייתי לאג"ח

בעוד שוקי המניות ממשיכים, בעיקר בארה"ב, לשבור שיאים חדשים, המשקיעים באג"ח עוברים את אחת התקופות הגרועות בשנים האחרונות. החלטתו של מריו דראגי, נגיד הבנק המרכזי האירופי, לצמצם את רכישות האג"ח מ־80 מיליארד יורו ל־60 מיליארד יורו בחודש מהווה איתות נוסף לכך שהכלכלה העולמית עולה על פסים חיוביים.

דראגי השתדל להסביר שלא מדובר בצמצום ושצריך להתמקד בהארכת תוכנית הרכישות עד לסוף דצמבר 2017. הוא הדגיש כי הסיכונים לדפלציה, שהיו רלבנטיים כאשר הוחלט במרץ על הגדלת היקף רכישות האג"ח ל־80 מיליארד יורו, נחלשו משמעותית ולכן אפשר לחזור לתוכנית המקורית. אך רק צמצום רכישות האג"ח עניין את המשקיעים.

- הבנק האירופי הותיר את הריבית ללא שינוי אך האריך את תוכנית ההקלה הכמותית

- ההימור של אלטשולר שחם נגד אג"ח ארה"ב השתלם

- התוכניות הגדולות של טראמפ עשויות לשנות את המשוואה בוול סטריט

משהו התחיל לזוז בארה"ב

נראה שלאחר שהתרגלנו לצמיחה אנמית ושברירית ללא לחצים אינפלציוניים, משהו מתחיל לזוז בארה"ב ולכך השפעה חיובית על כלכלות נוספות בעולם. החלטתו של דראגי התקבלה בירידה של יותר מ־1% בשער היורו לעומת הדולר, בעליית תשואות נוספת באג"ח וכמובן בעלייה בשוקי המניות. נציין שלהערכתנו המשקיעים קיבלו חבילה נפלאה הכוללת המשך מדיניות מוניטרית מרחיבה, ודאות שהיא תמשיך להיות כזו עוד שנה לפחות והבעת אמון בהתאוששות הכלכלית מעצם ההחלטה לצמצם מעט את הדפסות הכסף.

| |||

שוק המניות בארה"ב נהנה מאז בחירתו של דונלד טראמפ לנשיאות מתאוצה מחודשת, ונראה שהמשקיעים ממוקדים בצמיחה אפשרית ברווחי החברות האמריקאיות בשל הורדת שיעורי המיסוי והצמיחה הכלכלית החזקה יותר. בנוסף, התחזקות הדולר מול היורו, היואן והין תומכת במצב החברות והכלכלות של גרמניה, צרפת, סין ויפן. ההתמקדות של המשקיעים בחלום האמריקאי של טראמפ גורמת להם להתייחס בביטול לחדשות הרעות, וכעת נראה שהמגמה בשוקי המניות חיובית וצריך לקרות משהו משמעותי כדי לשנות זאת. אפילו תוצאות משאל העם באיטליה שעשויות להשאיר את המערכת הבנקאית העמוסה בנכסים רעילים ללא ממשלה, ללא רפורמות וללא ודאות שהממשלה הבאה שתיבחר תרצה להישאר בגוש היורו, לא הצליחו לגרום לשוקי המניות לרדת.

שובו של האפיק הסולידי

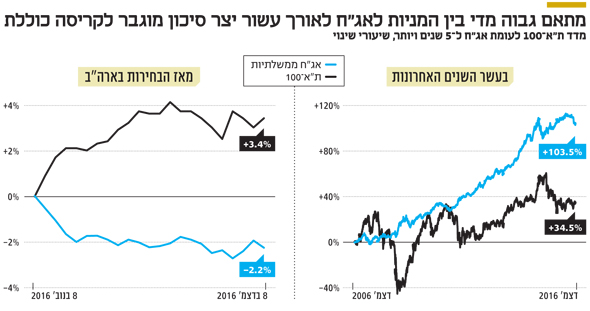

מסורתית, משקיעים נטו לראות את מדדי המניות והאג"ח הממשלתיות כמוצרים תחליפיים. האג"ח נקראו "האפיק הסולידי" והיוו סוג של חוף מבטחים בתקופה של חוסר ודאות. המחזור הארוך של ירידת תשואות (35 שנה בארה"ב), ובמיוחד השנים האחרונות שבהן הבנקים המרכזיים התערבו באופן חסר תקדים בשווקים, החלישו את האיזון בין האפיקים השונים. כעת התמונה השתנתה ויש משמעות גדולה יותר להקצאת הנכסים בתיק. אלו שבחרו בחודש האחרון במניות נהנו מתשואות של כ־5% במדדים העיקריים בעולם ושל כ־3.5% במדד ת"א־100, בזמן שהאג"ח הארוכות בעולם איבדו כ־5%, לעומת כמחצית מכך אצלנו.

| |||

כלי להקטנת הסיכונים

אחת הנקודות החיוביות שאנו מוצאים בעליית התשואות האחרונה באג"ח היא ההתנתקות בינן לבין האפיק המנייתי. אחד הכלים המרכזיים להקטנת הסיכון בתיקי ההשקעות הוא לרכוש נכסים עם תוחלת תשואה דומה אשר מתאפיינים במתאם נמוך מ־1. בחינת ביצועי המניות והאג"ח בעשר השנים האחרונות מעידה על ביצועים שנתיים ממוצעים דומים אך על יתרון מובהק לאג"ח בתשואה המצטברת. בממוצע, מדד ת"א־100 עלה ב־8.8% בשנה ומדד האג"ח הממשלתיות שקליות בריבית קבועה לחמש שנים ומעלה עלה ב־7.6% בשנה. חרף היתרון השנתי הממוצע של מדד ת"א־100, התשואה הכוללת של מדד האג"ח הממשלתיות שקליות לחמש שנים ומעלה היתה 103% לעומת 34% בלבד בת"א־100.

באותה תקופה המתאם בין שני המדדים היה גבוה ועמד על 0.71, מה שהיטיב עם תיקי ההשקעות השונים, אך העלה חשש שמא התהפכות התמונה תוביל לקריסה כוללת של התיקים. תרחיש כזה עלול היה להתממש אם עליית התשואות באג"ח היתה נובעת מהתפתחות לחצים אינפלציוניים ללא צמיחה מספקת ברווחי החברות.

גם מהלך עליית התשואות הנוכחי קשור בעלייה מסוימת באינפלציה, אך מדובר בסך הכל בחזרה ליעדים של הבנקים המרכזיים ויציאה ממצב של סכנת דפלציה. מאפיין נוסף של עליית התשואות הנוכחית הוא שהמשקיעים מצפים לגידול ברווחי החברות ולצמיחה מואצת. בשנתיים האחרונות, ובמיוחד בחודשים האחרונים, המתאם בין המניות לאג"ח הממשלתיות התהפך. כך, למשל, במרבית השנה המשיכו האג"ח לעלות והמניות דווקא ירדו, אך מאז בחירתו של טראמפ המצב התהפך. אם בתקופה של שנתיים המתאם בין מדד ת"א־100 למדד האג"ח הממשלתיות השקליות הארוכות ירד למינוס 0.54, מאז בחירתו של טראמפ המתאם העמיק למינוס 0.84.

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים.

השורה התחתונה: ניצני הצמיחה הכלכלית והעלייה בציפיות האינפלציה הביאו לראלי בשוקי המניות. כשהנפילה תגיע, האג"ח ישובו להוות חוף מבטחים

דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות