בלעדי לכלכליסט

מחזיקי האג"ח של אפריקה נגד ההצעה של האחים סיידוף: "כמו על כלכלית י-ם, גם על ההצעה לאפריקה הם יצטערו"

שעה בלבד הספיקה לנציגות מחזיקי האג"ח של אפריקה ישראל - הכוללת את פסגות, מנורה, קרן כלימרק וקרן DK - לדחות את מתווה ההצעה לרכישת החברה שהגישו נתי ועופר סיידוף ביום חמישי האחרון. בקרן ווסטפורט שוקלים לשפר את הצעתם

נציגות מחזיקי האג"ח של אפריקה ישראל מתנגדת פה אחד להצעה שהגישו האחים עופר ונתי סיידוף לרכישת החברה, כך נודע ל"כלכליסט". הנציגות שכוללת את בית ההשקעות פסגות, מנורה, קרן כלימרק וקרן DK קיבלה את ההצעה ביום חמישי האחרון מעורך דינם של האחים. בתום התדיינות בת שעה בלבד הגיעה הנציגות למסקנה שההצעה אינה רלבנטית במתווה הנוכחי.

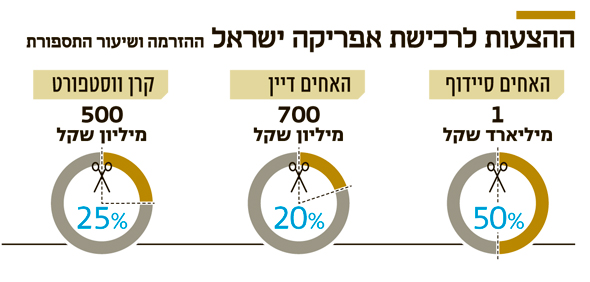

- האחים סיידוף הגישו הצעה לאפריקה: הזרמה של מיליארד שקל ותספורת של 50%

- קרן ווסטפורט נשלחה לשפר הצעתה לבעלי אג"ח אפריקה

- אין למחזיקי האג"ח של אפריקה סיבה להיענות להצעה של ווסטפורט

האחים עופר ונתי סיידוף מציעים לרכוש את מלוא המניות של אפריקה ישראל כך שהחברה תהפוך לפרטית. זאת בתמורה להזרמה של מיליארד שקל ומחיקת חוב של 1.4 מיליארד שקל. החוב למחזיקי האג"ח עומד על 2.8 מיליארד שקל, ולפיכך ההצעה משקפת תספורת של 50% על החוב.

לפני חודש ניסו האחים להשתלט על כלכלית ירושלים - וכשלו. אחד ממחזיקי האג"ח הבולטים של אפריקה ישראל אמר אתמול ל"כלכליסט": "ההצעה של האחים סיידוף מופרכת, זוכה להתנגדות רבתי של הנציגות והמחזיקים ואין סיכוי שהיא תעבור. כמו על כלכלית ירושלים, גם על ההצעה לאפריקה הם יצטערו בדיעבד".

לדברי אותו מחזיק, "ההצעה משקפת שווי של 1.4 מיליארד שקל לנכסים לעומת שווי סחיר של כ־2 מיליארד שקל ושווי כלכלי של כ־2.3 מיליארד שקל. במספרים כאלה, אין סיכוי בעולם שהיא תתקבל". מחזיק אחר אמר ל"כלכליסט" כי "אפילו במקרה של פירוק נקבל יותר מאשר בהצעה הזו, ולכן לא ברור למה האחים הגישו אותה - כמו שלא ברור למה הם הגישו הצעה לרכישת כלכלית ירושלים במחיר נמוך ממחיר השוק".

על פי הסכם ההצעה שהגיע לידי "כלכליסט", האחים סיידוף הציעו להזרים את הכסף לאפריקה ישראל בשני שלבים: הזרמה של 600 מיליון שקל בעת השלמת העסקה והזרמה של 400 מיליון שקל נוספים לאחר ארבעה חודשים. במקביל הם מציעים לבצע הסדר חוב בשלבים גם עם המחזיקים. ההזרמה של מיליארד השקלים תפרע את החוב למחזיקי האג"ח בהתאם לחלוקה שתיקבע ביניהם. חוב של 1.4 מיליארד שקל יימחק בהדרגה: ראשית יימחק חוב של 840 מיליון שקל במועד השלמת העסקה, וחוב נוסף של 560 מיליון שקל יימחק בתוך ארבעה חודשים ממועד השלמתה. לאחר המחיקות, יוותר חוב של 400 מיליון שקל שיישא ריבית של 5%.

אפריקה ישראל, שבשליטת לב לבייב, מנהלת זה חצי שנה משא ומתן להסדר חוב עם מחזיקי האג"ח, ומנסה למצוא רוכשים פוטנציאליים כדי להזרים הון משמעותי לתשלום האג"ח.

עד כה התעניינו בחברה משפחת דיין, מוטי בן־משה וקרן ההשקעות האמריקאית ווסטפורט קפיטל. כל ההצעות נדחו על ידי מחזיקי האג"ח. ההצעה שנחשבת למהותית ביותר עבור מחזיקי האג"ח היא של הקרן האמריקאית, שעדיין שוקלת בימים אלה אם לשפר את הצעתה. הקרן הציעה להזרים 500 מיליון שקל לצורך תשלום החוב למחזיקי האג"ח כנגד מחיקת חוב של 700 מיליון שקל, שמהווה רבע מהחוב של אפריקה כולו.