הקרב על כספם של חוסכי הפנסיה ייפתח היום רשמית

קרנות ברירת המחדל של האוצר, שנושאות דמי ניהול אפסיים, יוצאות לדרך. השחקניות הגדולות צפויות לנסות ולהפחיד לקוחות כדי שלא יעזבו לטובת הקרנות הקטנות, שינסו מצדן להוכיח שגם הן ראויות. בשורה התחתונה, הטבלה מוכיחה שאין קשר בין גודל לתשואה. למי כדאי להצטרך ומה הסיכונים?

היום יוצאת לדרך אחת הרפורמות החשובות בשוק הפנסיה עם פוטנציאל לשינוי מפת התחרות באחד השווקים הריכוזיים בישראל, וציבור החוסכים בישראל יוכל להצטרף ולחסוך באחת משתי קרנות פנסיה מוזלות שינהלו בתי ההשקעות מיטב דש והלמן־אלדובי, שנבחרו על ידי המדינה, וליהנות מדמי ניהול נמוכים במיוחד. עד כה נהנו מתנאים אלה רק חוסכים חזקים, רובם מאוגדים או בעלי שכר גבוה, ללא כל תנאי מקדים.

קרן הפנסיה של מיטב דש תגבה דמי ניהול בשיעור של 1.31% מההפקדות החודשיות ו־0.01% מהצבירה הכוללת. דמי הניהול אצל הלמן־אלדובי יעמדו על 1.49% מההפקדות החודשיות ו־0.001% מהצבירה הכוללת. לשם השוואה, דמי הניהול המקסימליים המותרים על פי חוק הם 6% מההפקדות החודשיות ו־0.5% מהצבירה. דמי הניהול יובטחו למצטרפים לתקופה של 10 שנים אך בתום שנתיים משרד האוצר ייצא במכרז חדש לבחירת קרנות חדשות.

- פסגות וקרן בלו אטלנטיק רכשו 730 דירות בדאלאס תמורת 95 מיליון דולר

- המבקר על פנסיית ברירת מחדל: "המדינה התמקדה בדמי הניהול והזניחה את התשואות"

- ההסתדרות סיכלה הניסיונות לצמצם את הפערים בפנסיה בין העובדים

מעבר לעובדה שבפני כלל ציבור החוסכים בישראל נפתחת לראשונה אופציית חיסכון זולה, שתביא להגדלת היקף הקצבה הצפויה להם, באוצר מבינים כי רוב החוסכים הם פסיביים ולא בוחרים בעצמם קרן פנסיה. לפיכך נקבע כי על מעסיקים לצרף לאחת משתי קרנות ברירת המחדל את העובדים שלא בחרו בקרן פנסיה אחרת. זאת, אלא אם המעסיק יצא במכרז לבחור בעצמו קרן ברירת מחדל לעובדים שלו כשהפרמטר המרכזי (50%) שהנחה אותו בבחירה הוא דמי הניהול. עם זאת, האוצר נתן ארכה למעסיקים שיש להם הסכמים קיימים עם קרנות הפנסיה לצאת במכרזים חדשים עד 2019.

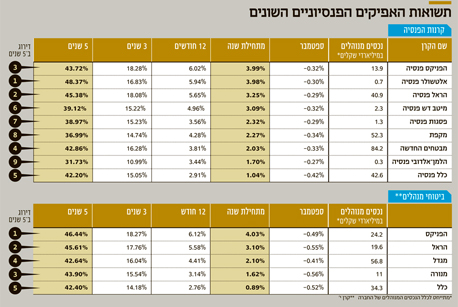

תשואות האפיקים הפנסיוניים השונים

תשואות האפיקים הפנסיוניים השונים

אתמול היה המועד האחרון להגיש הצעות למכרז הראשון תחת הכללים החדשים — זה של עובדי קופת חולים מכבי. הרפורמה עשויה לשנות את כללי המשחק בשוק הפנסיה שכן היא נותנת לראשונה דריסת רגל לקרנות הפנסיה הקטנות שחלשו על נתק שוק זניח של כ־5%. קרנות הפנסיה הגדולות, שבבעלות חברות הביטוח, צפויות מצידן להילחם לשמר את כוחן כשהמשמעות מבחינתן הוא הוזלת דמי ניהול, אם כי שוב, בעיקר לקבוצות כוח כמו מעסיקים גדולים.

הקרב של הקרנות הגדולות

כעת צפויות קרנות הפנסיה הגדולות לנסות ולהפעיל לחצים על החוסכים שלא לעבור לקרנות ברירת המחדל החדשות, ולטעון בין היתר כי דמי ניהול אינם חזות הכל וכי יש חשיבות גדולה גם לניהול ההשקעות. אלא שבדיקת "כלכליסט" את תשואות קרנות הפנסיה מתחילת השנה וגם בטווח הארוך יותר, מעלה שלקרנות הפנסיה הגדולות אין ממש במה להתפאר בהשוואה לקרנות קטנות יותר, בכל הנוגע לניהול ההשקעות. כך למשל בטווח של חמש השנים האחרונות כוכבת התשואות היא בכלל קרן פנסיה קטנה – זו של בית ההשקעות אלטשולר שחם – עם תשואה מצטברת של 48.37%. עם זאת, באותו פרק זמן מתברגת בתחתית הטבלה קרן פנסיה קטנה נוספת, זו של הלמן־אלדובי, עם תשואה של 31.73%, פער מדהים לרעה עבור קרן שזכתה במכרז ברירת המחדל.

כך, באופן מעט אבסורדי הן המצטיינת והן המאכזבת בטבלת התשואות בחמש השנים האחרונות הן קרנות קטנות, מה שמעיד על כך שאין הרבה קשר בין גודל הקרן לאיכות הניהול. קרן הפנסיה המצטיינת מתחילת השנה היא זו של הפניקס עם תשואה של כמעט 4%, כאשר קרן הפנסיה של כלל סוגרת את הטבלה עם תשואה של 1.04% בלבד. עד לפני חמש שנים הקרן של הפניקס דשדשה במקום האחרון בטבלאות התשואה עד שרשמה תפנית וזינקה לראשות הטבלה, מה שמוכיח שוב, שתשואות העבר לא מעידות על תשואות העתיד.

הקרן של אלטשולר שחם נמצאת במקום השני מתחילת השנה עם תשואה של 3.98%, צמודה כמעט לחלוטין להפניקס. הלמן־אלדובי, תחת מנהל ההשקעות אילן ארצי, ממשיכה לבלוט לשלילה עם תשואה של 1.7% מינואר, מקום אחד לפני אחרון. דווקא קרן ברירת המחדל השניה, זו של מיטב דש, מתברגת במקום טוב באמצע עם תשואה של 3.09% מינואר. הפניקס ממשיכה להוביל בתשואות גם בטווח של שלוש שנים ומיטב דש תופסת את המקום השישי עם תשואה של 15.22%. אחריה נמצאת מקפת, קרן הפנסיה השנייה בגודלה בישראל עם תשואה של 14.74%, ובמקום הלפני אחרון נמצאת שוב הקרן של הלמן־אלדובי עם תשואה של כ־11% בלבד. גם בטווח של חמש שנים מיטב דש עוקפת את מקפת עם תשואה של 39.12% לעומת כ־37% בלבד למקפת.

אילן ארצי צילום: עמית שעל

אילן ארצי צילום: עמית שעל

2016 היטיבה עם הקטנות

עבור קרנות הפנסיה שמנהלות היקף נכסים קטן יותר, 2016 היתה דווקא שנה שבה קל היה יותר לנהל השקעות. זאת שכן לקרנות הקטנות היה קל יותר להשקיע במניות היתר שבלטו לטובה השנה בעוד הקרנות הגדולות, המנהלות עשרות מיליארדי שקלים, לא יכלו לרכוש אותו בהיקפים משמעותיים שכן בכך הן היו מעוותות את תמחורו. מנגד, לקרנות הגדולות יש יתרון לעומת הקטנות בכל הנוגע לנגישות להשקעות לא סחירות, כמו נדל"ן ואשראי, ואת המומחיות שפיתחו בתחום. זאת, בזמן שהקרנות הקטנות מנסות להדביק כעת את הפער בתחומים אלה. בתקופה של ריבית אפסית, כאשר שוקי האג"ח הסולידיים לא מניבים תשואה, השקעות נדל"ן והלוואות פרטיות הופכות לכלי המרכזי להשגת תשואה בסיכון מבוקר.

פוליסות ביטוח ללא תזוזה

אופן ניהול ההשקעות המסקרן ביותר בשוק החיסכון ארוך הטווח הוא זה של קרן י' – תיק ביטוח המנהלים הישן של חברות הביטוח, שרלבנטי למבוטחים שהצטרפו בין השנים 2003-1992. בתיק זה חברת הביטוח שותפה לרווחי ההשקעות ומקבלת 15% מהתשואה כדמי ניהול, ולכן יש לה תמריץ גבוה לייצר תשואות גבוהות. לצד זאת, את מנהל ההשקעות לא מעניין מה עשו המתחרים, שכן בביטוחי המנהלים הישנים כמעט שאין תזוזות של חוסכים, זאת עבור קרנות הפנסיה שמנהלות היקף נכסים קטן יותר, 2016 היתה דווקא שנה שבה קל היה יותר לנהל השקעות. זאת שכן לקרנות הקטנות היה קל יותר להשקיע במניות היתר שבלטו לטובה השנה בשל מקדמי קצבה מובטחים גבוהים יותר שניתנו בעבר. חוסכים בביטוחי המנהלים הישנים יוכלו אומנם להתנייד לפנסיית ברירת המחדל, אך יאבדו את מקדמי הקצבה הגבוהים.

2016 מסתמנת כאחת השנים המפתיעות בניהול ההשקעות בביטוחי המנהלים שכן הפערים בתשואות בין הגופים השונים הם משמעותיים מאד. מבדיקת "כלכליסט" עולה כי תיק ביטוחי המנהלים שרשם מתחילת השנה את התשואה הגבוהה ביותר הוא זה של חברת הביטוח הפניקס, שאת השקעותיה מוביל רועי יקיר. הפניקס הניבה תשואה של 4.03% מינואר, בעוד המתחרה החלשה ביותר, כלל ביטוח, רשה תשואה של 0.89% בלבד באותו פרק זמן.

פער זה מוסבר בעיקר בשל התנודתיות החדה שחוו השווקים מתחילת השנה, כאשר הגופים הושפעו מאד מהאופן שאליו נכנסו לכל תיקון שחווה השוק. בנוסף, היתה חשיבות מאד גדולה לאופן הקצאת הנכסים הן ברמה הגיאוגרפית והן ברמת המדדים השונים.

כך לדוגמה, השווקים המתעוררים היו חזקים השנה ומי שהחזיק בהם חשיפת יתר, דוגמת הראל, נהנה מכך. דוגמה נוספת ומובהקת באה לידי ביטוי בפערים בין מדד יתר־50 בתל אביב שרשם תשואה של 26% מתחילת השנה בעוד שמדד ת"א־25 איבד 8% מתחילת השנה. נתון זה סייע במיוחד לחברת הפניקס, שמובילה את טבלת התשואות ב־2016 שהחזיקה בחשיפה גבוהה יחסית למניות מדד היתר בביטוחי המנהלים.

הסטטיסטיקה מתיישרת

בטווח הארוך יותר, ניתן לראות כי הפערים פחות בולטים. בחמש השנים האחרונות הפניקס מובילה את טבלת התשואות של ביטוחי המנהלים עם תשואה מצטברת של 46.44% זאת לעומת תשואה מצטברת של 45.61% לביטוחי המנהלים של הראל שנמצאת במקום השני בטבלה. הראל שומרת על יציבות ונמצאת במקומות הראשונים בטבלה במשך שנים, בעיקר בזכות תיק גדול ואיכותי של השקעות לא סחירות שהיא מנהלת, דוגמת הלוואות פרטיות ונדל"ן, שרשם תשואה עודפת על שוק האג"ח המדורגות שכמעט ולא תרם לתשואה מתחילת השנה. פער גדול יותר נפתח מול המקום השלישי שבו נמצאת מנורה עם תשואה של 43.9% ובמקום הרביעי מגדל עם תשואה של 42.64%. כלל ממשיכה לסגור גם את טבלת התשואות של ביטוחי המנהלים עם תשואה מצטברת של 42.4% בחמש השנים האחרונות.

לימור דנש זלצברג

לימור דנש זלצברג

הפערים המשמעותיים בין הגופים הם בעיקר תולדה של השנה האחרונה. כמה סיבות הובילו את כלל ביטוח לפגר כך בתשואות, ופגעו גם בהיסטוריית התשואות ארוכת הטווח שלה. שכן עד תחילת 2016 כלל היו בין מובילות טבלת התשואות. כלל נכנסה ל־2016 עם שיעור מניות גבוה מהממוצע בענף וספגה חבטה עם התיקון שביצע השוק בתחילת השנה, ואז, במקום לאסוף מניות במחירים נמוכים כלל הקטינה את החשיפה למניות. בהמשך, כאשר הגיע התיקון, כלל פספסה את העליות שחווה השוק. סיבה נוספת נוגעת לחשיפת חסר של כלל לעומת המתחרים למדד יתר־ת"א, נובעת מכך שמדובר במדד עם נזילות נמוכה מאד שמקשה על מכירה במקרה של פדיונות וכן על רכישה מסיבית, שיכולה להטיס את המדד מעלה.

הזהירות של לוין ודנש

אבל הסיבה המרכזית לפיגור בתשואות של כלל טמונה באסטרטגיה ארוכת שנים שעומדת לנגד עיניהן של מנהלת ההשקעות הראשית, ענת לוין והשותפה שלה, מנהלת כספי העמיתים לימור דנש. לוין ידועה במשך שנים כמי שנזהרת בהשקעות באג"ח קונצרניות בדירוגים נמוכים או לא מדורגות שאותן כינתה "מניה בתחפושת", מה ששיחק לטובתה במשבר של 2008 כאשר ניהלה את ההשקעות במגדל. אלא שסביבת הריבית הנמוכה, והיעדר האלטרנטיבות בשוק האג"ח הממשלתיות שמיצו את פוטנציאל התשואה שלהן, השוק הסתער על האג"ח הקונצרניות ובהמשך על אלו בדירוגים הנמוכים יותר.

לוין ודנש נשארו נאמנות לדרכן בטענה שהריבית הנמוכה יצרה עיוות בשוק האג"ח ודחפה את המשקיעים באופן שהפחית את התשואה לרמה שלא משקפת עוד את הסיכון לכשל פירעון. בינתיים ההחלטה הזו לא משחקת לטובת כלל שכן האג"ח הלא מדורגות עלו ב־8% מתחילת השנה בעוד שהאג"ח המדורגות לא זזו כמעט. אך לוין ודנש נחושות לדבוק בעמדתן מתוך אמונה שכשהריבית תעלה, ההשקעה באג"ח הקונצרניות תתפוצץ למנהלי ההשקעות בפרצוף.