ניתוח כלכליסט

המפץ של פוליסות החיסכון: גייסו 3 מיליארד שקל השנה

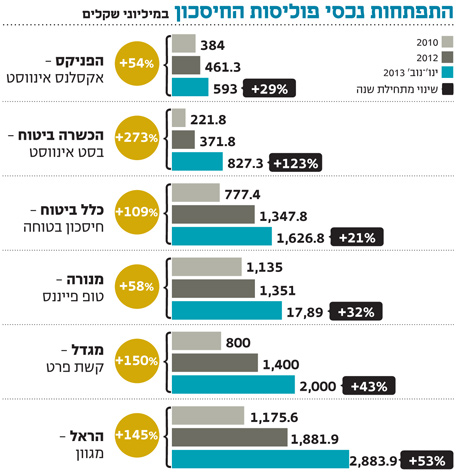

המובילות בגיוס הן הראל עם מיליארד שקל והכשרה ביטוח שזינקה ב־123%. כך, ברקע סביבת הריבית הנמוכה מתחילות פוליסות החיסכון לאיים על הגמוניית קרנות הנאמנות ומאפשרות למשקיעים להצטרף למאגר הכספים המנוהלים על ידי חברות הביטוח

בשקט בשקט, מתחת לעיניהם של מנהלי קרנות הנאמנות וחברות ניהול התיקים, מתפתחת תעשייה מתחרה לניהול חסכונות הציבור שהולכת וצוברת תאוצה. מדובר בפוליסות החיסכון, מוצר חיסכון לטווח קצר, בינוני או ארוך, המשווק על ידי חברות הביטוח ובתי ההשקעות ומתחרה לתכניות החיסכון בבנקים, לקרנות הנאמנות ולתיקים המנוהלים.

- עצמאי? כך תרוויח עשרות אלפי שקלים מהחיסכון הפנסיוני

- התוכנית להגנה על החוסכים לפנסיה שוב נדחתה בשנה

- בממשלה מנסים לנתב את כספי הפנסיה לעסקים קטנים

המוצר מאפשר למשקיע בו להצטרף למאגר הכספים המנוהלים על ידי חברות הביטוח עבור חוסכי הפנסיה בביטוחי המנהלים. ביטוחי המנהלים מציעים היום שורה של מסלולי השקעות, החל מהמסלול הכללי שבו למנהל ההשקעות יש השליטה המלאה בהחלטות לגבי רמת החשיפה לכל אפיק השקעה, ודרך מסלולים יותר סולידיים עם חשיפה מנייתית נמוכה יותר עד היעדר חשיפה בכלל.

רוב חברות הביטוח הגדולות בישראל מפיצות את המוצר: הפניקס, כלל ביטוח, הכשרה ביטוח, מנורה, מגדל והראל. הראל, שהמוצר שלה נקרא "מגוון", מחזיקה, נכון להיום, בתיק הגדול ביותר שבו היא מנהלת כ־2.8 מיליארד שקל, כ־30% מסך התעשייה. הפניקס שנכנסה לתחום מאוחר יותר בשיתוף עם בית ההשקעות אקסלנס שבשליטתה, מנהלת רק כחצי מיליארד שקל.

בולטת במיוחד היא חברת הביטוח הכשרה שבשליטת אלי אלעזרא ובניהולה של אתי אלישקוב, שהצליחה להגדיל את היקף נכסיה בפוליסות אלו מתחילת שנה בהיקף של 123% (מ־372 מיליון שקל בתחילת שנה ל־827 מיליון שקל, נכון להיום). ייתכן שההסבר לכך טמון בשיתוף פעולה של הכשרה עם בית ההשקעות פסגות, בניהולו של חגי בדש. פסגות, כבית ההשקעות הגדול בישראל המחזיק גם בחברת הגמל הגדולה בישראל, משתמש בפלטפורמת הלקוחות האדירה שלו כדי לשווק את המוצר של הכשרה.

הגוף הצומח ביותר בתחום בשלוש השנים האחרונות הוא מגדל עם נכסים העומדים היום על 2 מיליארד שקל, זינוק של 150% לעומת סוף 2010. גיוס הכספים הפוליסות החיסכון היה עד כה אטי ומנומנם. בשנים האחרונות קצב זרימת הכספים אליו גדל. מבדיקת "כלכליסט" עולה כי תעשיית הפוליסות הללו מגלגלת, נכון להיום, נכסים בהיקף של כ־10 מיליארד שקל, זינוק של כ־43% מתחילת השנה וקפיצה של 116% בשלוש שנים. אז מה הופך את המוצר הזה לכל כך אטרקטיבי, מצד אחד, ומדוע, מצד שני, למרות קצב הגיוסים המרשים הוא עדיין מנהל סכומי כסף זניחים ביחס לתעשיית קרנות הנאמנות?

כלי חיסכון לציבור הרחב

פוליסות החיסכון מבקשות להחליף את קופות הגמל שהציעו בעבר מסלול חיסכון הוני שניתן למשיכה חד־פעמית. הורים היו פותחים קופות גמל לילדיהם ונהנו מהטבות מס. מאז 2008 — אז הפכו קופות הגמל למוצר חיסכון שמספק קצבה ולא סכום חד־פעמי — ירד קרנן. פוליסות החיסכון מציעות כעת אפשרות לחזור ולחסוך לילדים במסלול גמיש שמספק דחיית תשלום המס עד למשיכת הכסף.

הציבור הרחב בדרך כלל שונא סיכון, ואם ברשותו חסכונות צנועים (מעבר לחיסכון הפנסיוני שעליו להפקיד לטובתו כספים לפי חוק), הוא לרוב מפקיד אותם בפיקדון או תוכנית חיסכון בבנק. בשנים האחרונות, בד בבד עם יישום רפורמת בכר שהפכה את מערך הייעוץ הבנקאי לגורם אובייקטיבי בייעוץ השקעות, חוו גם קרנות הנאמנות עדנה.

מאז 2008 נמצאים השוק המקומי והשוק העולמי בסביבת ריבית אפסית שהפכה את ההשקעה בפיקדון בנקאי ללא אטרקטיבית. הציבור החל להסיט את כספיו לקרנות נאמנות, בעיקר קרנות סולידיות, ובשנים האחרונות גם לקרנות אג"ח ולקרנות מעורבות (אג"ח עם תיבול מניות) כדי לספק תשואה גבוהה.

הפוליסה לעומת כלים אחרים

אחד היתרונות שהפכו את המוצר לאטרקטיבי הוא האפשרות להפקיד הפקדה חודשית באמצעות הוראת קבע. יתרון זה קיים גם בפיקדון בנקאי או קרן הנאמנות, עם זאת הפקדה זו מניבה כעת תשואה נמוכה בשל סביבת הריבית. בנוסף, להבדיל מהפק"מ בבנק שסופג עלות מס על רווחים נומינליים, המס המשולם על פוליסות חיסכון בדומה לקרנות נאמנות הוא על רווחים ריאלים בלבד. הפקדה לקרן מחקה או תעודת סל דרך הוראת קבע אינה אטרקטיבית שכן היא כרוכה בעמלות קניה.

פוליסת החיסכון מספקת כמה יתרונות על קרנות הנאמנות והתיקים המנוהלים. שווה להעביר כסף לתיק מנוהל אישית רק בסכומי כסף משמעותיים (של כמיליון שקל ומעלה), שכן אחרת עלויות הניהול גבוהות. תיק מנוהל גם מתאים לחוסך שרוצה שינהלו את כספו באופן אישי בהתאם לטעמי הסיכון הספציפיים שלו. יתרונן של פוליסות החיסכון הוא בפיזור הרחב יותר שהן מציעות לעומת קרנות נאמנות שבדרך כלל מתמחות באפיק מסוים (קרנות אג"ח, קרנות מנייתיות).

אלי אלעזרא צילום: ענר גרין

אלי אלעזרא צילום: ענר גרין אמנם ישנן קרנות מעורבות אך כל הקרנות יכולות להשקיע רק בנכסים סחירים, בעוד פוליסות החיסכון מאפשרות גם חשיפה להשקעות נדל"ן, תשתיות ובקרנות השקעה. פוליסות החיסכון מציעות פיזור רחב יותר גם בשווקים מחוץ לישראל בעוד הקרנות מתמקדות בעיקר בהשקעות בישראל עם רמת פיזור נמוכה יותר.

החוסך בפוליסות החיסכון יכול לעבור ממסלול למסלול (סולידי לפחות סולידי ולהיפך) מבלי שיתרחש אירוע מס, בעוד מכירת קרן נאמנות ומעבר לקרן אחרת הם אירועי מס שגוררים תשלום מס מיידי. פוליסות החיסכון מציעות מחירים אטרקטיביים גם ברמת דמי הניהול שנעים בין 1% ל־1.5% וביחס לחוסכים עם חיסכון של כמה מאות אלפי שקלים, הם יכולים לרדת אף ל־0.7%–0.8%.

בקרנות נאמנות, דמי הניהול גבוהים ויכולים להגיע ליותר מ־2%. ולהבדיל מקרנות נאמנות הנרכשות דרך הבנק ולכן כפופות לדמי משמרת, המחזיק בפוליסה לא משלם מעבר לדמי ניהול תשלומים נוספים.

עם זאת, לקוח שונא סיכון ממילא ישקיע רק במוצרים סולידיים, ולכן עדיף לו אולי לרכוש קרן נאמנות סולידית שבה דמי הניהול נמוכים ונעים בין 0.1% ל־0.6%. לקוח שמחפש גם חשיפה מנייתית עשוי להעדיף את פוליסות החיסכון. בעיקר אם מדובר בחיסכון לטווח ארוך, אז תנודות בהשקעה מנייתית לא צריכות לעניין אותו. מדוע, אם כן, המוצר לא מייצר תחרות גם מול קרנות הנאמנות?

תמריץ נמוך לשיווק

הסיבה המרכזית לכך היא הגורם המפיץ. הבנקים היום הם המשווקים הכמעט בלעדיים של קרנות הנאמנות, ויש להם כוח אדיר כמי שמחזיקים במרבית פיקדונות הציבור. הבנקים לא מייעצים ביחס לפוליסות חיסכון – רק סוכני הביטוח משווקים אותם לציבור הרחב, שעוד לא ממנפים את הקשרים שלהם כדי לשווק את הפוליסות הללו. יתרה מכך, לרוב חברות הביטוח יש גם זרוע פיננסית המוכרת קרנות נאמנות כך שהתמריץ להתחרות בהם נמוך יותר.

בסופו של דבר, הציבור מעדיף השקעה במוצרים סולידיים ללא חשיפה מנייתית משמעותית, מה שהופך את קרנות הנאמנות הסולידיות לאטרקטיביות יותר במונחי דמי ניהול. דווקא סביבת הריבית הנמוכה והתגברות תיאבון הסיכון של הציבור נותנת רוח גבית לפוליסות החיסכון, דבר שעלול להשתנות עם תחילה של עלייה בריבית, אז הציבור עשוי לחזור ולהעדיף את חיקו החם של הפיקדון הבנקאי.