בנק ישראל מוכרח ללכת צעד נוסף בטיפול באשראי הצרכני

הפיקוח על הבנקים מזהיר מפני האשראי הצרכני, ואף אותת שלא יאשר את מינוי רונן שטיין למנכ"ל הפועלים בשל ליקויים בהתנהלות הבנק בתחום. אלא שכל זה נעשה ברמיזה, ואם בפיקוח רוצים באמת לרסן את התופעה, עליהם לחשוף את הקלפים

חברת מימון ישיר פרסמה אתמול (ג') מצגת למשקיעים שכותרתה: "אשראי צרכני – בועה או הזדמנות?". התשובה לשאלה הזו, לפחות בעיניים של מימון ישיר ברורה: "אשראי צרכני הוא תחום בטוח ורווחי, ואינו מסוכן". אלא שבפיקוח על הבנקים בבנק ישראל חושבים אחרת.

- בנק ישראל אותת שלא יאשר את רונן שטיין כמנכ"ל בנק הפועלים

- בנק ישראל אישר ללאומי להסתער על שוק אפליקציות התשלומים לעסקים

- רוח גבית לאשראי הצרכני שמעמידה מגדל: תקבל גישה למאגר נתוני האשראי

שלשום חשף "כלכליסט" כי בפיקוח אותתו ליו"ר בנק הפועלים עודד ערן כי לא יאשרו את מינוי של רונן שטיין למנכ"ל. רגע לפני המועד האחרון להגשת מועמדות, החליט שטיין לפרוש במפתיע מתפקידו כראש החטיבה הקמעונאית של הבנק ולא להתמודד על תפקיד המנכ"ל במקומו של אריק פינטו. בפיקוח לא חשפו רשמית את הסיבה שבעקבותיה הוחלט ששטיין לא מתאים לנהל את בנק הפועלים. החטיבה הקמעונאית שבראשה עמד שטיין עומדת בקשר ישיר ושוטף מול הציבור הרחב וחולשת על סניפי הבנק ועל האשראים והפיקדונות של משקי הבית.

מימין: המפקחת על הבנקים חדוה בר וראש החטיבה הקמעונאית בהפועלים היוצא רונן שטיין צילום: סיון פרג, רונן פדידה

מימין: המפקחת על הבנקים חדוה בר וראש החטיבה הקמעונאית בהפועלים היוצא רונן שטיין צילום: סיון פרג, רונן פדידה

התערבות בנק ישראל בהתפתחות האשראי הצרכני, באמצעות מסרים ברורים שהעביר למערכת הבנקאית בנושא בשנתיים האחרונות, הוביל את הבנקים להוריד רגל מהגז בתחום זה - בעיקר שני הבנקים הגדולים הפועלים ולאומי. רק אתמול פרסם בנק ישראל את נתוני האשראי לרכישת רכבים מהמערכת הבנקאית וחברות כרטיסי האשראי שמציגים רבעון שביעי ברציפות של ירידה בתיק האשראי לרכישת רכבים.

הפעם הראשונה שבה בנק ישראל נגע בסוגיה היתה ב־2014, אז התבטא המפקח על הבנקים לשעבר דודו זקן ואמר כי "קצב העלייה של חובות משקי הבית מטריד ומחייב תשומת לב". ב־2016 הגדירה לראשונה המפקחת על הבנקים הנוכחית חדוה בר את האשראי הצרכני כנושא במיקוד והחלה בסדרת פעולות ביקורת בתחום.

במרץ 2018 אמרה בר כי "מבחינתנו בבנק ישראל הסיכון המתהווה הוא האשראי הצרכני – במיוחד אשראי שנוטלים אותו משקי בית בעלי הכנסה נמוכה".

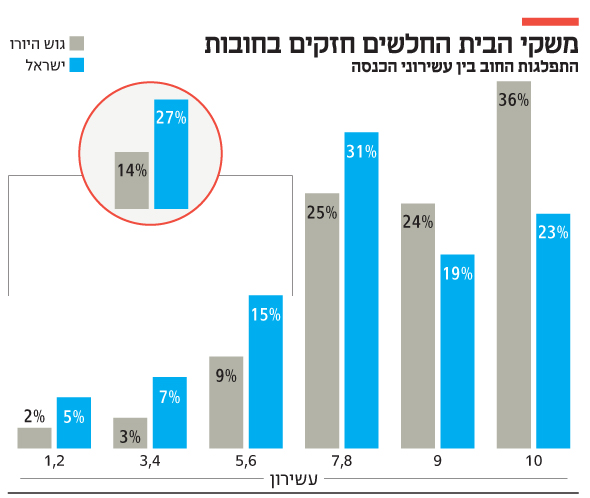

בר הציגה אז מחקר של הפיקוח שלפיו ריכוז החוב של משקי הבית בישראל בעשירונים הנמוכים גבוה פי שניים מריכוז החוב של אותם עשירונים באירופה. בר הזהירה מכך שמשקי בית שבעבר נהגו ליטול אשראי רק מהבנק שבו ניהלו את חשבונם, נוטלים כיום אשראי מיותר גופים פיננסיים והדבר מעלה את רמת החוב שלהם ואת הסיכון.

הדאגה של בנק ישראל מצמיחת ההלוואות הצרכניות מצאה ביטוי גם בצעדים ממשיים. בדצמבר 2018 השית הפיקוח קנסות על בנק דיסקונט וחברת כרטיסי האשראי מקס, שלא שיווקו אשראי בהתאם לכללי פרסום הלוואות ובכלל זה הצגת הסיכונים הכרוכים באי־עמידה בהחזר החוב. בפברואר אף קנס בנק ישראל את ישראכרט על פרסומת שמציעה "להפוך את המינוס לפלוס" ואילץ את ישראכרט להסירה. בדצמבר הפיקוח גם פרסם ממצאי דו"חות ביקורת שביצע במערכת הבנקאית, שהעלו ממצאים על דחיפת אשראי ללקוחות שאינם בהכרח בעלי יכולת החזר.

הפיקוח מוטרד מהאופן שבו מתפתח שוק האשראי הצרכני בישראל. אם לא די בכך, הוא מודה בפה מלא שאין בידיו מידע מלא על רמות המינוף של משקי הבית. מתוך שוק של 198 מיליארד שקל, כ־21% נמצאים אצל גופים חוץ־בנקאיים, כולל חברות כרטיסי אשראי, מהם כ־7% הם שחקנים שלבנק ישראל אין שום סמכות פיקוח עליהם. רשות שוק ההון, שמפקחת על אותם גופים, עד כה לא ביצעה שום מהלך אכיפתי פומבי כנגד מי מהם.

משקי הבית החלשים חזקים בחובות

משקי הבית החלשים חזקים בחובות

צאו לאור

ולמרות כל אלו, הפיקוח ממשיך ושומר על חשאיות כמעט מוחלטת בנוגע לאופן שבו הוא מתמודד עם התופעה מול הגופים המפוקחים. למעט אותם קנסות שמתפרסמים פה ושם, ושעלותם עומדת לרוב על מאות אלפי שקלים בלבד, הפיקוח לא חושף ממצאים ספציפיים על כשלים של הגופים המפוקחים בהעמדת אשראי. במקום, מסתפקים שם בהצגת ממצאי דו"חות ביקורת כלליים עם אמירות רפות, למשל ש"ככלל, האשראי משווק ללקוחות בעלי כושר החזר סביר ולא נמצאה תופעה של דחיפת אשראי ללקוחות ללא יכולת החזר".

עם זאת, היקפי התופעה הם לא מבוטלים. לפי נתונים שבנק ישראל עצמו הציג במחקר מ־2018, ל־47% ממשקי הבית בישראל יש הלוואות פעילות, ל־31% מהם יש הלוואות צרכניות ולכ־28% יש הלוואות לדיור. לכ־40% מחברי הקבוצה האחרונה יש גם הלוואות צרכניות. לפי המחקר, מבין משקי הבית שנטלו הלוואות, כ־15% - המהווים 7% מאוכלוסיית ישראל - נחשבים פגיעים פיננסית, כלומר בעלי הסתברות גבוהה להתקשות בתשלום החוב. לפי הניתוח של בנק ישראל, מצבם של אותם לווים עלול לסכן אותם, ולכן חשוב להגביר את מודעות הציבור, כדי להבטיח שיצרוך אשראי רק בהתאם ליכולתו.

אותו דו"ח ביקורת גם ריכז כשלים של הבנקים, כמו אי־הצגה מספקת של עלות הלוואה, מתן אשראי ללקוחות בעלי פיקדונות בבנק, תגמול עובדים באופן שמתמרץ דחיפת הלוואות - כל זה בלי לחשוף אצל אילו בנקים ובאילו היקפים נמצאו הכשלים הללו. הפיקוח דרש מהבנקים להציג בפני לקוחות המבקשים ליטול הלוואה את קיומו של פיקדון רק לאחר ש"כלכליסט" העביר לידי בנק ישראל הקלטות שהוכיחו כי נציגי בנקים נמנעו מלעשות זאת.

אז מצד אחד הפיקוח מודאג ומצד שני הוא לא דואג שהמסר יחלחל לציבור עד הסוף. מה אמור אם כן להסיק הציבור משני הקולות של בנק ישראל? משקי הבית ממונפים מידי והבנקים דוחפים הלוואות למי שלא יכול לעמוד בהן? או שהכל בשליטה?

דיבורים לצד מעשים

הפיקוח על הבנקים הוא בין הרגולטורים החזקים בישראל, אך עבודתו מחוץ לאור הזרקורים מותירה את הציבור בעלטה. הדבר נכון במיוחד כשהפיקוח מקבל החלטה מרחיקת לכת לסכל מינוי של ראש חטיבה בבנק להתמנות כמנכ"ל, מבלי לנפק על כך הסבר באופן פומבי.

האם יש בועת אשראי צרכני בישראל ומה חלקה של המערכת הבנקאית בהתהוותה? לפיקוח על הבנקים הפתרונים. חוסר השקיפות בעבודת הפיקוח מעלה לא מעט שאלות. האם הפיקוח הדוק מספיק? האם הציבור צריך לסמוך על הרגולטור שישמור עליו, או שעליו גם להראות ולהוכיח לו שהוא עושה זאת? בנוסף, האם לא נכון להציף את מהלכי הפיקוח לאור היום כדי להגביר את ההרתעה והציות?

בבנק ישראל טוענים שכדי שאפשר יהיה לפקח באופן נאות על הבנקים, נדרש שיתוף פעולה מצדם - שיתוף פעולה שלא יצלח אם המפוקח ידע שהוא חשוף ציבורית. מדובר בטיעון שאינו תמיד משכנע, שכן לפיקוח סמכויות מאוד נרחבות לדרוש ולקבל מידע.

הטיעון השני נוגע לחשש מהרתעת יתר ומשמרנות יתר מצד הגופים המפוקחים. יש בכך מן האמת, אך הדבר לא סותר את היכולת לחשוף לאו דווקא שם של מנהל ספציפי, אלא כשלים של גוף עסקי שלם. הבנקים הם מכונה משומנת שמייצרת רווחים של מיליארדי שקלים בשנה. ספק אם חשיפת הכשלים שלהם תרתיע אותם לחתור להשאת הרווח.

הבור השחור של האשראי החוץ בנקאי

יש לציין כי בשנים האחרונות הולך ונבנה שוק אשראי חוץ בנקאי שמתחיל לנגוס באשראי הבנקאי ולהתחרות בו. הבעיה עם השוק הזה שהוא מפוקח על ידי רגולטור אחר – רשות שוק ההון שכאמור עד כה קולות האכיפה שלה לא נשמעו.

התפתחות השוק הזה משליכה גם על אפקטיביות הפיקוח של בנק ישראל שעובד עם מידע חסר כשהוא עצמו מודה שאין לו מידע מלא על היקף המינוף של משקי הבית שכן אין לו מושג אם מעבר להלוואה בבנק ובחברת כרטיסי האשראי לאותו משק בית יש גם הלוואה ממימון ישיר, מחברת ביטוח, מחברת הליסינג, מחברת הסלולר או אפילו עסקת תשלום נושאת ריבית מהחברה ממנה רכש מטבח. אין היום כמעט שום הסדרה של שוק האשראי החוץ בנקאי שהמחוקק עצמו דאג לתת לו רוח גבית דרך חוק שטרום. מימון ישיר לא סתם התהדרה במצגת שלה באמירות לפיהן "הקפיצה הגדולה עוד לפנינו" וכי "הבנקים מאבדים את יתרונם המסורתי" וכי "שוק האשראי הצרכני הלא בנקאי בתנופה גדולה". אם בארזי הפיקוח על הבנקים נפלה שלהבת חמור עוד הרבה יותר מה קורה עם אזובי הקיר של רשות שוק ההון והפיקוח שלה על נותני האשראי החוץ בנקאי.