חשיפת כלכליסט

כתר פלסטיק מציגה: הנפילה שאחרי האקזיט

ביולי 2016 משפחת סגול מכרה לקרן BC פרטנרס את השליטה בחברת הפלסטיק המשגשגת תמורת 1.4 מיליארד דולר, ומאז מצבה הידרדר. בזמן שהבעלים החדשים העמיסו על גבה חוב של 1.2 מיליארד דולר, הרווח התפעולי קרס ב־35%. זה לא הפריע להם לתת לסמי סגול עוד 25 מיליון יורו ללא הסבר. כתר: "2018 היא שנת שיא"

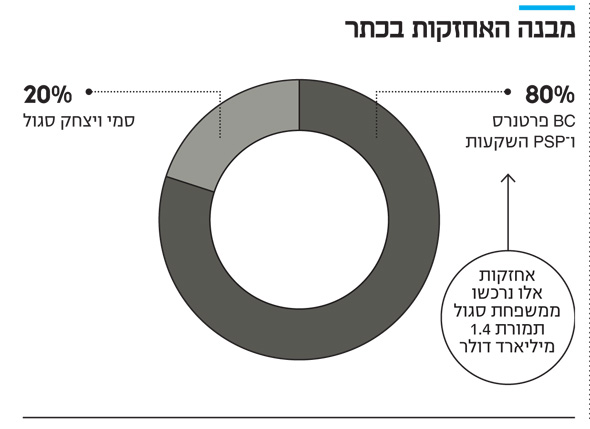

ב־2016 זו היתה עסקת השנה במשק הישראלי: משפחת סגול מכרה את השליטה (80%) בחברת כתר פלסטיק, אחד היהלומים הבוהקים ביותר של התעשייה הישראלית, לקרן ההשקעות הבינלאומית BC פרטנרס תמורת 1.4 מיליארד דולר — סכום שאותו המתחרה שלה על כתר, קרן CVC האמריקאית, לא הסכימה לשלם.

- "כמו משה לארץ המובטחת, הובלתי את כתר לאמריקה"

- עכשיו זה סופי: נחתמה עסקת המכירה של כתר פלסטיק תמורת 1.4 מיליארד דולר

- סמי סגול יקבל את מרבית התמורה ממכירת כתר פלסטיק

האחים סמי ויצחק סגול מכרו לקרן חברה משגשגת, שמחזיקה במפעלים חדשניים, שמייצאת את מוצריה לעשרות מדינות ושמכירותיה זינקו ב־45% מאז 2013 ועד לשנת המכירה, שבה הן הסתכמו ב־840 מיליון יורו. האחים סגול עדיין מחזיקים ב־20% מהחברה, אך הם אינם מעורבים כלל בניהולה של כתר ומעמדם הוא כשל שותפים פסיביים. סמי מתמקד כיום בניהול השקעותיו הפרטיות, שאותן הוא מבצע ממשרדיו בשדרות רוטשילד בתל אביב באמצעות מנהל ההשקעות שלו אורן זנקס.

כיום מצבה של כתר נראה אחר לחלוטין. BC פרטנרס ושותפתה לרכישה (ראו מסגרת) העמיסו עליה חובות אדירים, שהשוק מגלה סקפטיות בנוגע ליכולת פריעתם, והתוצאות הכספיות של החברה בשחיקה.

מימין: ז'אן־בפטיסט ווטייה מקרן BC פרטנרס ומנכ"ל כתר פלסטיק אלחנדרו פנה. כתר מתקשה להתמודד עם המוצרים הסינים הזולים צילומים: youtube, Carlos Aristizabal

מימין: ז'אן־בפטיסט ווטייה מקרן BC פרטנרס ומנכ"ל כתר פלסטיק אלחנדרו פנה. כתר מתקשה להתמודד עם המוצרים הסינים הזולים צילומים: youtube, Carlos Aristizabal

חמש הלוואות, חוב של 1.2 מיליארד יורו

את רכישת כתר מימנו BC פרטנרס והשותפה שלה באמצעות הלוואה בהיקף של 690 מיליון יורו, שאותה נטלה כתר עצמה משני בנקים בינלאומיים גדולים — ג'יי.פי מורגן ו־UBS, שהקימו קונסורציום של מלווים על מנת להעמיד את ההלוואה. מאז, ככל הנראה, הבנקים מכרו חלק מהחוב.

ההלוואה הזו הצטרפה לארבע הלוואות נוספות שכתר נטלה. אחת בהיקף של 110 מיליון יורו, שנייה בהיקף של 230 מיליון יורו, שלישית בהיקף של 95 מיליון יורו ורביעית בהיקף של 89 מיליון יורו. חלק מההלוואות האלו שימש את כתר אחת מהן שימשה לרכישת חברה איטלקית בשם ABM ב־400 מיליון יורו. פרט להלוואה בהיקף של 110 מיליון יורו, שמועד פירעונה הוא אוקטובר 2022, כתר צריכה לפרוע את יתר ההלוואות באוקטובר 2023. כל ההלוואות האלו אינן מגובות בביטחונות, אבל קיימות אמות מידה פיננסיות שכתר התחייבה לעמוד בהן בעת שנטלה אותן.

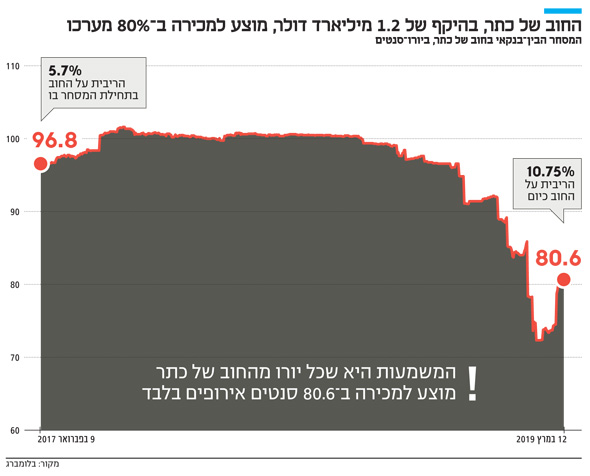

בימים אלה, חלק מהחוב שכתר נטעלה על עצמה תחת בעלי הבית החדשים — שמסתכם ב־1.2 מיליארד יורו — מוצע למכירה במחיר של 80.6 סנט אירופי (יורו־סנט) ליורו. כלומר, כל יורו מהחוב של כתר מוצע למכירה ב־80.6 סנט אירופי בלבד. במילים אחרות, השוק מעריך כי החוב של החברה עלול לספוג תספורת של כ־20%. למעשה, זה לא המצב הגרוע ביותר שאליו הגיע החוב של החברה. בשפל, החוב של כתר נסחר ב־70 סנט אירופי ליורו.

| |||

התשואה השנתית על החוב עומדת כיום על 10.75% — תשואה של אג"ח זבל שמשקפת גם היא אמון נמוך של השוק ביכולת הפירעון של החברה. בעת שהחוב הונפק ב־2017, הוא נשא ריבית שנתית של ליבור פלוס 4.25% (5.7% לשנה בסה"כ). בהתאם לכך, חברות הדירוג מעניקות דירוג נמוך לחוב של כתר. מודי'ס העניקה לחוב של כתר דירוג של B3 ו־S&P העניקה לו דירוג B.

כתר היא חברה פרטית והיא מעולם לא הנפיקה אג"ח. לכן גם החוב, שגויס מהבנקים, הוא פרטי. על פניו, לציבור לא אמורה להיות גישה לנתונים עליו, אך מידע על חובות כמו אלו, שנסחרים בין הבנקים, מופיע באזור מיוחד באתר המידע הפיננסי בלומברג.

התוצאות נחלשו ותחזית החוב הורדה

ייתכן שהסיבה לכך שהשוק מפקפק ביכולת הפירעון של כתר היא הירידה בתוצאות הכספיות שלה.

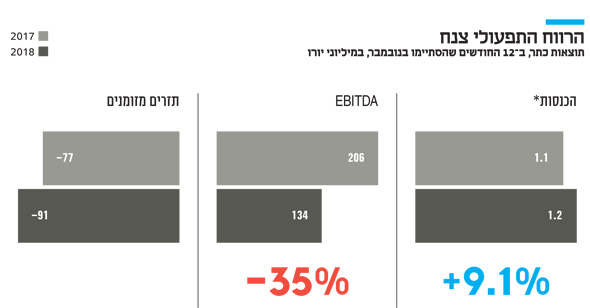

לפי מידע שהגיע ל"כלכליסט", היקף המכירות של החברה ב־2018 הסתכם ב־1.2 מיליארד יורו, עלייה קלה של 9% בהשוואה ל־2017 אז הסתכמו המכירות של כתר ב־1.1 מיליארד יורו. אולם כאן מסתיימות החדשות הטובות.

לפי סקירה של מודי'ס, ב־12 החודשים שהסתיימו בנובמבר 2018 ה־EBITDA (רווח תפעולי לפני הוצאות פחת והפחתות) של כתר הסתכם ב־134 מיליון יורו, צניחה של 35% בהשוואה לתקופה המקבילה ב־2017, אז ה־EBITDA הסתכם ב־206 מיליון יורו. הנהלת החברה הציגה בפני חברת הדירוג EBITDA מתוקן שלא כולל הוצאות חד־פעמיות, שבנטרולן הוא הסתכם ב־166 מיליון יורו — ירידה של 28% בהשוואה לתקופה המקבילה ב־2017.

| |||

אם ה־EBITDA של כתר אכן צנח ל־134 מיליון יורו, הרי ששווי החברה אמור לרדת בהתאם (בחישוב של השווי על בסיס ה־EBITDA) לכמיליארד יורו — סכום נמוך מהיקף החובות של החברה.

מהסקירה של מודי'ס עולה גם כי הבעיה התזרימית של כתר החריפה. ב־12 החודשים שהסתיימו בנובמבר 2018 החברה רשמה תזרים שלילי של 91 מיליון יורו, זאת לעומת תזרים שלילי של 77 מיליון יורו בתקופה המקבילה ב־2017, שהיתה התקופה הראשונה שבה תזרים המזומנים של כתר היה שלילי. במסגרת ההסברים שסיפקה הנהלת החברה, היא הגדירה 46 מיליון יורו כהוצאות חד־פעמיות. 25 מיליון יורו מתוך אותן הוצאות הגיעו לכיסם של האחים סגול ללא הסבר.

בנוגע לתזרים המזומנים השלילי כתב מוד'יס בסקירה שפרסמה בינואר כי "תזרים המזומנים של החברה שלילי כבר שנה שנייה ברציפות, ויש לנו ספק אם הוא ישתפר מהותית ב־2019. החברה טוענת שיש הרבה הוצאות חד־פעמיות, אבל היות שדו"חות החברה שבידינו אינם מבוקרים, איננו יכולים לבדוק זאת. פרופיל הנזילות של החברה חלש ונשען על הלוואות בנקאיות קצרות טווח".

ככל הנראה, כל הנתונים האלו כוללים כבר את התוצאות של שלוש חברות שכתר רכשה מאז שהחליפה ידיים, ובראשן חברת ABM האיטלקית שנרכשה בתחילת 2017. החברה האיטלקית מייצרת פתרונות לארגון ואחסון מפלסטיק, והיא מייצאת את מוצריה ל־80 מדינות. מדובר ברכישה שתוכננה עוד בימים שבהם משפחת סגול שלטה בחברה, אך היא הושלמה בידי בעלי הבית החדשים, וככל הנראה היא לא סיפקה את התוצאות הרצויות.

בספטמבר 2018 כתר השלימה את רכישתה של חברת הפלסטיק האמריקאית יונייטד, ומעט קודם לכן הושלמה הרכישה של חברת הפלסטיק אדאמס, אמריקאית גם כן. שתי החברות תרמו כ־22 מיליון יורו ל־EBITDA. בנוסף, כתר רכשה חברה אנגלית לייצור עציצים בשם סטיוארט.

בשל כל הנתונים האלו, בחודש ינואר האחרון מודי'ס הורידה את תחזית החוב של החברה מיציב לשלילי. בסקירתה הסבירה מודי'ס את הורדת תחזית החוב כך: "ההחלטה שלנו התקבלה בשל האתגרים התפעוליים שעומדים בפני החברה, שהובילו לירידה ברווחיות של כתר ב־2018 ולעלייה במינוף ליחס חוב ל־EBITDA של 8—9, בעוד הציפיות שלנו היו ליחס של פחות מ־7". מודי'ס מציינת גם את העלייה בהוצאות על חומרי הגלם ובעלויות כוח אדם ולוגיסטיקה כסיבות לחולשה של כתר.

הבעיות: תחרות מסין והתייקרות הגלם

ל"כלכליסט" נודע כי בפגישות שערכה הנהלת כתר, בראשות המנכ"ל הזר הראשון של החברה, שמונה לתפקידו ב־2018 — אלחנדרו פנה האמריקאי — עם הבנקים הנושים שלה, היא הציגה סיבות שלהערכתה הביאה לירידה בתוצאות שלה.

בין היתר החברה נקבה בעלייה המשמעותית בהוצאות, שנגרמה כתוצאה מעלייה במחירי חומרי הגלם ובראשם הנפט. סיבה נוספת היא התגברות התחרות מצד יצרנים סינים וטורקים שלדברי כתר מעתיקים את מוצריה החדשניים ומוכרים אותם במחירים נמוכים יותר. כמו כן, כתר ציינה גם בעיות תפעוליות וחוסר יעילות במפעלי החברה, שהחריף בשנתיים האחרונות, כסיבה לירידה בתוצאות. בנוסף, החברה טענה שהתגלו בעיות איכות בחלק מהמוצרים שתיקונם דרש השקעה עודפת. סיבות נוספות הן עלויות גבוהות ולא צפויות במפעלים חדשים שפתחה החברה, עלייה בשכר העבודה, הידרדרות ביחסים עם השותפים של כתר באירופה וירידה במכירות בחנויות שאיתן הרשת עובדת, בעיקר באירופה, בין היתר כתוצאה ממעבר של הלקוחות לרכישות באינטרנט באתרים של חברות מתחרות.

אם המגמה הנוכחית בכתר תימשך, BC פרטנרס ושותפתה הקנדית PSP השקעות יימצאו את עצמן ניצבות בפני דילמה: הזרמת הון לחברה — מהלך שאותו כבר נקטו בעלי הבית החדשים, לפי הסקירה של מודי'ס, על מנת לאפשר לכתר לטול על עצמה הלוואות — או לוותר על ההשקעה. נכון לעכשיו, ב־BC פרטנרס מביעים אמון מלא בכתר.

לזכותם של בעלי השליטה החדשים ייאמר שאף שהחליטו להעביר את המטה של כתר לארה"ב, הם השאירו את מרכז המחקר והפיתוח של החברה בארץ, כמו גם חלק מקווי הייצור, ובמובנים רבים החברה היא עדיין חברה ישראלית שמשקיעה מאות מיליוני שקלים בשנה בפיתוח מוצרים חדשים שנמכרים לצד הישנים ברשתות בינלאומיות כמו וולמארט, קארפור, הום דיפו ואמזון. בזכות ההשקעה הגדולה במחקר ופיתוח, כתר גם ממשיכה להוות מוקד משיכה למעצבים תעשייתיים בוגרי שנקר ובצלאל.

מבית מלאכה ביפו לחברת ענק

כתר הוקמה ב־1948 בבית מלאכה לייצור צעצועים וכלי בית ביפו בידי כמה שותפים, בהם יוסף סגול, איש תעשייה זעירה שעלה מטורקיה. ב־1971 סגול רכש את חלקם של שותפיו בבית המלאכה והפך לבעלים היחיד של העסק.

סמי, בנו של יוסף, שלמד הנדסת כימיה בטכניון, הצטרף למפעל עם שחרורו מחיל האוויר והוא עמד מאחורי הכנסת מערכות המחשוב למכונות של המפעל — צעד יוצא דופן באותה תקופה. בהמשך נכנס גם בנו הנוסף של יוסף, יצחק, לפעילות במפעל, אבל בניגוד לסמי שהתמקד בטכנולוגיה, יצחק פעל בעיקר בשיווק. אחותם של סמי ויצחק, ויקי בן־ג'ויה, לא עבדה בעסק המשפחתי.

בסוף שנות השמונים המפעל העסיק 200 עובדים, והוא החל לייצא את מוצריו אל מחוץ לגבולות ישראל. המוצר המוביל של המפעל היה כיסא הפלסטיק שפותח ב־1985 תוך שימוש בטכנולוגיה חלוצית לזמנה: הזרקת פלסטיק מומס לתבנית, מה שמאפשר ליצור כיסא שעשוי מיחידה אחת.

נישאת על הצלחת הכיסא, ובהובלת מחלקת המחקר והפיתוח שלה, כתר החלה לייצר מוצרים נוספים באותה הטכניקה — שולחנות גן, ארגזי כלים ואפילו מחסנים. השימוש בפלסטיק הוזיל באופן משמעותי את עלויות הייצור של מוצרי החברה, בוודאי בהשוואה לעלויות הייצור של מוצרים מתחרים שעשויים מחומרים אחרים.

בשנות התשעים החברה החלה לרכוש חברות בחו"ל. ב־1992 כתר רכשה את יצרנית מוצרי ריהוט הגן האמריקאית US Leisure; ב־1994 היא רכשה את חברת Jardin ההולנדית, שמייצרת גם היא ריהוט גן; ב־2003 כתר רכשה את Allibert הצרפתית, שפעלה בתחום חדרי האמבטיה ומוצרי הבית; וב־2005 היא רכשה את יצרנית כלי הבית קרבר, הזרוע האירופית של התאגיד האמריקאי רוברמייד.

בעיצומו של גל הרכישות, בשנת 2000, נפטר אבי המשפחה וניצת סכסוף משפטי ארוך בין האחים על השליטה בחברה. בסופו של דבר רכשו סמי ויצחק את חלקם של אחותם בחברה, וסמי הפך רשמית לדמות הדומיננטית בכתר.

האסטרטגיה של סמי, שהנהיג את מסע הרכישות עוד לפני שאביו נפטר, היתה למצוא חברות שלהן קהל נאמן ומותג שמצוי בקשיים, לרכוש אותן בזול ולערוך בהן תהליך התייעלות שיביא אותן לרווחיות.

ואכן, תחת ניהולו של סמי, התוצאות הכספיות של כתר השתפרו ובהתאם שווייה של החברה עלה: ב־1994 הוערכה החברה ב־300 מיליון דולר, ב־2007 השווי של החברה כבר עמד על 700 מיליון דולר וב־2016 סגול מכר אותה לפי שווי של 1.7 מיליארד דולר.

מימין: האחים יצחק וסמי סגול. משמשים כשותפים פסיביים בכתר צילום: אביב חופי

מימין: האחים יצחק וסמי סגול. משמשים כשותפים פסיביים בכתר צילום: אביב חופי

סגול החליט למכור את השליטה בחברה בסופו של דבר בעקבות התנאים הטובים ששררו בשוק באותה העת: לגופים רבים היו ברשותם סכומים גדולים של כסף והם חיפשו השקעות, מה שהוביל לכך שחברות נמכרובמכפילים גבוהים.

קרן BC פרטנרס היא קרן השקעות בינלאומית שנוסדה ב־1986. כיום היא פועלת ממשרדים בלונדון, ניו יורק והמבורג. היא משקיעה בגופים גדולים וחברות גדולות, בעיקר באירופה ובצפון אמריקה.

עד לרכישת כתר, הקרן ביצעה 91 רכישות בהיקף מצטבר של 100 מיליארד יורו. בין ההשקעות הבולטות שלה ניתן למצוא את חברת סיג'ייר, שמפעילה מסעדות באיטליה; סברה הבריטית, שעוסקת בביטוח רכב; וקמעונאית המזון הטורקית מיגרוס שנסחרת בבורסת איסטנבול ב־2.8 מיליארד דולר.

חרף גודלה והיקף ההון שהיא מנהלת, רכישת השליטה בכתר היא אחת ההשקעות הבולטות של BC פרטנרס.

"2018 היא שנת שיא עבור כתר"

מכתר נמסר בתגובה כי "כתר סיימה את שנת 2018 — שנת ה־70 לקיומה — עם מחזור המכירות הגדול ביותר בתולדותיה, והיא אחת החברות המובילות בעולם בתחומה. אבן דרך משמעותית זו הושגה אף שכתר נמצאת בעיצומו של תהליך של שינוי מחברה משפחתית לחברה ישראלית־בינלאומית, תוך שמירה על כך שליבה של החברה, המטה והחדשנות, יהיו בישראל.

"מאז רכישת החברה על ידי קרן ההשקעות BC פרטנרס לפני כשנתיים, השקיעה החברה מאות מיליוני יורו בפיתוח מוצרים, ברכישת חברות ובהקמת מפעלים בישראל, באירופה ובארה"ב.

"כמו חברות תעשייתיות אחרות, כתר הושפעה בתקופה האחרונה מגורמים מאקרו־כלכליים עולמיים. על מנת להתמודד עם גורמים אלה, החברה משקיעה בפיתוחים טכנולוגיים, בחדשנות פורצת דרך, בפיתוח ערוצי מכירה אונליין ובפיתוח שווקים חדשים.

"כתר נרכשה בסוף שנת 2016 באמצעות הלוואות שהעניקו גופים פיננסיים שונים, עמם חולקת החברה את תוצאותיה מדי חודש. כתר אינה מעורבת ואינה מעודכנת בשיקולים של גופים פיננסיים אלה בבואם לסחור בחוב שלה.

"כתר היתה ותמשיך להיות אחת מהחברות התעשייתיות המפוארות במדינת ישראל והיא מקור לגאווה ישראלית עבור כולנו. כתר תמשיך להשקיע במפעלים ובגיוס עובדים בישראל כחלק מתוכנית הצמיחה שלה".

פנסיה מפלסטיק

השותפה של BC פרטנרס בכתר: אחת מקרנות הפנסיה הגדולות בקנדה

העסקה שבמסגרתה משפחת סגול מכרה את השליטה (80%) בכתר פלסטיק תמורת 1.4 מיליארד דולר זכתה לכותרות רבות שבעקבותיהן שמה של קרן ההשקעות הבינלאומית BC פרטנרס הפך שגור בשוק המקומי.

נשיא ומנכ"ל PSP השקעות ביל קנינגהאם צילום: Julian Habe

נשיא ומנכ"ל PSP השקעות ביל קנינגהאם צילום: Julian Habe

אולם BC פרטנרס לא ביצעה את העסקה לבדה. השותפה שלה ברכישת מניות השליטה היא PSP השקעות — אחת מקרנות הפנסיה הגדולות בקנדה. הקרן, שמנהלת 120 מיליארד דולר בסה"כ, אחראית, בין היתר, לניהול כספי הפנסיה של הצבא הקנדי ושל המשטרה הקנדית. חלוקת האחזקות בכתר בין BC פרטנרס ל־PSP השקעות אינה ידועה.

במעמד הרכישה אמר סטיוארט גואטרי, סגן נשיא בכיר וראש תחום ההשקעות הפרטיות בקרן הפנסיה הקנדית כי "ההשקעה שלנו בכתר היא דוגמה נוספת לאסטרטגיית ההשקעה שלנו בחברות פרטיות, שלפיה אנו משקיעים בחברות חדשניות עם צמיחה אטרקטיבית. סמי ויצחק סגול הביאו את כתר להובלה עולמית. אנו מצפים לשיתוף הפעולה איתם ועם BC פרטנרס בשלב הבא של צמיחת כתר". גם ז'אן־בפטיסט ווטייה מ־BC פרטנרס ציין באותה העת את תרומת משפחת סגול להצלחת כתר: "אנו מצפים לרדוף אחר אסטרטגיית הצמיחה השאפתנית של סמי".