למחזיקים של אולייר יש סיבה לדאגה. ועוד אחת. ועוד אחת

משקיע שטוען שקיבל ערבויות שלא דווחו, שוכר במלון שעוצר את תשלומי השכירות, ומהלך שעלול לגרום לה לאבד נכס בלי לקבל דבר. האיומים החדשים על אולייר עשויים להעמיק את התספורת באג"ח המובטחות, ולגזול את המעט שקיוו לו בסדרות שאינן מובטחות

חלפו חודשיים מאז ההודעה הדרמטית של אולייר על הפסקת התשלומים למחזיקי האג"ח, ובינתיים הצרות בחברת הנדל"ן האמריקאית של יואל גולדמן רק נערמות.

- אי אפשר עם יואל גולדמן - אבל מסובך בלעדיו

- במידרוג נזכרו סוף סוף להפסיק לאולייר את דירוג האג"ח והמנפיק

- בעלי האג"ח דורשים מגולדמן להחזיר 4 מיליון דולר לאולייר

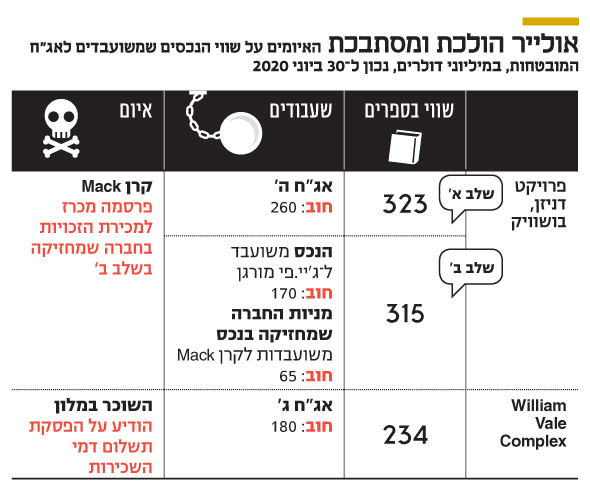

משקיע אמריקאי טוען שאולייר נתנה לו ערבויות שלא דווחו, השבוע השוכר במלון של אולייר הודיע שלא ימשיך לשלם את השכירות, ובסוף השבוע קרן Mack צפויה לקיים מכירה פומבית של הזכויות בחברה שמחזיקה בחברת הנכס בושוויק שלב ב'.

התממשות האיומים, שצפים חדשות לבקרים בדיווחי אולייר, והגילויים החדשים ביחס להתחייבויות שלה, עלולים להעמיק את התספורת לסדרות האג"ח המובטחות שלה ולגזול את המעט שהמחזיקים בסדרות הלא־מובטחות מייחלים לקבל.

מהרגע הראשון של הסדר החוב, מחזיקי האג"ח התפצלו לשניים: הסדרות המובטחות (ג', ה') והלא־מובטחות (ב', ד'). דרג וזרג. מאז ההודעה על עצירת התשלומים למחזיקים, מתרבים הספקות ביחס ליכולת הנכסים המשועבדים לכסות על החוב המובטח.

בתחילת השבוע הודיע השוכר של מלון William Vale בברוקלין שאין בכוונתו להמשיך ולשלם את דמי השכירות, שמסתכמים ב־15 מיליון דולר בשנה, לאור מגפת הקורונה.

אולייר מחזיקה ב־50% מהזכויות במלון. במסגרת הסכם השכירות של המלון העמידו גולדמן והשותף במלון ערבות, שלפיה הם יהיו ערבים לתשלום סכומים שיהיו חסרים בין גובה דמי השכירות לבין ההכנסות של חברת תפעול הנכס. לכאורה, גולדמן "נכנס מתחת לאלונקה", אולם במציאות הנוכחית שבה אולייר בחדלות פירעון - הסיכויים שיזרים מיליוני דולרים שואפים לאפס.

שווי המלון בדו"חות אולייר, נכון ל־30 ביוני 2020, הוא 234 מיליון דולר. על פניו, מספיק לכסות את החוב לסדרה ג', המובטחת בשעבוד של 180 מיליון דולר על הנכס. אלא שההערכות הן שהשווי בספרים לא מייצג נאמנה את הערך האמיתי של המלון, ומכירתו בתנאי השוק היום גוזרת תספורת לסדרה ג'.

גם בבושוויק המצב לא מזהיר

מצבם של מחזיקי סדרה ה', המובטחות בשעבוד על הנכס בושוויק שלב א', טוב יותר, אך לא מזהיר. שלב ב' משועבד לג'יי.פי מורגן, שנתן הלוואה בכירה של 170 מיליון דולר; המניות של החברה שמחזיקה בחברת הנכס משועבדות לקרן Mack, שהעמידה הלוואת מזנין של 65 מיליון דולר.

שתי ההלוואות הופרו, ובסוף השבוע Mack תעמיד את המניות המשועבדות לה למכירה פומבית. הסכום שתקבל, לפי הערכות, יהיה נמוך מהחוב כלפיה, והמשמעות היא שאולייר תיפרד מבושוויק שלב ב' בלי לקבל עודפים לקופתה.

זוהי בשורה רעה לסדרות הלא־מובטחות, שציפו ליהנות מהשאריות ממימוש הנכס הזה. התרחיש הזה מאיים גם על המחזיקים בסדרה ה'. ראשית, כי תג מחיר נמוך לבושוויק שלב ב' עלול להקרין על השווי של בושוויק שלב א'. ושנית, כי המתקנים המשותפים - בריכה, מועדון, בר, חדר כושר - כולם במתחם של שלב ב', וקיים חשש של "הגירת" שוכרים משלב א', המשועבד, לשלב ב'.

בחברה ניסו לממן מחדש את החוב ולהגיע עם Mack לפשרה שתביא לדחיית המכירה הפומבית, אולם העלו חרס. המוצא האחרון שלה הוא לפנות לבית המשפט בבקשה להקפאת הליכים (צ'פטר 11), לקבל חצי שנה של שקט ולקיים מכירה מסודרת, בתקווה למקסם את התמורות לנושים.

רע לא נודע

המחזיקים באג"ח הלא־מובטחות רוצים בפירעון מלא של החוב לסדרות המובטחות. רק כך עודפים מהנכסים המשועבדים, בושוויק שלב א' ו־William Vale, יוכלו לפרוע ולו חלקית את החוב לסדרות הלא־מובטחות. אולם נראה שאלה חשופות לסכנה נוספת בלתי צפויה.

ל"כלכליסט" נודע שמשקיע אמריקאי בשם גארי כץ פנה לחברה בטענה שהעמידה ערבויות כדי להבטיח חוב שנתן לה. בדיווחים של אולייר אין אזכור לערבויות שהעמידה. אולם, אם הטענות יתבררו כנכונות, המחזיקים בסדרות הלא־מובטחות ייאלצו לחלוק את הפירורים עם נושים נוספים.

ניתן היה לצפות שמצבה העגום של אולייר יזמין כרישים מריחי דם למאבק שימקסם את הערך עבור הנושים. נראה שמה שמרחיק משקיעים פוטנציאליים הוא לא החשש מהרע הידוע, אלא הרע הלא נודע. צרות ידועות מובילות לעסקה במחיר נמוך, בעוד צרות לא צפויות מביאות לעסקאות גרועות.

כך נשארים המחזיקים עם החתן היחיד שהרהיב עוז לפרסם הצעת הסדר חוב. אף שהמחזיקים דחו ברוב של 100% את ההצעה, שהגישה קבוצה אנונימית באמצעות עו"ד גיא גיסין, ל"כלכליסט" נודע שמאחורי הקלעים מתנהלים מגעים בינה לבין מחזיקי אג"ח גדולים כדי לגבש הצעה מעודכנת. העדכון מבוסס על שני שינויים.

ראשית, מתן אפסייד למחזיקים כתלות בשווי העתידי של נכסי אולייר, וזאת בתנאי שתופחת התמורה המיידית להם. שנית, בהצעה המקורית המשקיעים לא חשפו את זהותם, ואילו בזו המעודכנת הם כבר לא יהיו אלמוניים.

ל"כלכליסט" נודע ששניים מובילים את הקבוצה, עו"ד דיוויד פליישמן, שהשתתף באסיפת מחזיקי האג"ח האחרונה של אולייר, ומשפחת פיליפסון, שפועלת בתחום בתי האבות בניו יורק תחת חברת Graph Group. שמה של החברה שהוקמה לצורך הגשת ההצעה להסדר החוב הוא Paragraph Partners.

ההצעה מגלמת לסדרות הלא־מובטחות תספורת שעלולה להגיע ל־80%. עבור המחזיקים, קבלתה משולה לשה שהולך לטבח, אבל החלופה לא בהכרח אטרקטיבית יותר, ועליהם לבחור בין הרע לרע במיעוטו.

הבעלים של אולייר, יואל גולדמן. לא באמת מתחת לאלונקה

הבעלים של אולייר, יואל גולדמן. לא באמת מתחת לאלונקה