השורה התחתונה

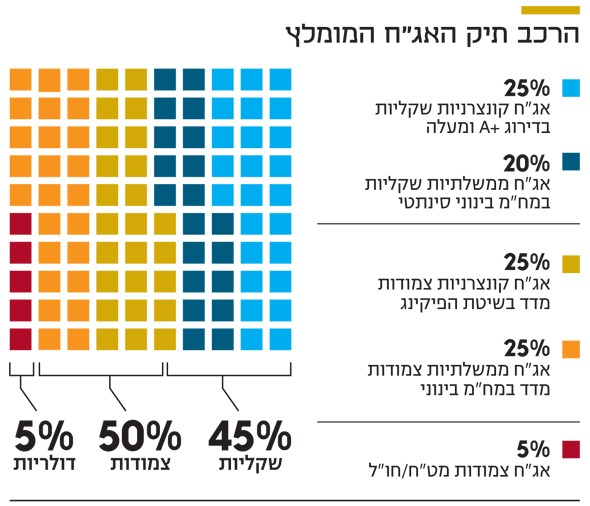

בנק ישראל הצליח לבלום את צניחת הדולר והמשקיעים הגדילו אחזקות באג"ח צמודות

בנק ישראל הודיע שיבצע רכישת דולרים מהותית ותרם להתחזקות הדולר. אליו הצטרפו המוטציות של הווירוס, שמובילות לסגרים חמורים ולהאטה, ומגבירות את הסבירות שהמשקיעים יקטינו סיכונים וילכו על צמוד

כשקוראים מחקרים אקדמיים מתחום הכלכלה, קשה לפעמים למצוא את החוט המקשר בין תחומי המחקר השונים. כלכלנים יכולים לעסוק במודלים לתמחור נכסים פיננסיים, בהשפעת חוב משקי הבית על הצמיחה הכלכלית של מדינה ואפילו בדרך הטובה ביותר לנהל תור למכונת הקפה הקורסת במשרד.

- הנגיד מנסה למלא את הוואקום

- בכירי הייטק לשר האוצר: "גבש תוכנית חירום להצלת היצוא"

- דולר חלש - האם זה באמת אסון לכלכלה הישראלית

אף שלכאורה אין קשר בין הדברים, בסופו של יום כל הכלכלנים עוסקים בשאלה אחת - "מהי הדרך הטובה ביותר להקצות משאבים מוגבלים?".

נגיד בנק ישראל פרופ' אמיר ירון צילום: אלכס קולומויסקי

נגיד בנק ישראל פרופ' אמיר ירון צילום: אלכס קולומויסקי

בכלכלה קטנה ויחסית מוטת יצוא, כמו הישראלית, השוק מכוון לא מעט מהקצאת המשאבים. כמה רגולטורים, ובראשם נגיד בנק ישראל, מנסים להטות את הכף בשם הוגנות וחשיבה לטווח ארוך, עניינים שהשוק לא ממש מתמקד בהם.

הנושא הלוהט על השולחן הוא שער הדולר. נראה כי הפרשנים השונים מתחרים בינם לבין עצמם מי ייתן תחזית קודרת יותר. ותיקי הקוראים ודאי זוכרים כי במהלך 2002 התחרו הפרשנים מי הראשון שייתן מחיר יעד של 5 שקלים לדולר. אז אמנם בטווח הרחוק הכל יסתדר מעצמו, אלא שכפי שאומר הציטוט הידוע של ג'ון מיינרד קיינס, "בטווח הארוך כולנו מתים".

מי מרוויח ומי מפסיד מדולר חלש

בהנחת הבסיס של תחום הכלכלה יש כמה אמיתות שאינן ניתנות לערעור. אחת מהן היא הנחת המשאבים המוגבלים. ודאי שהיינו רוצים שלכולם יהיה הכל, אלא שהשמיכה קצרה וכשאחד מושך לכיוון אחד, קר לשני. כשדנים בשער הדולר אל מול השקל, ההשפעה ניכרת: היבואנים, שקונים מוצרים בדולר ומוכרים בשקל, נהנים מאוד משקל חזק, כלומר קונים בזול ומוכרים ביוקר.

מנגד, יצואנים סובלים מאוד משקל חזק. הם צריכים להתחרות בשוק הגלובלי כשערך ההכנסות במונחי שקלים יורד, בעוד ההוצאות השקליות כמו שכר דירה, שכר עובדים ומסים - נשארות קבועות.

אלא שישנה תגובת שרשרת מורכבת יותר. בשלב שני צרכנים ועסקים נוהגים כפי שמצופה מהם, מוכרים את היקר וקונים את הזול. במקרה שלנו הם מוכרים את השקל היקר וקונים סחורה דולרית. מי לא רוצה לקנות רכב או מכונת כביסה נקובים בדולר שנהפכו זולה ב־10% רק הודות לשערי מטבע. זאת ועוד, חברה אמריקאית יכולה לקנות מוצר תוכנה ישראלי, אירופי או אמריקאי. אכן ישנה חדשנות בישראל, אבל לא בטוח שהיא שווה 10% יותר. מהר מאוד כולם רצים למכור את השקל ולקנות דולר - ומגמת הדולר מתהפכת.

המסר לשוק: יש יד מכוונת

בנק ישראל משפיע על חשבון ההון של ישראל, כלומר זרימת הכסף פנימה והחוצה בעקבות קנייה או מכירה של נכסים פיננסיים כמו מניות, איגרות חוב ונדל"ן. הורדת ריבית מייקרת את הנכסים האלה והופכת אותם לפחות כדאיים, ומנגד העלאת ריבית מוזילה אותם והופכת אותם לאטרקטיביים יותר. על פניו, בנק ישראל רחוק מהכלכלה ה"אמיתית". אמא מנתניה רואה שהזמנה מאמזון שעלתה 200 שקל לפני שבוע פתאום עולה 190 שקל. מה מעניינים אותה ריבית בנק ישראל או המאזן המסחרי של ישראל?

אין יעד חקוק באבן לשער הדולר. יש תחום סביר בהתאם למציאות הכלכלית במשק הישראלי ובכלכלה העולמית. כרגע הכלכלה בישראל חזקה, דוהרת על רוח גבית של הסכמי שלום חדשים ומתחסנת בקצב שבעולם נתפס כמעורר קנאה. אך טבעי שהשקעות מגיעות לפה בקצב מסחרר. עם זאת, הכלכלה פגיעה ורחוקה ממיצוי הפוטנציאל, בין השאר בשל השפעות נגיף הקורונה. במציאות הזו, בנק ישראל רוצה לדאוג שהשמיכה תכסה את כולם כמה שאפשר, כלומר שהיצואנים, היבואנים וכל השאר לא יסבלו יותר מדי ולא ייהנו יותר מדי.

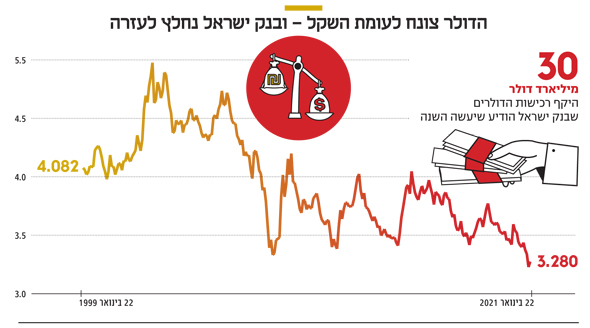

מה שבנק ישראל באמת היה רוצה לעשות זה להוריד את הריבית. בזמנים נורמליים, נניח בסביבת ריבית של 5%, היה בנק ישראל מוריד את הריבית ב־2% ושער הדולר היה מזנק. אולם בנק ישראל מיצה את הכלי הזה. הודעתו כי ירכוש 30 מיליארד דולר ב־2021 היא שוות ערך להורדת ריבית משמעותית, ממוקדת וייעודית להשפעה על שער החליפין.

ההודעה חשובה בשני מישורים. הראשון הוא השפעה על שער הדולר, והשני, מסר חזק לשוק: יש פה יד מכוונת. אפשר לבקר את אופן הביצוע, את ניסוח ההודעה ושאר נושאים שוליים, אבל המבקרים הם אותם אנשים השואלים "למה הוא בעט במקום למסור" אחרי משחק כדורגל שבו הקבוצה שלהם דשדשה.

דרור גילאון הוא שותף מנהל בגילאון & גורדון Wealth Management, וכלכלן ראשי באזימוט בית השקעות. אורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות