ניתוח כלכליסט

קבוצת דלק: סוף דיבידנד במחשבה תחילה

הצורך של קבוצת דלק בנזילות לשם השלמת מימון עסקת שברון מגיע לה בתזמון גרוע. שווי שלפיו השוק מתמחר את מאגר תמר יורד , תאריך היעד למכירת האחזקות בתמר ובדלק פטרוליום לוחץ על מניית דלק קידוחים וגם הערפל סביב יצוא הגז למצרים ועסקת הפניקס המתעכבת מוסיפים לאי־הוודאות; זה הזמן שיצחק תשובה, שנהנה ממדיניות חלוקת הדיבידנדים הנדיבה בקבוצה, יכול לעזור לה ולהשתתף בהנפקת זכויות

קבוצת דלק זקוקה בדחיפות לנזילות לצורך השלמת עסקת רכישת נכסי הנפט והגז בים הצפוני מחברת שברון במהלך הרבעון הרביעי השנה. לצורך השלמת העסקה – בעלות של 2.3 מיליארד דולר – גייסה החברה־הבת (100%) אית'קה חוב של 500 מיליון דולר בריבית של יותר מ־9%, אך עדיין קבוצת דלק זקוקה למזומנים של 300 מיליון דולר לשם ביצוע העסקה. דלק, שבשליטת (62.26%) יצחק תשובה, היתה יכולה לקבל את הנזילות אם דלק קידוחים, החברה־הבת שלה, שמחוייבת למכור את אחזקותיה (22%) במאגר תמר ובתמר פטרוליום (22.6%) עד דצמבר 2021, היתה משלימה את מכירת חלקה במאגר תמר בתקופה הקרובה.

- לאן נעלמו 650 מיליון דולר בתזרים של קבוצת דלק?

- עלייה של 12% ברווחי קבוצת דלק ברבעון - ל-190 מיליון שקל

- דלק ונובל שוב דוחות את עסקת רכש צנרת הגז המצרית לסוף ספטמבר

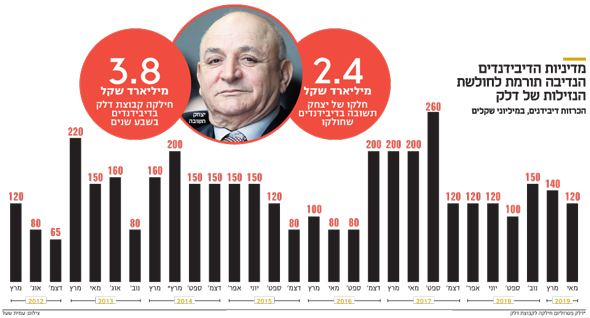

אך קריסה בשווי שהשוק מקנה למאגר לא מאפשרת לדלק קידוחים לקבל כעת תמורה גבוהה עבור זכויותיה בו, ולכן סביר שהמכירה תתבצע רק לאחר התבהרות נושא יצוא הגז ממאגרי תמר ולווייתן למצרים. כך קבוצת דלק מאבדת קלף חשוב למימון עכשווי של תוכניות ההתרחבות הבינלאומיות שלה. הקלף השני הוא השלמת מכירת השליטה בהפניקס, שהתזמון של השלמתה תלוי ברגולטור, ולכן אין ודאות שהעסקה תושלם לפני השלמת עסקת שברון הצפויה ברבעון הרביעי השנה. חולשת הנזילות נובעת בעיקר ממדיניות הדיבידנדים הנדיבה של קבוצת דלק, שחילקה יותר מ־3.8 מיליארד שקל ב־7 השנים האחרונות – 2.4 מיליארד שקל מתוכם הלכו לכיסו של תשובה. ביצוע הנפקת זכויות בקבוצה מיד לאחר פרסום עסקת שברון היה יכול לצמצם מהותית את עלויות המימון שינבעו בעתיד לחברה מעסקה זו, ולהיטיב הן עם בעלי המניות והן עם מחזיקי האג"ח שלה. כעת, עם גיוס החוב וניצול קווי האשראי, הנפקת זכויות בהשתתפות בעל השליטה תוכל לעזור לעלויות מימון העסקה רק בשוליים.

מאגר תמר צילום: אלבטרוס

מאגר תמר צילום: אלבטרוס

הקריסה בשווי של מאגר תמר

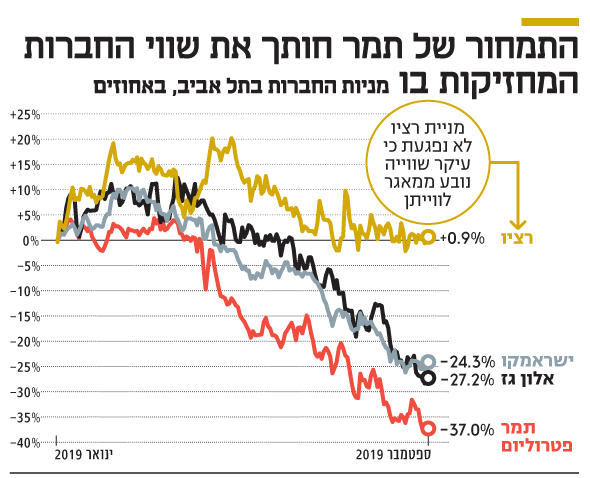

שוויין של ארבע חברות נגזר כמעט במלואו ממאגר תמר – ישראמקו, תמר פטרוליום, אלון גז ודלק תמלוגים. מתחילת השנה מניית ישראמקו איבדה 25% משווייה ותמר פטרוליום הממונפת מאוד איבדה 37% מערכה. באותה תקופה מניית רציו, ששווייה נגזר ברובו מלווייתן, שמרה על יציבות. המשמעות היא שהשוק חתך בחודשים האחרונים את השווי שהוא מקנה לתמר ומנגד שמר על יציבות לשווי של לווייתן. ניתן לגזור את שוויו של תמר באמצעות שווי המניות של החברות שמחזיקות בו. לשם כך יש לחשב את שווי הפעילות של כל החברה: שווי השוק ועודף ההתחייבויות הפיננסיות פחות נכס מס שניתן לניצול בשנים הקרובות. את שווי הפעילות מחלקים בשיעור האחזקה של החברה בתמר בנטרול תמלוגי־על שהיא תשלם לבעלי שליטה ולצדדים שלישיים. מכיוון שתמלוגי־העל נגזרים מההכנסה על פי הבאר ולא מהרווח, הפגיעה שלהם ברווח הנקי גבוהה משיעור תמלוגי־העל, ולכן יש להפחית במשוואה 120% משיעור תמלוגי־העל. מניית ישראמקו, שרמת המינוף שלה נמוכה (35%) והסחירות שלה גבוהה, יכולה לשמש עוגן לתמחור שהשוק מקנה לתמר. לפי מניית ישראמקו שוויו של תמר הוא 5.65 מיליארד דולר. שוויו של המאגר הנגזר לפי מניית אלון גז, שהסחירות בה נמוכה, עומד על 5.41 מיליארד דולר.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

תמר פטרוליום נוצרה כאשר דלק קידוחים מכרה לה 9.25% מהזכויות במאגרי תמר ודלית ביולי 2017 תמורת 3 מיליארד שקל במזומן. תמר פטרוליום מימנה את הרכישה באמצעות הנפקת מניות. במרץ 2018 רכשה דלק פטרוליום 7.5% ממאגרי תמר ודלית מיי נובל אנרג'י, באמצעות הנפקת הון של 200 מיליון דולר אג"ח (ב') ב־560 מיליון דולר. תמהיל החוב מול המניות בתמר פטרוליום עלול ליצור בעיה בעתיד, מכיוון שרכיב החוב יוצר לה מינוף גבוה. למעשה, אם שווי מאגר תמר ירד מתחת ל־5.3 מיליארד דולר, השווי הנכסי של תמר פטרוליום יתאפס. כתוצאה מכך התשואה לפדיון של אג"ח תמר פטרוליום הדולריות נעה בין 7.1% בסדרה א' ל־7.2% בסדרה ב'. כרגע, זו תשואה סבירה יחסית לסיכון. לוח הסילוקין של האג"ח כולל תשלום של חלק קטן מהקרן בכל שנה ותשלום של כמחצית מהקרן ב־2028, עד אז לא צפויה להיות לחברה בעיה בשירות החוב.

עם זאת, אם היא תמשיך לחלק דיבינים חרף המינוף הגבוה שלה, עשויה תמר פטרוליום להתקשות במחזור החוב ב־2028. המינוף הגבוה מקשה על תמחור מניית תמר פטרוליום. כך, אם שווי מאגר תמר הוא 6 מיליארד דולר, הערך הנגזר לתמר פטרוליום יעמוד על 110 מיליון דולר. אם השווי של תמר יעלה ל־7 מיליאר דולר, השווי של תמר פטרוליום יקפוץ ל־266 מיליון דולר. גם לדלק תמלוגים מינוף גבוה, אך הוא נמוך מזה של תמר פטרוליום. המחיר הנוכחי של מניית דלק תמלוגים גוזר למאגר תמר שווי של 6.9 מיליארד דולר. כלומר, באופן יחסי, מניה זו יקרה יותר ממניות ישראמקו ואלון גז. תוצאה זו עקבית עם הירידה המתונה יחסית של מניית דלק תמלוגים מתחילת השנה (3%) למרות שהמינוף שלה גבוה מזה של ישראמקו. כדי להשלים את התמונה, לפי אותה דרך חישוב, בהתבסס על ערך השוק של מניית רציו, השווי הנגזר למאגר לווייתן הוא 10.1 מיליארד דולר.

מאגר תמר, כולל מאגר תמר דרום מערב, מכיל 310 BCM (מיליארד מטר מעוקב) גז, ואילו מאגר לווייתן מכיל 609 BCM גז. תמר מפיק כעת 10.4 BCM גז בשנה, כאשר מחיר הגז הממוצע הוא 5.4 דולר ל־mmbtu (מיליון מטר מעוקב). מחיר הגז הממוצע מורכב ממחיר של יותר מ־6 דולר ל־mmbtu שנמכר לחברת החשמל; 4.8 דולר ל־mmbtu ליצרני החשמל הפרטיים; ומחיר שנע בין שני מחירים אלו שנמכר לבז"ן. כך, אף שחברת החשמל רוכשת 45% מהמכירות הכמותיות של הגז מתמר – 4.7 BCM – היא אחראית ל־50% מההכנסות של השותפות במאגר. עם חיבור לווייתן לתשתית בישראל היצע הגז צפוי לעלות ב־11 BCM בשנה.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

למאגר לווייתן חוזים חתומים למכירת 3 BCM גז לירדן ו־2 BCM גז בשנה ללקוחות נוספים בישראל. לאחרונה השותפות במאגר לווייתן חתמו על הסכם קצר טווח למכירת 2 BCM גז בשנה לחברת החשמל, על חשבון המכירות של תמר. לכן, בתחילת 2020, אם לא יהיה יצוא גז למצרים, היצע הגז בישראל יעמוד על 21.5 BCM גז ומנגד החוזים החתומים למכירה יעמדו על 15.5 BCM גז. היצע משמעותי של גז למצרים יכול לסגור את הפער שבין ההיצע לביקוש. ב־2021 צפוי גם מאגר כריש שבבעלות אנרג'יאן להיות מחובר לישראל ולספק 4 BCM גז נוספים. מנגד, הביקוש בישראל צפוי לצמוח בהיקף דומה בעיקר בזכות ביקושים מתחנות כוח נוספות ובזכות הפסקה צפויה של ייצור חשמל מפחם בתחנת הכוח בחדרה. לכן, אם נרצה לבחון תרחיש פסימי לתמחור של מאגר תמר ושל שלב 1 של פיתוח מאגר לווייתן עלינו להניח מכירות של 8-7.5 BCM גז בשנה מכל אחד מהמאגרים. מנגד, תרחיש אופטימי יכלול גם יצוא למצרים ואז היקף המכירות יתקרב להיצע האפשרי מכל תשתית הפקה.

שלוש המכות שמחכות למחזיקות בתמר

השותפות במאגר תמר צפויות לשלוש מכות בשנים הקרובות. המכה הראשונה בדמות אובדן צפוי של כשליש מהיקף המכירה לחברת החשמל לטובת מאגר לווייתן, אובדן משמעותי במיוחד של לקוח שמשלם את מחיר הגז הגבוה ביותר מבין הלקוחות הגדולים. המכה השנייה תבוא באמצע 2021, אז תוכל חברת החשמל להתמקח ולהפחית בעד 25% את מחיר הגז שהיא רוכשת. הפחתה זו, אם תתבצע במלואה, עשויה להוריד את מחיר הגז ל־4.8 דולר ל mmbtu – בדומה למחיר שחברת החשמל תשלם למאגר לווייתן על הגז. המכה השלישית תגיע בדמות היטל ששינסקי שתמר צפוי להתחיל לשלם ב־2021 ויגיע לרמתו המקסימלית (46.8%) ב־2024. לכן תזרים המזומנים ממאגר תמר צפוי לרדת בצורה חדה בשנים הקרובות. כבר במחצית הראשונה של 2019 חלה ירידה ברווחיות של מאגר תמר יחסית לשנה הקודמת, אך מרביתה נבעה מהוצאות חד־פעמיות באופיין – השקעות בתשתית לצמצום זיהום והפסד בפסק בוררות על מחיר גז שנמכר בעבר. הקיץ החם צפוי לסדר לשותפות במאגר תמר רבעון שלישי רווחי מאוד השנה, ערב תחילת התחרות.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

ישנם כמה תרחישים שעשויים להשפיע על שוויו של מאגר תמר שאותו נחשב באמצעות תזרים המזומנים המהוון – עם מקדם היוון של 8%. בהנחה פסימית שלא יתקיים יצוא גז למצרים, אזי ביוני־דצמבר 2019 יימכרו 5 BCM גז במחיר של 5.4 דולר ל־mmbtu, שהחל מ־2020 יהיו מכירות של 7.5 BCM בשנה, והמחיר הממוצע יפחת ל־4.8 דולר ל־mmbtu החל מיולי 2021. תחת הנחות אלו שווי מאגר תמר הוא 5.57 מיליארד דולר, נמוך רק במעט מהשווי הנגזר לו לפי שווי השוק של ישראמקו. לכן, מחיר מניית ישראמקו מתמחר כעת תרחיש פסימי לגבי השווי של תמר, ויהיה לו אפסייד מהותי אם יהיה יצוא בהיקף גדול למצרים. אף שמדובר בתרחיש שלילי, הוא בהחלט לא תרחיש קיצון. בתרחיש קיצון התחרות יכולה להפחית יותר את מחיר הגז שיימכר ובכך להפחית את השווי של המאגר. בנוסף, השותפות במאגר תמר חשופות לתביעה ייצוגית גדולה לגבי המחיר שמשלמת חברת החשמל על הגז. השותפות לא ביצעו הפרשות בגין תביעה זו כי הן מעריכות שהסיכוי להפסד בה נמוך מ־50%, אך במקרה של פסיקה לרעתן עלול להיווצר לשותפות במאגר נזק מהותי של עד מאות מיליוני דולרים. הפיתוח הנוכחי של לווייתן מאפשר הזרמה של 11 BCM גז בשנה, קצב של 1.8% בלבד מנפח המאגר. מאגר זוהר שהתגלה במצרים ב־2015 ומכיל כמות דומה של גז מפיק כבר כעת 27 BCM בשנה. לכן, השווי של לווייתן תלוי מאוד בפיתוח שלב 2 שלו שיגדיל את ההיצע. אך פיתוח זה תלוי בביקושים האזוריים, ולכן קשה להעריך את קצב הפיתוח של המאגר ואת השווי של פיתוח פוטנציאלי זה.

הפרלמנט הירדני חושף את המספרים

כתב הסיכומים לתביעה הייצוגית שהגישה דלק קידוחים לבית המשפט מכיל הערכה של בועז מוסל, מומחה מטעם מאגר תמר, שלפיה מחיר הגז יהיה 7.07 דולר ל־mmbtu במשך חיי החוזה. מנגד, תוכן ההסכם הודלף על ידי הפרלמנט הירדני, ולפיו כל עוד מחיר הנפט מסוג ברנט יהיה 70-50 דולר לחבית ישלמו הירדנים 6 דולר ל־mmbtu, מחיר שכולל עלות הובלה של 30 סנט ל־mmbtu. טווח המחירים ינוע בין מחיר רצפה של 5.65 דולר לבין מחיר של 11 דולר ל־mmbtu. אך המחיר הגבוה ישולם רק אם מחיר הנפט – שנסחר היום ב־61 דולר לחבית – ירקיע ל־320 דולר לחבית, ולכן טווח המחירים החריג מהווה אופציה לשווי גבוה יותר של לווייתן אם מחיר הנפט יזנק. מוסל מגשר על הפער הגדול שבין מחיר הגז העתידי לבין המחיר הנוכחי של הנפט באמצעות ההנחה שתחול עלייה הדרגתית ומשמעותית במחירי הנפט. עם זאת, החוזים העתידיים על הנפט בבורסת ICE כלל לא תומכים בהנחה זו.

ללווייתן חוזה לשנתיים למכירת גז לחברת חשמל לתקופה במחיר של 4.8 דולר ל־mmbtu וחוזים נוספים במחירים דומים עם יצרני חשמל פרטיים. לכן המחיר שצפוי להתקבל מחברת החשמל הירדנית, בניכוי עלויות ההובלה, צפוי לדחוף כלפי מעלה את המחיר הממוצע של הגז מהמאגר. בתרחיש שבו יהיה יצוא גז מהותי למצרים המחיר יהיה תלוי מאוד במחיר שישלמו המצרים – שלא פורסם. בדומה למאגר תמר, ביצענו תזרים מזומנים מהוון לשלב 1 בפיתוח מאגר לווייתן, תחת הנחה שקצב ההפקה יהיה 7.5 BCM בשנה; שמחיר הגז יהיה 5 דולר ל-mmbtu; שההפקה המסחרית תתחיל בתחילת 2020; ושכמות הגז המיועדת לשלב 1 היא 300 BCM (כמחצית מהיקף המאגר). תחת הנחות אלו קבלנו שווי של 6.81 מיליארד דולר לשלב 1 של המאגר. שווי שיגדל מהותית, כאמור, אם יהיה יצוא למצרים. בנוסף, פיתוח שלב 2 כאשר יתבצע, יתרום שווי מהותי נוסף ללווייתן.

מניית רציו מתמחרת שווי של 10.1 מיליארד דולר לכל המאגר. התממשות תרחיש חיובי של יצוא גז למצרים ושל תוכניות פיתוח לשלב 2, יובילו לעלייה במחיר המניה בעוד שהתממשות תרחיש שלילי יוביל לירידה בשווי המאגר ובמחיר המניה. לכן, בעוד שבמניית רציו יש סיכון רב, הסיכון באג"ח של החברה נמוך יחסית, זאת מכיוון שרמת המינוף של רציו, גם אחרי השלמת הפיתוח של לווייתן, צפויה להישאר נמוכה מ־50%, ולהיא תוכל לגייס בקלות יחסית חוב חדש שיחליף את האג"ח הקיימות. אג"ח ב' השקלית של רציו נסחרת בתשואה לפדיון של 6.4% ואג"ח ג' הדולרית נסחרת בתשואה של 7.7%, והסיכון בשתי סדרות אג"ח אלו נמוך מאשר הסיכון באג"ח של תמר פטרוליום. השוו של דלק קידוחים נובע בעיקר מהאחזקה שלה בלווייתן (45.34%); אך יש לה גם שווי מהותי מהאחזקה הישירה בתמר (22%); מהזכות לתמלוגים ממאגרי כריש ותנין; ובאחזקה במאגר אפרודיטה (30%). מניית דלק קידוחים שמרה על יציבות מתחילת השנה, והיא צפויה להיות העוגן הפיננסי שמאפשר לקבוצת דלק לבצע את ההתרחבות הגדולה בתחום הנפט והגז הבינלאומיים.

סימני השאלה שמעל יצוא הגז למצרים

השווי של מאגרי תמר ולווייתן תלויים מאוד בהתממשות הסכם היצוא למצרים. קבוצת דלק דווחה על דחיית המועד לסגירת הסכם רכישת זכויות בחברת EMG לסוף החודש. צינור הגז שבבעלות ENG צפוי להיות הדרך העיקרית להזרמת גז למצרים, כאשר יתר הגז יוכל להיות מוזרם דרך ירדן (בעלות גבוהה יותר). מבחינה טכנית, אין ספק שהיצוא יתאפשר. גם הרגולציה צפויה לאשר את היצוא. השאלה העיקרית שנותרה פתוחה היא אם המצרים יזרימו ביקושים מהותיים לגז מישראל. ירידת מחירי הגז באירופה פוגעת בכדאיות היצוא של גז ממצרים לאירופה.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

מחירי הגז בחוזים העתידיים לקיץ הבא בבריטניה הם 5.0 דולר ל־mmbtu והמחירים לחודשי החורף של דצמבר 2020 וינואר 2021 הם 6.2 דולר ל־mmbtu. בסביבת מחירים זו אין למצרים כדאיות כלכלית לרכוש גז ישראלי במחיר של 5 דולר ל־mmbtu לצורך הנזלה ויצוא לאירופה, זאת בגלל העלות הגבוהה של התהליך. היצע הגז ב־2019 במצרים צפוי להיות גבוה מהביקוש לגז, למעט אולי בחודשי הקיץ, דבר שמגביר את סימן השאלה לגבי כמות הגז שהמצרים יהיו מעוניינים לייבא מישראל בשנים הקרובות.

סימן שאלה זה מגיע בתזמון רע לקבוצת דלק מכיוון שאם מניית דלק קידוחים היתה מזנקת על רקע היצוא הצפוי למצרים שווי האחזקות של קבוצת דלק היה מזנק, המינוף של החברה היה פוחת, וגיוס החוב לצורך מימון עסקת שברון היה פשוט בה-רבה. בנוסף, זינוק זה היה מאפשר מימוש מוקדם של האחזקה במאגר תמר בשווי גבוה, שהיה תורם לנזילות של קבוצת דלק. אך אי־הודאות במזרח התיכון מייקרת עבור קבוצת דלק את עלות השאיפות להתרחבות הבינלאומית שלה.

הכותב הוא כלכלן בחברת הייטק