ניתוח כלכליסט

המפץ הגדול של העסקים הקטנים: "35% מהאשראי ינדדו מהבנקים"

ההבנקים מחלקים להם יותר הלוואות, חברות האשראי החוץ־בנקאי מחזרות אחריהם וחברות כרטיסי האשראי סימנו אותם כמנוע צמיחה. העסקים הזעירים, שהתקשו בעבר לקבל אשראי, הפכו ללהיט של השוק

אחרי שנים שבהן עסקים זעירים בישראל התקשו לקבל אשראי, בתקופה האחרונה חל שינוי וגופים פיננסיים רבים סימנו אותם כמנוע צמיחה מרכזי. למעשה, בעקבות החוק להגברת התחרות בבנקים, שכפה על שני הבנקים הגדולים – בנק הפועלים ובנק לאומי – להיפרד מחברות כרטיסי האשראי שבשליטתן, העסקים הזעירים צפויים לתפוס מקום מרכזי עוד יותר בקרב הגופים הפיננסיים והתחרות על מתן אשראי להם צפויה להחריף.

- הלווה המועדף על המדינה: עסק ותיק

- "דווקא כעת, כשמאוד קשה למצוא אמת, אותנטיות היא שם המשחק"

- ערן יעקב: "אנחנו נהיה מאוד אסרטיביים באכיפה שלנו על הפטור ממע"מ באילת"

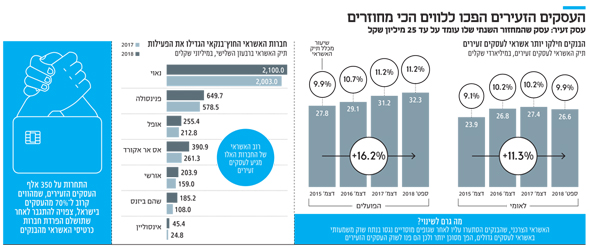

על מנת לבחון את ההתפתחויות בשוק האשראי לעסקים זעירים, שמחזור הפעילות השנתי שלהם עומד על 25 מיליון שקל לכל היותר, יש לפנות לדו"חות הבנקים שעדיין שולטים בשוק האשראי. אלא שעד 2015 הבנקים לא נדרשו לדווח על היקף האשראי שהם מעמידים לעסקים זעירים, ומאותה שנה רק הפועלים ולאומי הציגו את תיק האשראי הזה בנפרד. יתר הבנקים כללו את האשראי לעסקים זעירים באותה קטגוריה שבה הם כללו אשראי לעסקים קטנים, שמחזור הפעילות השנתי שלהם עומד על 50 מיליון שקל לכל היותר.

כשבוחנים את תיק האשראי של לאומי, מגלים שהיקף האשראי שהבנק העמיד לעסקים זעירים, נכון לספטמבר 2018, מסתכם ב־26.6 מיליארד שקל שהם כ־10% מתיק האשראי של הבנק. מדובר בעלייה של יותר מ־11% בהשוואה להיקף האשראי שהעמיד לאומי לעסקים זעירים ב־2015, שהסתכם ב־24 מיליארד שקל - סכום השקול ל־9.1% מתיק האשראי של הבנק. למעשה, 2018 לא היתה שנת השיא של הבנק במגזר האשראי לעסקים זעירים. בסוף 2017 תיק האשראי לפלח עסקים זה הסתכם ב־27.4 מיליארד שקל. הירידה מוסברת, בין היתר, בכך שהציבור הרחב נטל פחות אשראי צרכני מהבנקים, משום שאלו החליטו לצמצם את האשראי למגזר זה בשל עליית הסיכון בו. צמצום האשראי הצרכני משפיע באופן ישיר על העסקים במדינה, משום שהוא משמש על פי רוב לצריכה שוטפת. כשלציבור יש פחות אמצעים לצרוך, צמיחת בתי העסק הזעירים - בתי קפה שכונתיים, חנויות ועוד עסקים שמגלגלים פחות ממיליון שקל בשנה - מתמתנת, ואיתה מתמתן גם שוק האשראי שמלווה את הצמיחה הזו.

כשפונים לבחון את תיק האשראי של הפועלים, מגלים תמונה דומה. נכון לספטמבר 2018, היקף האשראי שהעמיד הבנק לעסקים זעירים הסתכם ב־32.2 מיליארד שקל, שמהווים כ־11.2% מתיק האשראי של הבנק. מדובר בעלייה של 16.2% ביחס לסוף 2015, אז הסתכם האשראי לעסקים זעירים ב־27.8 מיליארד שקל, שהיוו 9.9% בלבד מתיק האשראי של הבנק.

הרפורמה ששינתה את השוק

כדי להבין את הסיבות לשינוי ביחס של הבנקים לעסקים הזעירים, יש לחזור כמעט 15 שנה לאחור. ב־2005, בעקבות רפורמת בכר, קופות הגמל וקרנות ההשתלמות יצאו מידי הבנקים ועברו לידי גופים מוסדיים. בעקבות הרפורמה, הגופים המוסדיים הפכו למתחרים משמעותיים של הבנקים בשוק האשראי העסקי, עד כדי כך שערב המשבר הפיננסי העולמי הגופים המוסדיים הגיעו לנתח של 50% בפלח השוק הזה. בעקבות המשבר, שהוביל לקריסתן של כמה פירמידות עסקיות ישראליות גדולות, הבנקים החליטו לסגת משוק האשראי לעסקים גדולים, לנצל את הריבית הנמוכה שירדה לשפל במטרה להתמודד עם המשבר והלפחית את תמריץ החיסכון של הציבור, ולהסתער על תחום האשראי הצרכני. הבנקים החלו לחלק הלוואות לכל מטרה בקצב מסחרר, אך לפני שנה וחצי המגמה נבלמה משום שהסיכון עלה.

לכן הבנקים החליטו לפנות לפלח שוק האשראי לעסקים זעירים, שמונה כ־350 אלף בתי עסק שמהווים קרוב ל־70% מהעסקים בישראל, שבו הסיכון מבוזר יותר בהשוואה לאשראי לעסקים גדולים ומרווחי הריבית גבוהים יותר גם כן - 3.5%-4%. מדובר בריביות שחברות גדולות כמעט ולא משלמות משום שלהן יש כוח מיקוח. הנתונים אמנם אינם פומביים, אך לפי ההערכות, עד היום בנק לאומי ובנק הפועלים העמידו אשראי לכ־190 אלף עסקים זעירים.

מימין: מנכ"ל לאומי קארד רון פאינרו ומנכ"ל ישראכרט רון וקסלר. נערכים לפרידה הסופית מהבנקים צילומים: עמית שעל, גלעד קוולרציק

מימין: מנכ"ל לאומי קארד רון פאינרו ומנכ"ל ישראכרט רון וקסלר. נערכים לפרידה הסופית מהבנקים צילומים: עמית שעל, גלעד קוולרציק

השחקניות שבאו מבחוץ

אלא שהבנקים אינם לבד בזירת האשראי לעסקים זעירים. מי שמבקשים לנגוס נתח בשוק הזה גם כן אלו חברות האשראי החוץ־בנקאי, שסימנו את השוק הזה כיעד משום שלאורך השנים הבנקים הזניחו אותו. למעשה, עיקר האשראי של החברות האלו מגיע לעסקים זעירים.

כיום פועלות בישראל שלל חברות אשראי חוץ־בנקאי. שבע מהן אף נסחרות בבורסה. תיק האשראי של כל החברות האלו יחד מסתכם ב־3.3 מיליארד שקל, כ־5% מהאשראי שמעניקים הבנקים לעסקים הזעירים. אמנם מדובר בהיקפים זניחים ביחס לבנקים, אך שיעורי הצמיחה של כל החברות האלו גבוהים ונעים בין 4.8% אצל נאוי - החברה הגדולה ביותר בתחום - ועד ליותר מ80% אצל השחקנית הקטנה ביותר - אינסוליין.

חברות האשראי החוץ־בנקאי צומחות בשיעורים גבוהים, בעיקר משום שהן מוכנות לקחת על עצמן את הסיכון שכרוך בהעמדת אשראי לעסקים זעירים. לא מדובר בסיכון זניח. בישראל אחד מכל שני עסקים שנפתחים - נסגר. בניגוד לבנקים, שממניעים של שמרנות לא מוכנים להגיע למצב של כשל פירעון בהיקף של 3% בתיק האשראי, חברות האשראי החוץ־בנקאי מוכנות לכך, והן מפצות את עצמן באמצעות גביית ריביות גבוהות יותר מאלו שהבנקים גובים.

השחקניות שמגיעות מבפנים

שתי שחקניות משמעותיות שעתידות גם הן להסתער על שוק האשראי לעסקים זעירים הן חברות כרטיסי האשראי לאומי קארד וישראכרט. החוק להגברת התחרות בבנקים, שנחקק בינואר 2017, קבע שעד ינואר 2020 על לאומי למכור את השליטה בלאומי קארד ועל הפועלים למכור את השליטה בישראכרט. נכון להיום, לאומי כבר מכר את השליטה בחברת כרטיסי האשראי שלו לקרן ורבורג פינקוס האמריקאית (אך העברת השליטה טרם הושלמה), ואילו הפועלים עדיין מחזיק בשליטה בישראכרט משום שלא נמצא קונה.

שתי החברות סימנו את האשראי לעסקים זעירים כמנוע צמיחה ליום שאחרי הפרידה מהבנקים, שעד היום הגבילו את פעילותן בתחום כדי לא ליצור קניבליזציה בתוך הבית. ההיגיון שמאחורי היעד הזה פשוט: כבר היום יש ללאומי קארד ולישראכרט ממשק הדוק עם העסקים הזעירים בישראל בכובען כסולקות. הן מתכננות לנצל את התקשורת הקיימת עם העסקים הזעירים כדי להציע להם גם אשראי.

מאחורי ההחלטה ניצב גם היגיון עסקי. לחברות כרטיסי האשראי המופרדות לא יהיה הון עצמי דומה להון של בעלי השליטה הקודמים - הבנקים - ולכן ההחלטה לפנות לפלח שוק שבו גובה ההלוואה הממוצע הוא 2 מיליון שקל היא בגדר סיכון מחושב. בנוסף, בדומה לחברות האשראי החוץ־בנקאי, חברות כרטיסי האשראי מוכנות ליטול על עצמן את הסיכון שבהעמדת אשראי לעסקים זעירים בתמורה לריביות גבוהות יותר.

לפי ההערכות של בכיר במערכת הבנקאית - שמכיר את התוכניות של לאומי קארד וישראכרט, ומודע לתוכניות של חברות הביטוח להיכנס לשוק האשראי לעסקים זעירים - פלח השוק צפוי לעבור מהפך בתוך 10 שנים: "רפורמת שטרום להגברת התחרות במערכת הבנקאית יכולה לחולל בתחום האשראי לעסקים קטנים את המפץ שחוללה רפורמת בכר בשוק האשראי לעסקים גדולים, עד כדי כך שכ־35% מהאשראי לעסקים קטנים ינדדו מהבנקים לגופים הפיננסיים האחרים שפועלים בתחום". בין שההערכות מדויקות ובין שלא, אין ספק שכניסת חברות כרטיסי האשראי לשוק האשראי לעסקים זעירים, לצד חברות האשראי החוץ־בנקאי וחברות הביטוח, יכולה לשנות את מפת השוק, לטובת העסקים.