הכלכלנים כותבים

קרן המטבע יוצאת בקריאת השכמה לכלכלות המפותחות

משבר חוב גלובלי אמנם לא אורב מעבר לפינה, אבל המשברים הפוקדים את ארגנטינה וטורקיה צריכים להוציא מהאדישות דווקא את הקברניטים במדינות המפותחות. ההנחה כי לעומת 2008 "המצב שונה הפעם" היא מחשבה מסוכנת

האם משברי החוב ושחיקת המטבעות בארגנטינה ובטורקיה הם אירועים נקודתיים? או שמא מדובר באיתות לבעיות עמוקות יותר בשוקי החוב המנופחים של העולם שצפים אל פני השטח כעת בעוד הפד ממשיך לנרמל את שיעורי הריבית?

- שד החובות של איטליה חזר לבקבוק אך מאיים על האג"ח בשווקים המפותחים

- המשקיעים יכולים להירגע? סוף למשבר הפוליטי באיטליה

- אין עבודה, אין מונדיאל, אין ממשלה: האם איטליה תצא מהיורו?

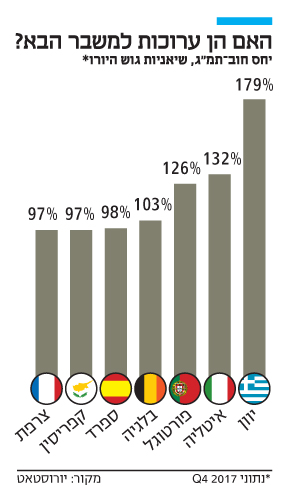

העלאת שיעורי הריבית עשויה לשמש מבחן ליציבות גם בכלכלות מתפתחות, באופן מיוחד באיטליה, שם ציבור הבוחרים, במיוחד בדרום מוכה האבטלה, הצביע בעד ממשלה פופוליסטית. עם כלכלה גדולה פי עשרה מאשר היוונית, חדלות פירעון באיטליה תחסל את גוש היורו. ואכן, ממשלת הקואליציה הפופוליסטית שנטלה כעת את המושכות אותתה כי היא מעוניינת במחיקת חלק מחובותיה לגוש היורו. (הכוונה לאלה שאינם נכללים בחוב הציבורי הרשמי שלה שעומד על יותר מ־130% מהתמ"ג).

תמונה כללית טובה

החדשות הטובות הן שמשבר חוב גלובלי אינו תרחיש שעומד בינתיים על הפרק. גם בהינתן ההיחלשות בביצועים האירופיים באחרונה, התמונה הכללית עדיין איתנה, ורוב האזורים בעולם נהנים מצמיחה חזקה.

ראש ממשלת איטליה הנכנס ג'וזפה קונטה. חדלות פירעון איטלקית תחסל את גוש היורו צילומים: אי.אף.פי

ראש ממשלת איטליה הנכנס ג'וזפה קונטה. חדלות פירעון איטלקית תחסל את גוש היורו צילומים: אי.אף.פי

קרן המטבע הבינלאומית מחזיקה במשאבים מספיקים כדי להתמודד עם גל ראשון של משברים, גם אם אלה יכללו את ברזיל, למשל. הדאגה המרכזית איננה האם קרן המטבע תזרים סיוע, אלא האם היא תחזור על הטעות שעשתה עם יוון ותגבש עבור הנושים והלווים עסקה לא מציאותית.

הסיבה המרכזית לאופטימיות, אם להתעלם מרעשי הרקע הפוליטיים, היא הרמות הנמוכות עדיין של שיעורי הריבית הגלובליים ארוכי הטווח.

למרות הדרמה סביב העלאות הריבית הצפויות של הפד, התשואה על אג"ח ממשלתיות צמודות מדד ל־30 שנה היא כ־1%, נמוך בהרבה מהתשואה הריאלית ארוכת הטווח על מניות, שקרובה יותר ל־3%.

כל עוד הריבית תישאר ברמות הללו, קשה לדמיין תרחיש של גלי חדלות פירעון על אג"ח בעת הקרובה.

יצוין כי קרן המטבע הבינלאומית, כלב השמירה של החובות והמשברים הפיננסיים בעולם, הגבירה את עוצמת התראותיה. אחרי שחזרה ואמרה לאורך השנים כי מדינות מפותחות אינן צריכות לחשוש מרמות חוב ציבוריות גבוהות, שנעות כעת סביב יותר מ־100% בממוצע, הקרן התחילה להזהיר כי מדינות רבות עשויות למצוא את עצמן במלכודת פיסקאלית, אם ייאלצו להתמודד בקרוב עם מיתון חדש.

האתגרים נובעים לא רק מהחובות שנמצאים בספרים, אלא גם מחבויות נסתרות, בעיקר בשל מימון חסר של קרנות פנסיה ותוכניות ביטוח בריאות. אלה חובות שבמקרים רבים גדולים יותר מהנתונים הרשמיים.

תוצאות מדאיגות של מחקרים שנעשו באחרונה תומכות בהשקפת קרן המטבע. מדינות עם רמות חוב גבוהות באופן היסטורי (בממוצע) צומחות בשיעורים נמוכים בהרבה בעת משברים, והקשר ארוך הטווח בין חוב ציבורי גבוה לצמיחה הוא באופן מובהק שלילי. אין בכך כמובן כדי לנבא את ההשלכות הכלכליות של הפחתה פעילה של נטל החוב הממשלתי, הידועה כ"צנע". מיתונים עמוקים הם הזמן שבו יש להשתמש במאגרי החירום של מדינה, ולא לייצר אותם.

ועדיין, משמאל ומימין, ישנם מי שסבורים כעת כי עבור הכלכלות המפותחות "המצב שונה הפעם". ללא סכנות ריאליסטיות באופק (להשקפתם), כלומר מלחמה גדולה או משבר פיננסי, אין צורך להנהיג מגבלות חמורות מדי על חובות ציבוריים או התחייבויות פנסיוניות. זו מחשבה מסוכנת גם עבור ארצות הברית, למרות הטווח הפיסקאלי הרחב יותר שהיא נהנית ממנו כמנפיקה של מטבע עתודה גלובלי.

גלים חמורים מאוד עלולים להכות בכל כלכלה, והמקור שלהם לא חייב להיות צפוי. למשל, סיכונים הנובעים ממתקפות סייבר, מגיפות וכמובן משברים פיננסיים הם ככל הנראה גבוהים הרבה יותר מכפי שהציבור מוכן להודות. וכמובן לא קשה לדמיין האטה זמנית בסין שתזעזע את שוקי העולם. ובמקרה של התממשות תרחיש דמיוני, נוכל רק להניח כי אפשרויות ההתגוננות המועדפות יעמדו לרשות ממשלות עם גישה חופשית לשוקי אשראי גלובליים.

אין חובות בטוחים

גם אם ההימור האופטימי ביותר יהיה שמשבר אג"ח גורף במדינות המתפתחות יישאר בגבולותיהן, על הזעזועים הללו לשמש קריאת השכמה גם עבור הכלכלות המפותחות. אחרי הכל, אף מדינה, גם העשירה שבהן, לא צריכה להניח שרמות הריבית הנמוכות יישארו כך לעד.

כלכלנים שמבטיחים לנו שחובות של כלכלה מפותחת הם "בטוחים" לחלוטין מפחידים לא פחות מאלה שתמכו בתחילת שנות ה־2000 ב־Great Moderation (האמונה כי למדו להשתלט על מחזור העסקים והאינפלציה).

במקרים רבים, מדובר באותם אנשים. אבל, כפי שנוכחנו לפני עשור, ובאופן בלתי נמנע ניווכח גם שוב, אנחנו לא נמצאים ב"קיצה של ההיסטוריה" בכל הנוגע לחובות גלובליים ומשברים פיננסיים.

הכותב הוא הכלכלן הראשי לשעבר של קרן המטבע הבינלאומית, פרופסור לכלכלה ומדיניות ציבורית באוניברסיטת הרווארד. פרוג'קט סינדיקט 2018, מיוחד לכלכליסט