האמריקאי שמגיע לסיבוב שני בתל אביב

אחרי שגייס מיליארד שקל עם קרן ריט, ריצ'רד רסלר מביא לישראל גם את חברת האשראי החוץ־בנקאי שבבעלותו, שתגייס 100 מיליון דולר. OFS מתכננת לבצע גם רישום כפול

חברת אשראי חוץ־בנקאי נוספת בדרך לרישום כפול בבורסת תל אביב. אחרי שהנפיק בישראל את קרן הריט שלו CMCT וגייס קרוב למיליארד שקל באמצעות מניות בכורה בישראל, ריצ'רד רסלר, השותף האמריקאי של שאול קובה ואבי שמש, מביא לישראל חברה נוספת. החברה החלה אתמול רואד שואו לקראת גיוס של 100 מיליון דולר ורישום כפול בישראל באמצעות חברות החיתום לאומי פרטנרס ופועלים אי.בי.אי, ביחד עם יועץ ההנפקות אורי איזנברג. מנכ"ל החברה, בילאל ראשיד, אמריקאי ממוצא פקיסטני, מוביל את הרואד שואו מול הגופים המוסדיים.

- קרן הריט האמריקאית CMCT נכנסה לת"א: ביקושים של 850 מיליון שקל למניות בכורה

- הגיוס של מדלי פותח את הדלת לחברות האשראי החוץ-בנקאי

- אשראי חוץ־בנקאי בסכנת הידרדרות מגיע לתל אביב

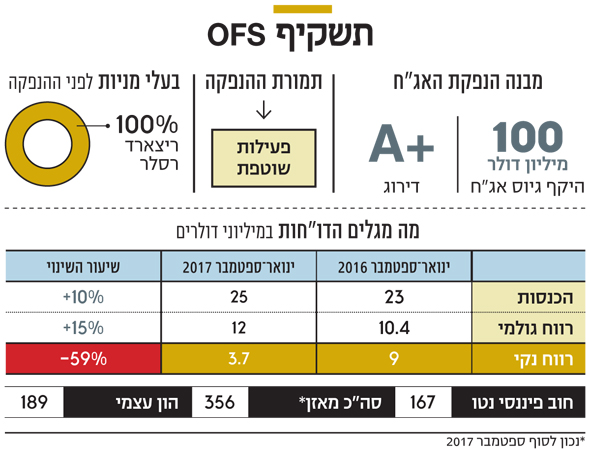

OFS, שנסחרת בבורסת נאסד"ק לפי שווי של 152 מיליון דולר, הגישה אתמול תשקיף גלוי לרשות ני"ע בישראל. גיוס האג"ח שהחברה מתכננת לבצע זכה לדירוג אשראי גבוה של A פלוס מחברת הדירוג מעלות. OFS תהיה חברת האשראי החוץ־בנקאי השלישית שמגיעה לישראל מארה"ב, כחלק מגל הנפקות חדש שעומד בפתח. לפניה עשו זאת החברות פננטפארק וחברת מדלי.

חברות האשראי החוץ־בנקאי מוכרות על ידי הרשויות האמריקאיות כחברות פיתוח עסקי (BDC) – חברות המעניקות הלוואות ופתרונות אשראי ומימון לעסקים בינוניים, שהבנקים הגדולים לא מוכנים לתת להם אשראי. הן מעניקות הלוואות של 3–20 מיליון דולר לחברות עם EBITDA של 3–30 מיליון דולר, ועם שווי של עד חצי מיליארד דולר. ל־OFS משרדים בלוס אנג'לס, ניו יורק ושיקגו. מנייתה רשמה בשנה האחרונה ירידה של 10%.

תיק השקעות של 297 מיליון דולר

מהתשקיף עולה כי ל־OFS יש תיק השקעות בהיקף של 297 מיליון דולר עם 40 השקעות שונות, והיקף השקעה ממוצע של 7.4 מיליון דולר. החברה המנהלת OFSAM מחזיקה ב־22% ממניות OFS, והיתרה נמצאת בידי הציבור. נתוני OFS מראים שמדובר בחברה בעלת אשראי איכותי, נתוני OFS מראים שמדובר בחברה בעלת אשראי איכותי, כשבסך הכל רק ארבע הלוואות הפסיקו לשלם ריבית מתוך מצבת של יותר מ־100 הלוואות. ההלוואות האלה אינן משלמות ריבית, אבל הקרן צפויה לחזור במלואה. ההפסד המצטבר על פני שבע שנים הוא 2.4 מיליון דולר בלבד - 0.04% בשנה, שהוא נתון נמוך במיוחד.

עוד עולה מהתשקיף שהחברה סיימה את תשעת החודשים הראשונים של 2017 עם עלייה בהכנסות וברווחים. הכנסות החברה בתקופה הזו הסתכמו בכ־25.1 מיליון דולר - עלייה של 10% לעומת התקופה המקבילה. הרווח הנקי של החברה מפעילות ההלוואות הסתכם בכ־12 מיליון דולר - עלייה של 15% לעומת התקופה המקבילה. בשורה התחתונה החברה רשמה רווח נקי חשבונאי של 3.7 מיליון דולר - ירידה של 60% ביחס לתקופה המקבילה, אך הירידה הזו מיוחסת לשערוך הלוואות חשבונאי ולא להפסד תזרימי, כך שאינו צפוי להשפיע על מחזיקי האג"ח. ההפסד נרשם כתוצאה מפערי ריביות על הלוואות שמעניקה החברה מול הריביות בשוק.

מה שהחל כגל הנפקות של חברות נדל"ן אמריקאיות ב־2010–2017 ממשיך כעת כגל נוסף של חברות אשראי חוץ־בנקאי המחפשות את השקל הישראלי הזול. פננטפארק היתה הראשונה בגל זה, לאחר שגייסה באוקטובר 2017 כ־490 מיליון שקל. הגיוס שלה פתח את התיאבון לחברות אשראי חוץ־בנקאי אמריקאיות נוספות.

חברות האשראי החוץ־בנקאי מגייסות תוך חודש

להבדיל מחברות הנדל"ן האמריקאיות, שהבאתן לישראל כרוכה ביצירת מבנה משפטי חדש ובכתיבת תשקיף לפרטי פרטים, מהלך ההנפקה של חברות האשראי החוץ־בנקאי פשוט יחסית. מכיוון שמדובר בחברות שכבר נסחרות בנאסד"ק ורק מבצעות רישום כפול, העבודה הנדרשת פחותה לאין שיעור, ומאפשרת גמישות בהנפקה. החברה יכולה להחליט לצאת להנפקה, ובתוך חודש מרגע ההחלטה לבצע את הגיוס בישראל. אצל חברות הנדל"ן מרגע ההחלטה ועד הגיוס בפועל יכולה לעבור גם שנה.

ריצ’ארד רסלר הוא אחיו של טוני רסלר, הבעלים של Ares - מקרנות ההשקעה הגדולות בארה״ב. ריצ'ארד הוא גם הגיס של ליאון בלאק, מבעלי אפולו, אחת מקרנות ההשקעה הגדולות בעולם שבאחרונה נכנסה להשקעה בחברת איי.די.דו. האחים רסלר והגיס בלאק מנהלים ביחד כ־370 מיליארד דולר - בערך כמו כל השוק המוסדי בישראל.

ריצ'ארד רסלר צילום: אתר החברה CMCT

ריצ'ארד רסלר צילום: אתר החברה CMCT