לא רק עמלות: הבונוסים שמאחורי הטלפון מסוכן הביטוח

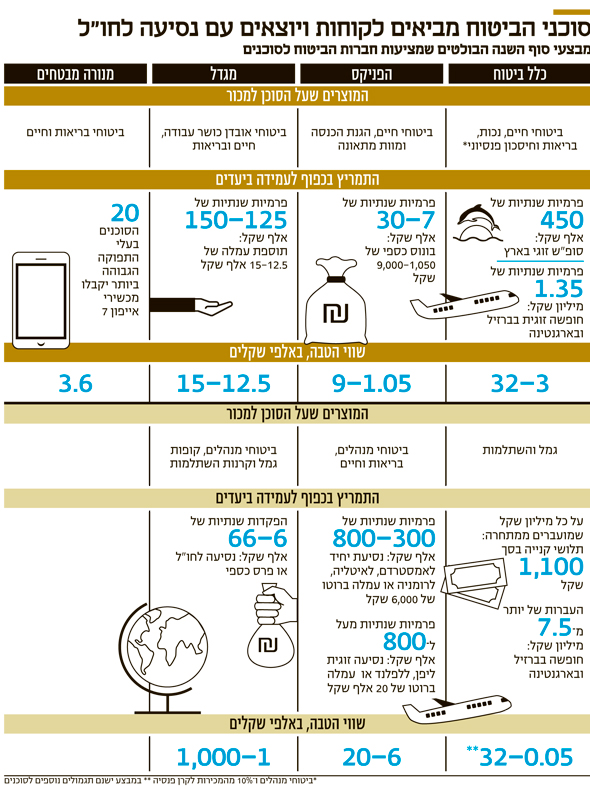

חברות הביטוח חושפות לראשונה את התגמולים שהציעו לסוכני הביטוח שלהן בשנה האחרונה. כך, בתמורה לעמידה ביעדי מכירות, הסוכנים ייהנו מטיול ליפן, מאייפון 7 או מבונוס של 20 אלף שקל. השחיקה בדמי הניהול של קרנות הפנסיה בשל רפורמת ברירת מחדל הביאה להתמקדות בשיווק ביטוחי המנהלים, שיקרים בהרבה

טיולים ליפן ולברזיל, מכשירי אייפון 7 ובונוסים של אלפי שקלים — אלו הם רק חלק מההטבות שמקבלים סוכני הביטוח בתמורה לעמידה ביעדי המכירות של חברות הביטוח.

דורית סלינגר, שעומדת בראש רשות שוק ההון החדשה (לשעבר אגף שוק ההון), אמנם מתכננת כבר שנים לשנות את מודל התמרוץ של סוכני הביטוח, אך היא מתקשה לקדם את יוזמותיה ובינתיים מנסה להגדיל את השקיפות. בשנה החולפת דרשה לראשונה סלינגר מחברות הביטוח לפרסם את המבצעים וההטבות שמקבלים סוכני הביטוח בתמורה לעמידה ביעדים.

- קרנות ברירת המחדל מחסלות את הבונוסים לסוכני הביטוח

- האיסור על תגמול סוכני ביטוח תקוע באוצר: הראל מטיסה אותם לניו זילנד

- בלחץ הבנקים האוצר ויתר על ביטול עמלת הגיוס בביטוח חיים למשכנתא

כעת ניתן למצוא באתרי החברות רשימות ארוכות של מבצעים שמתקיימים על בסיס חודשי ומפתים את הסוכנים לרוץ ולשווק את מוצרי החברה בתמורה לפרסים שיכולים להגיע לשווי של עשרות אלפי שקלים. זאת בנוסף לעמלות הרגילות שנגזרות מדמי הניהול השוטפים שמגיעים לסוכן. כך בהפניקס, סוכן שיגיע ליעד של פרמיות שנתיות בהיקף של יותר מ־800 אלף שקל (בביטוחי חיים, ביטוחי מנהלים או ביטוחי בריאות) יזכה בנסיעה זוגית ליפן או ללפלנד או עמלה ברוטו של 20 אלף שקל. ואילו סוכן בכלל ביטוח, שתפוקתו תעמוד על פרמיות שנתיות של 1.35 מיליון שקל, ייהנה מטיול זוגי בברזיל ובארגנטינה.

לצד התגמולים, פירוט המבצעים מספק הצצה גם לתחומים שאליהם מכוונות חברות הביטוח את מאמצי השיווק שלהן. מבדיקת "כלכליסט" עולה כי מאז אמצע 2015 חברות הביטוח הציעו פחות תמריצים על מכירת קרנות פנסיה חדשות ודווקא דחפו את הסוכנים למכור ללקוחות ביטוחי חיים, ביטוחי מנהלים, ביטוחי בריאות ומוצרים פיננסיים.

קרנות הפנסיה כבר לא אטרקטיביות לשיווק

חברות הביטוח מעניקות תמריצים לשיווק ביטוחי המנהלים בשל הירידה בדמי הניהול בענף הפנסיה. החל מ־2013 נאסר על חברות הביטוח לשווק ביטוחי מנהלים עם מקדם הגנה מובטח, ששומר על גובה קצבת הפנסיה במקרה של התארכות בלתי צפויה בתוחלת החיים. ביטול המקדם (למעט לחוסכים מגיל 60 ומעלה) הפך את ביטוחי המנהלים למוצר נחות בהשוואה לקרנות הפנסיה משום שהיתרון המשמעותי שהצדיק את דמי הניהול העודפים שלו הפך ללא רלבנטי. בנוסף, קבע משרד האוצר כי דמי הניהול של המוצר יופחתו לתקרה שלא תעלה על 1.05% מהצבירה ו־4% מההפקדות השוטפות (דמי הניהול הממוצעים ב־2012 עמדו על 1.2% מהצבירה ו־4.72% מהפקדות).

עם זאת, חברות הביטוח וסוכני הביטוח, שגזרו על ביטוחי המנהלים קופון שמן לאורך השנים, לא ויתרו על המוצר. זאת אף על פי שדמי הניהול שלו, גם לאחר הפחתתם, המשיכו להיות גבוהים בהשוואה לקרנות הפנסיה ויתרונותיו על פני הקרנות מצומצמים (אפשרות התאמה אישית של כיסויים ביטוחיים והיעדר מנגנון סבסוד הדדי הקיים בקרן הפנסיה, שעלול להפחית זכויות במקרה תחלואה או תמותה גבוהה בקרן). נכון ל־2015 (האוצר טרם פרסם נתוני 2016), דמי הניהול הממוצעים של ביטוחי המנהלים שהונפקו החל מ־2004 עמדו על 1.08% מהצבירה ו־3.57% מההפקדות. בביטוחי המנהלים המשווקים החל מ־2013 דמי ניהול נמוכים יותר ועומדים, לפי הערכות בענף, על 0.5% מהצבירה ו־3% מההפקדות.

מדובר בדמי ניהול שעד לא מזמן אפיינו גם את ענף הפנסיה, שבו התקרה עומדת על 0.5% מהצבירה ו־6% מההפקדות ורבים מהחוסכים משלמים דמי ניהול מקסימליים עד היום. אלא שהתחרות העזה בשוק הפנסיה, שלובתה ברפורמת פנסיית ברירת המחדל שיצאה לדרך החודש (הקרנות מציעות דמי ניהול שעומדים סביב 0.01% מהצבירה ו־1.31% מההפקדות), גרמה לדמי הניהול לצנוח לרמה שלא מאפשרת לחלוק אותם עם הסוכנים, ולכן חברות הביטוח מעדיפות לשווק את הקרנות בערוצים ישירים. כך, במקום לתמרץ את סוכני הביטוח לשווק את קרנות הפנסיה, חברות הביטוח דוחפות את ביטוחי המנהלים, אף על פי שהם יקרים משמעותית ועם ערך מוסף מוגבל שספק אם מצדיק את עלותם העודפת. בינתיים, הרגולטור, רשות שוק ההון, מכוון את הציבור לרכוש אך ורק קרנות פנסיה בשנים האחרונות. זאת משום שהוא רואה בהן מוצר עדיף על ביטוחי המנהלים.

| |||

בונוס של 15 אלף שקל בשיווק ביטוחי חיים

מאחורי העלייה בניסיונות סוכני הביטוח לשכנע את הציבור להגדיל את רכיב הביטוח מפני נכות או מוות, מסתתרים התמריצים שחברות הביטוח מעניקות למצטיינים. בהפניקס, בניהולו של אייל לפידות, סוכן שיעמוד ביעד של פרמיות שנתיות בין 7,000 שקל ל־30 אלף שקל בביטוחי חיים, ביטוחי הגנת הכנסה וביטוח ממוות בתאונה יקבל בונוס שינוע בין 1,050 שקל ל־9,000 שקל.

במגדל, בניהולו של עופר אליהו, סוכן שתפוקתו תעמוד על פרמיות שנתיות של 150–125 אלף שקל בביטוחי חיים, ביטוחי אבדון כושר עבודה וביטוחי בריאות, ייהנה מתוספת עמלה של עד 15 אלף שקל. ואילו במנורה מבטחים, בניהולו של מוטי רוזן, 20 הסוכנים בעלי התפוקה הגדולה ביותר יקבלו מכשירי אייפון 7.

חברות הביטוח מעוניינת בהגברת השיווק של מוצרי ביטוחי החיים משום שלהם רמת רווחיות גבוהה. היקף הפרמיות שגובות חלק מחברות הביטוח עבור ביטוחי חיים הן גבוהות באופן שמאפשר להן לשלם עד כ־40% מתוכן כעמלות לסוכנים. לאחרונה הגביל האוצר את גובה העמלות שניתן לשלם לסוכנים בביטוח חיים לשם לקיחת משכנתא ל־20% מהפרמיה במטרה להפחית את פרמיות הביטוח.

הרגולטור מנסה לקדם חקיקה כבר חמש שנים

הדרישה להציג את המבצעים של חברות הביטוח נועדה לייצר שקיפות ולחשוף בפני הציבור הרחב את המניעים הסמויים שעומדים מאחורי מאמצי המכירות של סוכנים. אך ההשפעה של החשיפה מוגבלת, שכן הציבור לא נובר באתרי חברות הביטוח. לא בכדי רשות שוק ההון לא מתכוונת להסתפק בכך ובחמש השנים האחרונות היא פועלת להובלת חקיקה שתאסור תגמול שאינו כספי לסוכנים. עם זאת, הצהרות החוזרות בעניין החקיקה, ובהן גם ביקורת טרייה של מבקר המדינה, לא מאיצים את קידומה.

בינתיים, גם היום הסוכנים יכולים להמיר פרס בדמות טיסה לחו"ל לתשלום כספי, שאותו בשלב זה אין כוונה לבטל.

דורית סלינגר צילום: ישראל הדרי

דורית סלינגר צילום: ישראל הדרי