ניתוח כלכליסט

יוזמת כחלון: רעיון נפיץ עם הרבה פוטנציאל

שר האוצר רוצה להחליף את הרגולציה הפיננסית בישראל בשני רגולטורי־על, אחד שידאג ליציבות והשני להגנה על הצרכן. היוזמה הזו נועדה להקטין את עומס הרגולציה, אולם היא עשויה על הדרך להוליד מלחמות אגו חריפות ולהחליש את שומרי הסף

מרץ 2015: פרופ' שמואל האוזר, אז יו"ר רשות ניירות ערך, זימן את נציגי הרגולטורים ובכירים בשוק ההון לשולחן עגול במשרדי הרשות. הנושא: נפיץ.

האוזר רצה לדבר על שינוי מבנה הפיקוח על המערכת הפיננסית בישראל. מכל אורחי הכבוד, בלטה בהיעדרה דורית סלינגר, אז עדיין המפקחת על הביטוח וכיום הממונה על רשות שוק ההון. כמה דקות לתוך הדיון התבררה הסיבה: האוזר הציע מודל פיקוח חדש שבו יהיו רק שני רגולטורים - רשות ניירות ערך תהיה אחראית על האינטרס הצרכני והפיקוח על הבנקים בבנק ישראל ישמור על יציבות הגופים המפוקחים. והפיקוח על הביטוח? מיותר.

- משה כחלון: "יש צורך ממשי ברגולטורי־על פיננסיים במשק"

- כחלון מאותת לרגולטוריות הבאות: מי שתרצה לזכות במינוי תצטרך ליישר קו

- כחלון וניסנקורן התערבו - והעיצומים ברשות מקרקעי ישראל הוקפאו

יוני 2018: בראיון ל"כלכליסט", שר האוצר משה כחלון מכריז על יוזמה חדשה, שדומה דמיון רב לאותו רעיון נפיץ של האוזר. במקרה או שלא, ההכרזה הזו באה זמן קצר לפני שסלינגר תפרוש מתפקידה - באוגוסט הקרוב. כעת, כחלון מכשיר את הקרקע לכך שהמחליף שלה יקבל לידיו סמכויות הרבה יותר גדולות - או שתפקידו יתייתר לחלוטין.

ברשות שוק ההון לא אהבו את הרעיון כשהוא הגיע מהאוזר ועדיין לא מתים עליו גם כשהוא מגיע מכחלון. אולם הבל מהותי בין שני המודלים הוא שבמקרה של האוזר רשות שוק ההון התייתרה לחלוטין, בעוד המודל של כחלון עדיין ראשוני ולא ברור מה יעלה בגורלם של הרגולטורים השונים במסגרתו.

מימין: הממונה על שוק ההון דורית סלינגר. מתנגדת חריפה. שר האוצר משה כחלון. המודל עדיין לא מגובש צילומים: אלכס קולומויסקי, אוראל כהן

מימין: הממונה על שוק ההון דורית סלינגר. מתנגדת חריפה. שר האוצר משה כחלון. המודל עדיין לא מגובש צילומים: אלכס קולומויסקי, אוראל כהן

כך למשל, כחלון יכול להחליט שרשות שוק ההון היא זו שתוביל את הפיקוח הצרכני, וכי רשות ניירות ערך תהפוך למחלקה שלה במבנה החדש. כך או כך, ברור שמי שיחליף בקרוב את סלינגר, ובעתיד המעט רחוק יותר גם את נגידת בנק ישראל קרנית פלוג, ייכנסו לתפקיד בהבנה שחוקי המשחק עשויים להשתנות בקרוב.

לעומת רשות שוק ההון, גורמים ברשות ניירות ערך דווקא מרוצים מהיוזמה. "בימים אלה מגבשת יו"ר הרשות ענת גואטה תכנית אסטרטגית שבה נבחנות כל שאלות היסוד והמובן מאליו. לא מן הנמנע כי נושא איחוד רגולטורים גם ייבחן במסגרת סוגיות הליבה".

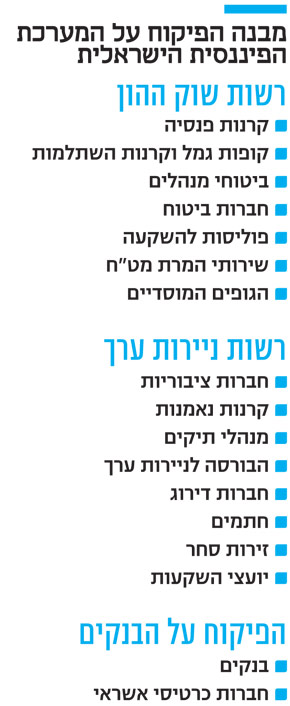

כיום שלושה רגולטורים מפקחים על המערכת הפיננסית בישראל: המפקחת על הבנקים חדוה בר, יו"ר רשות ניירות ערך ענת גואטה והממונה על שוק ההון סלינגר. הפיצול בין הרגולטורים נעשה על בסיס הגופים המפוקחים: בנקים לבר, הבורסה והחברות הציבוריות לגואטה וחברות ביטוח וחברות ניהול תיקים וקרנות לסלינגר. כחלון מאמין שאיחוד הפיקוח אצל שני רגולטורי־על יוריד את עומס הרגולציה ויצור תיאום שימנע פיקוח כפול ולעתים שונה על מוצרים דומים.

"כלכליסט" מנתח את תפקידם של הרגולטורים השונים, את אזורי החפיפה וההתנגשות ביניהם ואת החלקים במערכת שפשוט לא מפוקחים.

לרשות שוק ההון יש שתי מטרות מרכזיות: הגנה על המבוטחים והחוסכים והבטחת תחרות ושקיפות, לצד שמירה על יציבותם של הגופים המוסדיים ושל שוק הביטוח והחיסכון. הממונים על הרשות מתמנים לקדנציה של חמש שנים ומקבלים תקציב מקופת המדינה — כך שלמרות עצמאותה, הרשות תלויה במידה לא מבוטלת בשר האוצר.

הפיקוח על הבנקים היא חטיבה בבנק ישראל, שתפקידה לשמור על יציבות המערכת הבנקאית ובמקביל להגן על טובת ציבור לקוחות הבנקים. גם מי שעומד בראש הפיקוח ממונה לתקופה של חמש שנים, אולם בניגוד לרשות שוק ההון תקציב הפיקוח מגיע מכספי בנק ישראל ולכן החטיבה נחשבת לעצמאית יותר בהשוואה לרשות שוק ההון.

רשות ניירות ערך היא רשות עצמאית שתפקידה לשמור על ענייני ציבור המשקיעים בניירות ערך, בדגש על שקיפות החברות הציבוריות ופיקוח על קרנות נאמנות, חברות ניהול תיקים ויועצי השקעות בבנקים. לצד זאת, הרשות מפקחת על ניהולה התקין של הבורסה לניירות ערך. יו"ר הרשות וחבריה מתמנים בידי שר האוצר אך הרשות אינה ממומנת מקציב המדינה ופעילותה ממומנת מאגרות המוטלות על הגופים המפוקחים.

הבעיה העיקרית עם החלוקה הזאת היא שהרגולטורים השונים מפקחים לא פעם על אותם גופים, אולם עושים זאת עם תרבות פיקוח שונה ומכילים כללים שונים ולעתים גם סותרים.

אחד הוויכוחים המרים שנולדו סביב הבעיה הזאת בשנים האחרונות היה בין רשות ניירות ערך לרשות שוק ההון. שתי הרשויות מפקחות על מוצרים מאד דומים — רשות ניירות על התיקים המנוהלים ועל קרנות הנאמנות ואילו רשות שוק ההון על פוליסות חיסכון פיננסיות ועל קופות גמל להשקעה. בשני המקרים, מדובר במוצרים לניהול השקעות של חיסכון הפרטי.

לפני שלוש שנים, החפיפה הזאת הולידה תכתובת קשה מאוד בין האוזר לסלינגר, בעקבות טענות של האוזר לפער רגולטורי בעייתי בין הרשויות. לפי האוזר, הבעיה נובעת מכך שאת קרנות הנאמנות משווקים יועצים בבנקים, שמקבלים עמלה זהה מהקרנות השונות, בעוד פוליסות החיסכון הפיננסיות משווקות על ידי יועצי ביטוח - ואלה מקבלים עמלות בגבהים שונים מחברות הביטוח השונות.

האוזר טען אז כי המצב הזה עלול להוביל לכך שסוכן ביטוח ישווק ללקוח מוצר שלא באמת מתאים לו, רק משום שחברת הביטוח מציעה לו עמלה גבוהה יותר. טענתו של האוזר התקבלה בקרירות אצל סלינגר.

לפני שנתיים נקלעו השניים לוויכוח נוסף, הפעם סביב השקת קופות הגמל להשקעה. קופות גמל אלה הן מוצר פיננסי מבית היוצר של רשות שוק ההון, המתחרה בקרנות הנאמנות שבפיקוח רשות ניירות ערך. סביב השקת הגמל להשקעה, האוזר הגיע לדיון בוועדת הכספים וזעם על כך שקופות הגמל להשקעה נהנות מהטבות מיסוי שאינן קיימות בקרנות הנאמנות ולכן, לטענתו, מפלות אותן לרעה. מחאתו של האוזר הובילה לבסוף להטלת מגבלת הפקדה שנתית של עד 70 אלף שקל לקופות גמל להשקעה, כדי לא לחסל את התחרות מול קרנות הנאמנות.

יו"ר רשות ניירות ערך לשעבר שמואל האוזר. פיצוץ מול סלינגר צילום: עמית שעל

יו"ר רשות ניירות ערך לשעבר שמואל האוזר. פיצוץ מול סלינגר צילום: עמית שעל

קרבות טריטוריה

מטבע החפיפה בין הרשויות, גם בר וסלינגר נקלעו למאבק. כבר מתחילת הכהונה של המפקחת על הבנקים, היא מבקשת לאפשר לבנקים לשווק מוצרי ביטוח. בספטמבר 2015, עם כניסתה לתפקיד, נשאה בר נאום: "כניסה של הבנקים לביטוח לצרכנים, שהינה מאוד נפוצה בעולם, תוביל לירידת מחירי הביטוח. נקדם את הנושא עם המפקחת על שוק ההון והביטוח".

אלא שסלינגר מיהרה להבהיר שזה לא יקרה. המפקחת על שוק ההון הביעה ספק שכניסת הבנקים לתחום תוריד את מחירי הביטוח. להמחשת הטענה, סלינגר ציינה את ביטוחי המשכנתא, הביטוחים היחידים שמותר לבנקים לשווק כיום, שאותם הם משווקים ללקוחות אגב נטילת משכנתא. סוכנויות הביטוח של הבנקים גובות מחברות הבנקים עמלות בגובה של כ־40% ממחיר הביטוח ומנצלים את כוח ההפצה האדיר שלהם ללקוחות שנוטלים משכנתאות. מאחורי הקלעים נטען נגד סלינגר כי היא הכניסה שיקולי אגו לתמונה וכי התנגדותה נבעה במידה רבה מכך שלא לא רצתה שבר תנגוס בתחום הפיקוח השייך לה.

מודל הפיקוח הנוכחי שם את רשות שוק ההון והפיקוח על הבנקים גם בקונפליקט פנימי בין שני אינטרסים מתנגשים: יציבות מול תחרות. עבור המפקחת על הבנקים האתגר מורכב במיוחד, משום שכשל בפעילות העסקית של בנק עלול לגרום למשבר כולל במערכת הבנקאית ולפגוע במשק כולו.

במקרה של רשות שוק ההון הקונפליקט פחות בעייתי, משום ששמירה על יציבות חברות הביטוח חשובה להבטחת עמידתן בהתחייבויות לציבור המבוטחים והחוסכים. רשות ניירות ערך, לעומת זאת, היא הרבה יותר צרכנית במהותה ומה שמנחה אותה הן השמירה על השקיפות וההגנה על המשקיע.

מי שהמחיש היטב את הקונפליקט הקיים בכפל התפקידים הוא האוזר, בדוגמה שהציג בעבר: במקרה שבנק נקלע לקשיים, המפקחת על הבנקים יכולה לנקוט באמצעים לשמירה על היציבות, כמו למשל מינוי מפקח מיוחד. אלא שמצד שני, היא צריכה לשקול למנוע את פרסומם של אותם צעדים, מחשש שהציבור ירוץ למשוך את פקדונותיו ויביא לקריסת הבנק.

הפיקוח על הבנקים ספג לא מעט ביקורת לאורך השנים על כך שהוא שם דגש גבוה מדי על יציבות הבנקים וזונח את טובת הצרכן. בשנים האחרונות מנסה בר להילחם בתפישה הזו.

אולם המהלכים שהיא מקדמת ממשיכים לקבע את תדמיתה כמפקחת בעיקר על יציבות הבנקים. כך למשל, במסגרת הוועדה להגברת התחרותיות בבנקים, בר פעלה למנוע את הפרדת חברת כרטיסי האשראי כאל מידי בנק דיסקונט, בעוד לאומי קארד וישראכרט מופרדות מהבנקים השולטים בהן.

בר טענה אז כי ברצונה לחזק את דיסקונט כדי לאפשר לו להתחרות בשני הבנקים הגדולים, אולם בעיני חברות כרטיסי האשראי המהלך נתפש דווקא כאנטי־תחרותי וכניסיון לשמור על היציבות של דיסקונט על חשבון הגדלת התחרות בשוק האשראי.

מנגד, במקרה של רשות שוק ההון המצב הפוך, ובחברות הביטוח מרגישים שסלינגר מפלה אותם לרעה. כך למשל, לפני כשנתיים אסרה סלינגר על חברות הביטוח לייקר תעריפים בביטוחי רכב חובה. המהלך אף הוביל את החברות לעתור לבג"ץ, אולם העתירה נדחתה.

מי רוצה להיות השוטר הרע?

לכאורה, המודל הדו־ראשי מתבקש, משום שהוא ינטרל את הקונפליקט הפנימי בין יציבות לתחרות. אלא שהמודל הזה עלול לייצר מאבקי אגו חמורים עוד יותר מאלה שנראו עד כה.

כיום, כאשר שיקולי יציבות ותחרות מתנגשים, ההכרעה מתקבלת בתוך הגוף הרגולטורי. ברגע שתיווצר הפרדה, השיח הזה יתקיים בין שני רגולטורים שונים, כשכל אחד מהם רואה רק צד אחד של התמונה.

נניח שהרגולטור האחראי על התחרות יבקש לחתוך את תקרת דמי הניהול בפנסיה, אז הרגולטור שמופקד על היציבות יסרב בטענה שהתמחור יביא לקריסת קרנות הפנסיה.

אם לא די בכך, הרגולטור שאחראי על היציבות ייתפש בקרב הציבור כזה שדואג לגדולים והחזקים, בעוד הרגולטור הצרכני יהיה השוטר הטוב. לא ברור מי ירצה לשמש בראש גוף שאחראי אך ורק על היציבות, גם כשזה מגיע על חשבון הוזלת מחירים ושיפור השירות.

במציאות הזו, סביר שלשר האוצר יהיה קשה למצוא מי שירצה בתפקיד הממונה על היציבות. מדובר בתפקיד יוקרתי, אולם באווירה הפוליטית הנוכחית מי שיכהן בו צפוי להפוך לשק חבטות של חברי כנסת. רגולטור שאחראי על היציבות יידרש להיות המבוגר האחראי בגן הילדים של הממשלה והכנסת.

ומנגד, הרגולטור שאחראי על התחרות יהיה זה ששרים וחברי כנסת באים אליו כדי לגזור כמה שיותר קופונים מהירים על רפורמות והטבות לצרכן. החשש הוא שבמערכת הפוליטית ידאגו למנות לתפקיד אדם חזק ובעל מוניטין, בעוד לתפקיד האחראי על היציבות ימונה לכל היותר יס מן, אם בכלל ימצא אחד שירצה בתפקיד.

בנוסף, פיצול הסמכויות צפוי להחליש את הרגולטורים ולחזק את הפוליטיקאים, שיהיו פחות תלויים ברגולציה כדי להעביר רפורמות.