איך תצליח בזק להתגבר על נזק של 257 מיליון שקל

במשרד התקשורת נזכרו, אחרי 17 שנות שתיקה, לקדם תעריף מקסימלי לשירותי הטלפוניה של בזק. התזרים החזוי מעיד שיהיה עליה למצוא מקורות לשירות החוב

בזק תספוג את הנזק, ומה הלאה? כמו שאין יום מתאים לתורנות שטיפת סירים במטבח, כך גם אין יום טוב לקבל בו זימון לשימוע אצל הרגולטור. רצה השר ועבור בזק, היום הזה הגיע שלשום. זה היה גם יומו האחרון של השר יועז הנדל בתפקיד.

- באיחור של 17 שנה, הרווחיות העודפת של בזק נחתכת

- בעיתוי אומלל: הצלילה בשווי השוק של בי-קום

- נעילה אדומה בבורסה: בזק נחתכה ב-9.6%, בעלת השליטה בי-קום צללה ב-17%

משרד התקשורת פרסם שימוע בעניין קביעת תעריפים מרביים לשירותי הטלפוניה הקמעונאיים של החברה. זה קרה אחרי ש־17 שנה תעריפי הטלפוניה של בזק לא עודכנו. בשימוע יטען משרד התקשורת שעדיף מאוחר מאשר אף פעם, ובזק תנסה לשכנע שזה אחד מאותם מקרים שבהם עדיף פשוט אף פעם.

מנכ"ל בזק דודו מזרחי צילום: בלומברג, יח"צ

מנכ"ל בזק דודו מזרחי צילום: בלומברג, יח"צ

בתרחיש שבו מאמציה של הנהלת בזק, בראשות המנכ"ל דודו מזרחי, לא יניבו פרי, ושהשינויים המוצעים על ידי משרד התקשורת יבוצעו, "צפויה השפעה מהותית לרעה על תוצאותיה הכספיות של החברה". כך נכתב בדיווח המיידי שבזק שיגרה לבורסה. לא בכדי מניותיה צנחו שלשום ב־9.6%, ולא בעלמא שווי השוק שלה התכווץ במיליארד שקל.

לפי ההערכות של משרד התקשורת, שינוי התעריפים המוצע בשימוע יקטין את הוצאות הטלפוניה של מנויי מגזר הקווים הבדידים בבזק, ויביא לחיסכון שיפחית את הוצאות צרכני הטלפוניה הנייחת ב־390 מיליון שקל בשנה. במשרד התקשורת לא מציינים במפורש את הנזק שייגרם לבזק, אבל התמונה ברורה וקל לעשות את החשבון.

החיסכון של 390 מיליון שקל שבו מתהדרים במשרד התקשורת כולל מע"מ בשיעור של 17%. ניכוי המע"מ מהסכום הזה יביא לתוצאה שלפיה הכנסות בזק צפויות להתכווץ ב־333 מיליון שקל "בלבד". בהנחה שזאת תהיה גם הפגיעה ברווח של פעילות הטלפוניה, ייחסכו מבזק תשלומי מסים על הרווח האבוד, כך שבשורה התחתונה הנזק לבזק צפוי להסתכם ב־257 מיליון שקל בשנה.

אובדן הכנסות של 333 מיליון שקל - קרי החיסכון של הצרכנים בניכוי מע"מ - מהווה ירידה של כ־4% מההכנסות השנתיות של קבוצת בזק. לא נעים, אבל גם לא נורא. אולם בחינה של השפעת אובדן רווח של 257 מיליון שקל (החיסכון של הצרכנים בניכוי מע"מ ומס הכנסה) על הרווחיות של קבוצת בזק, תגלה תמונה עגומה.

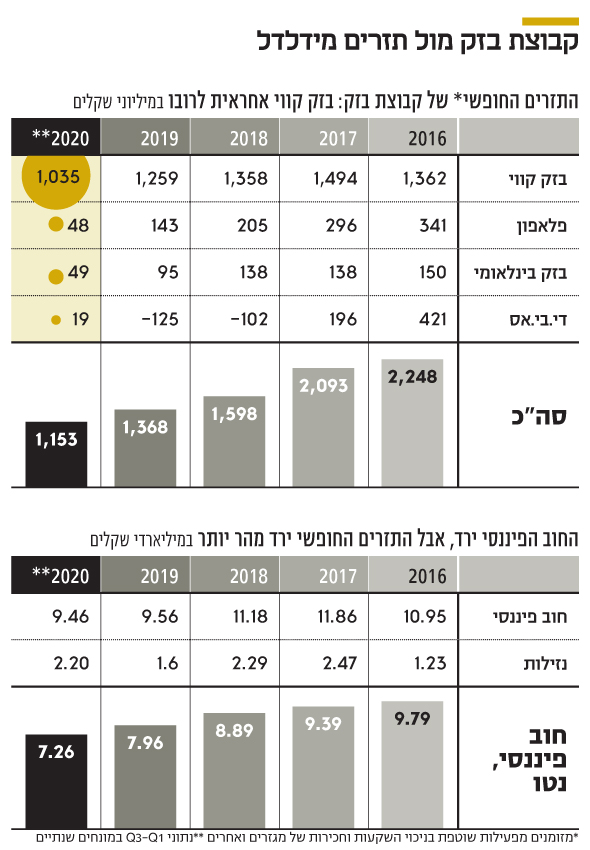

לפי נתוני שלושת הרבעונים הראשונים של 2020, קבוצת בזק צפויה לסיים את השנה עם תזרים חופשי של כ־1.15 מיליארד שקל. אם משרד התקשורת "יגלח" 257 מיליון שקל מרווחי הטלפוניה של בזק, המהלך יביא לצניחה של 22% בתזרים החופשי של הקבוצה. התזרים החופשי של בזק מוגדר כמזומנים שנבעו מפעילות שוטפת בניכוי מזומנים ששימשו לרכישת רכוש קבוע ונכסים בלתי מוחשיים. החל מ־2018, עם יישום תקן IFRS 16, מנוכים מהתזרים החופשי גם תשלומים עבור חכירות.

התזרים החופשי הוא מדד שמייצג את המזומנים שבזק מסוגלת לייצר לאחר שהשקיעה את הסכומים הנדרשים לשמירת בסיס נכסיה או הרחבתם. ובפרקטיקה, התזרים החופשי מהווה מקור לשירות החוב הפיננסי של בזק.

בשנים האחרונות ניכרת מגמה ברורה ועקבית של שחיקה בתזרים החופשי של קבוצת בזק. בתוך ארבע שנים, התזרים החופשי התכווץ בחצי, מרמה של 2.25 מיליארד שקל ב־2016 לרמה של 1.15 מיליארד שקל שצפויה להירשם ב־2020. הירידה מאפיינת את כל ארבעת מגזרי הפעילות של הקבוצה, החל מבזק קווי, דרך פלאפון ו־yes, ועד בזק בינלאומי.

בניתוח התזרים החופשי לפי מגזרים עולה נתון מעניין: בזק קווי, המגזר שכולל את פעילות הטלפוניה שמשרד התקשורת הניח זה עתה על הגריל, אחראי לחלק הארי של התזרים החופשי, וליתר דיוק ל־90% ממנו. שאר הפעילויות ביחד - פלאפון, yes ובזק בינלאומי - אחראיות ל־10% הנותרים.

החוב יורד, אבל לאט

אי אפשר לדבר על תזרים חופשי בלי להתייחס לחוב שהוא אמור לשרת. כמו התזרים הזה, גם החוב הפיננסי של בזק נמצא במגמת ירידה. החוב הפיננסי נטו של הקבוצה הסתכם בסוף הרבעון השלישי ב־7.26 מיליארד שקל, ירידה של 25% בהשוואה לחוב הפיננסי נטו בסוף 2016. במונחים כספיים, החוב הפיננסי נטו של בזק התכווץ בתוך ארבע שנים ב־2.5 מיליארד שקל. אחד הגורמים שסייעו להנהלת בזק להקטין את החוב הוא העובדה שחלוקת הדיבידנד האחרונה של בזק לבעלי המניות שלה בוצעה לפני יותר משנתיים, באוקטובר 2018.

בזק מצויה בעיצומו של מהלך הקטנת מינוף (Deleverage). היות שהיכולת של בזק להגדיל את נכסיה מוגבלת בלשון המעטה, המהלך נעשה באמצעות הקטנת החוב. הבעיה היא שקצב הירידה של החוב הפיננסי נמוך מקצב הירידה של התזרים החופשי. אם ב־2016 היחס בין החוב הפיננסי נטו של בזק לתזרים החופשי שלה עמד על 4.3, הרי שהשנה אותו יחס צפוי להגיע לרמה של 6.3. בתרחיש שהתוכנית של משרד התקשורת להפחית את התעריפים שבזק גובה מלקוחות הטלפוניה שלה תקרום עור וגידים, היחס בין החוב הפיננסי נטו של בזק לתזרים החופשי שלה צפוי להמשיך ולעלות לרמה של 7.

חוב קודם לסיבים

העובדה שלבזק יש הון עצמי שלילי של 325 מיליון שקל (גירעון בהון העצמי) מחייבת את החברה לפרסם בדו"חותיה גילוי בדבר תזרים המזומנים החזוי. מהתזרים החזוי של בזק עולה שבשנים 2021 ו־2022 בזק עומדת בפני פירעונות קרן ותשלומי ריבית של 1.9 מיליארד שקל ו־1.7 מיליארד שקל בהתאמה. בהינתן קצב ייצור תזרים חופשי שנתי של 1.15 מיליארד שקל, אין חולק שבזק נדרשת להסתמך על מקורות אחרים לצורך שירות החוב.

מתזרים המזומנים החזוי ניתן ללמוד שהנהלת הקבוצה בונה על שלושה מקורות נוספים - האחד ודאי, השני פחות, והשלישי נסתר. המקור הראשון הוא הקופה עתירת המזומנים של החברה; בסוף הרבעון השלישי הנזילות של קבוצת בזק הסתכמה ב־2.2 מיליארד שקל. המקור שני הוא גיוסי חוב חדש באמצעות הנפקת איגרות חוב וקבלת הלוואות.

בשנים 2022-2021 בזק צפויה לגייס 1.55 מיליארד שקל שיאפשרו לה למחזר את החוב הקיים. המקור השלישי שבאמצעותו בזק יכולה לווסת את התזרים החופשי הוא סעיף ההשקעות. ככל שהתזרים של בזק מפעילות שוטפת יקטן, כך החברה עשויה להקטין את ההשקעות שלה. שירות החוב למחזיקי האג"ח קודם גם לדיבידנדים המיועדים לבעלי המניות, וגם להשקעות לטובת התשתיות.

בזק עדיין נהנית מדירוג גבוה של Aa3 ו־AA מינוס, ואיגרות החוב הארוכות שלה נסחרות בתשואה שקלית של 2% בלבד, וזה מקנה לבזק נגישות לשוק ההון. אולם אם התזרים החופשי שלה ימשיך להתכווץ, לא מן הנמנע שחברות הדירוג יגיבו בהורדת דירוג - ובטווח הארוך יגדלו עלויות גיוס החוב של בזק.