ניתוח כלכליסט

ההסדר באי.די.בי צפוי להסתיים בתספורת של 22% על כל החוב

מאז כניסתה של אי.די.בי לחדלות פירעון זינקו מחירי אג"ח ט' ב־138% בזכות הצעות הרכישה הנדיבות שהוגשו למניות דסק"ש. גם הזינוק בשווי של כלל ביטוח, שחלק ממניותיה משועבדות לאג"ח ט"ו, שיפר משמעותית את יחס הכיסוי לחוב

אחד הימים הקודרים של אי.די.בי התרחש ב־18 במרץ 2020, ובהתחשב בהיסטוריה העגומה של הקבוצה, זה לא עניין פעוט. באותו יום האג"ח של אי.די.בי הגיעו למחיר שפל היסטורי של 11.7 אגורות לאיגרת.

ערב קודם לכן חברת הדירוג S&P מעלות הורידה את דירוג האשראי של אי.די.בי ל־C וקבעה כי קיימת "ודאות כמעט מוחלטת לכשל פירעון קרוב", ואכן, חדלות הפירעון שלא איחרה להגיע, לא רק שלא פגעה במחזיקי אג"ח, אלא שמצבם שופר באופן ניכר, ומאז מחיר האג"ח הלא מובטחות (סדרה ט') זינק ב־138% והגיע לרמה של 27.9 אגורות.

- אלשטיין לרשות ני"ע: לחקור חוקיות ההצעה של מגה אור לשליטה בדסק"ש

- נחמיאס שזכה באמון המחזיקים יצטרך גם להצדיק את המחיר

- מסתמן: נחמיאס לא ישדרג את ההצעה, אלשטיין שוקל שיפור מסויים

המסחר באג"ח של אי.די.בי הושעה ב־29 בספטמבר בעקבות מינוי כונס נכסים ומתן צו פירוק לחברה. אבל גם זה לא מנע את המשך ה"ריבאונד" בשווי האג"ח. זאת בזכות ההצעות הנדיבות שהוגשו על ידי אדוארדו אלשטיין ומגה אור לרכישת מניות דסק"ש ובזכות זינוק של 119% שנרשם בשווי השוק של כלל ביטוח. החוב של אי.די.בי כלפי המחזיקים בשלוש סדרות האג"ח עומד על 1.9 מיליארד שקל.

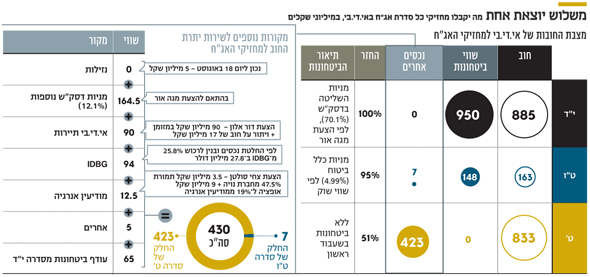

מחזיקי אג"ח י"ד צפויים לסיים את האירוע כשמלוא תאוותם בידם. ההצעות שהוגשו עבור מניות השליטה בדסק"ש (70.1%) המשועבדות לטובתם, גבוהות מהיקף החוב כלפיהם. מגה אור הציעה עבור מניות אלה 950 מיליון שקל בעוד החוב כלפיהן עומד על 885 מיליון שקל.

לטובת מחזיקי אג"ח ט"ו משועבדות 4.99% ממניות כלל ביטוח, שרשמו בשמונת החודשים האחרונים זינוק של 138%, ושוויין נמוך רק ב־15 מיליון שקל מהחוב כלפי המחזיקים. לאג"ח ט', לעומת זאת, אין ביטחונות כלל, אך זה לא אומר שהמחזיקים בסדרה זו ייצאו ללא כלום. למעשה, כל הנכסים שנותרו באי.די.בי, למעט מניות השליטה בדסק"ש ומניות כלל, ישמשו לצורך פירעון החוב כלפי סדרה ט' וכלפי היתרה שלא תיפרע לסדרה ט"ו.

שווי הנכסים הנותרים

נכון להיום, על סמך המשאים ומתנים המתקיימים, שווי הנכסים הנותרים באי.די.בי מוערך ב־430 מיליון שקל: מניות דסק"ש הנותרות (12.1%) שצפויות להימכר למגה אור תמורת 164.5 מיליון שקל; אחזקה באי.די.בי תיירות שעתידה לעבור לידיה של דור אלון תמורת 90 מיליון שקל במזומן; 26% ממניות IDBG שבמאי השנה נכסים ובניין הציעה לרכוש אותן תמורת 94 מיליון שקל; ומניות חברת נויה ויחידות השתתפות של מודיעין אנרגיה שצפויות להימכר לצחי סולטן תמורת 12.5 מיליון שקל.

בהנחה שהמשאים ומתנים יקרמו עור וגידים, מחזיקי אג"ח ט"ו ייהנו מתקבול נוסף שיצמצם את התספורת שלהם ל־5% בלבד. לא נעים, אך בהחלט לא נורא.

מבחינת המחזיקים באג"ח ט', המשמעות עשויה להיות החזר של 50% מהחוב כלפיהם. בהתחשב בעובדה שרק לפני שמונה חודשים אותן אג"ח נסחרו במחיר של 11.7 אגורות, זה הישג לא מבוטל. כך שבשורה התחתונה, ההחזר לכלל מחזיקי האג"ח צפוי להגיע ל־78% מהחוב כלפיהם. מדובר בשיעור החזר גבוה משמעותית מהערכות המשקיעים שתמחרו לפני פחות מחודשיים תספורת של 50%.

אך ההערכות האלו ביחס לשווי ההוגן של האג"ח יכולות להשתנות, לטוב או לרע. מחד, החישוב שערכנו לא מביא בחשבון אפשרות לתקבולים כתוצאה מתביעות או הזרמה של הון בתמורה לפטור מתביעות. כמו כן, בסוף התהליך, אי.די.בי פתוח תהפוך לשלד בורסאי שיהיה לו שווי של כמה מיליוני שקלים. אך מאידך, לא מן הנמנע שגם מצבת החוב תשתנה.

הופעה של דרישות חוב חדשות עשויה להקטין את העוגה שמהשאריות שלה מצפים לאכול בעלי אג"ח ט'. גורם נוסף שעוד צריך להביא בחשבון הוא עלויות הפירוק והכינוס. המחזיקים נהנים בחודשים האחרונים משיפור במצבם, בין היתר הודות לעבודתם של הנאמן וכונסי הנכסים, וזה לא יהיה בחינם.

נכון להיום, התספורת הממוצעת בהסדר של אי.די.בי פתוח מוערכת, כאמור, ב־22%, אבל בהשוואה להסדרי חוב גדולים אחרים בשוק ההון מדובר בשיעור נמוך יחסית. בהסדר החוב של דלק נדל"ן, שנחתם ב־2012, ספגו בעלי האג"ח תספורת של 64%. שנתיים אחר כך, בהסדר החוב של אי.די.בי אחזקות, מי שהיתה החברה־האם של אי.די.בי פתוח בימיו של נוחי דנקנר, שיעור התספורת על הנייר עמד על 42%. ב־2016, עם קריסתו של אליעזר פישמן שגררה הסדר חוב במירלנד, שיעור התספורת למחזיקים עלה ל־82%, ושנתיים אחר כך, כאשר לב לבייב איבד את השליטה באפריקה ישראל, ספגו המחזיקים תספורת בשיעור של 40%.

יתרון נוסף למחזיקים בפירוק הנרקם של אי.די.בי פתוח, הוא שרוב התמורות לנושים יתקבלו מיידית הודות למכירת מניות דסק"ש וכלל ביטוח, והמחזיקים חייבים את התוצאה הנסבלת יחסית של פירוק החברה לבעל השליטה עד לא מכבר, אדוארדו אלשטיין. הזרמות ההון שביצע לאורך השנים איפשרו את שירות החוב כלפי הנושים והקטינו את מצבת ההתחייבויות של החברה באמצעות מקורות חיצוניים.

צחי נחמיאס. הצעותיו שיפרו את מצב המחזיקים צילום: ורד פיצ׳רסקי

צחי נחמיאס. הצעותיו שיפרו את מצב המחזיקים צילום: ורד פיצ׳רסקי