פרשנות

דה זראסאי פונה ל־TLV כדי להגדיל את ה־LTV על האג"ח

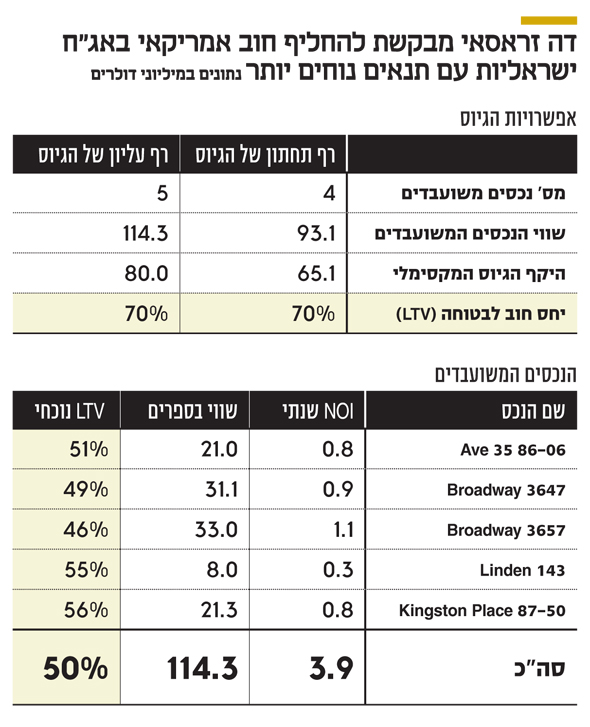

החברה שמנהלת נדל"ן להשכרה בניו יורק מתכוונת לגייס בבורסה בת"א חוב של עד 80 מיליון דולר באג"ח, שיובטח בשעבוד של נכסי החברה. היחס בין החוב לביטחונות יעמוד על 70% — יחס נחות מזה של החוב של דה זראסאי לבנקים בארה"ב, שעומד על 50%

איגרות חוב שנסחרות בתשואה דו־ספרתית "זוכות" להיכלל בקבוצת ה"אג"ח זבל", ומקובל לטעון שלחברה שהנפיקה אותן אין יכולת ריאלית לגייס חוב נוסף בבורסה.

- הרכבת התחתית בניו יורק בסכנת קריסה בגלל גירעון של מיליארדי דולרים

- רימון זכתה בחוזה קידוח ענק; מכוונת להזניק השווי בהנפקה

- בעקבות הביקוש הגבוה: אנט גרופ תסגור את ההנפקה מוקדם מהצפוי

בחברות הדירוג אוהבים לקרוא למצב הזה "היעדר נגישות לשוק החוב". זה קורה בגלל שהמשקיעים מעדיפים לתת אשראי זול לחברה שהסיכוי שתיקלע לקשיים נמוך, מאשר לקנות אג"ח בתשואה גבוהה מחברה שיש ספק ביחס ליכולת ההחזר שלה. כך נוצר מצב ביש שבו תשואה גבוהה של האג"ח מונעת מיחזור חוב, מה שבתורו מביא לעלייה בסיכון ובהתאם לעלייה נוספת בתשואה שמרחיקה עוד יותר את האפשרות לגיוס חוב חדש.

כדי לנטרל את מעגל הקסמים הלא קסום הזה, עומדות בפני החברה שתי אפשרויות: האחת, שיפור במצב הריאלי, באופן שיביא לתמחור מחודש של הסיכון ולירידה בתשואות איגרות החוב הסחירות של החברה. האפשרות השנייה, בשעת דוחק, היא גיוס חוב חדש באמצעות אג"ח עם ביטחונות. אם לא ניתן לשנות את המציאות של החברה, אפשר לנסות לשנות את זאת של מחזיקי האג"ח. בשבוע שעבר היתה זאת גזית גלוב שנאלצה להנפיק סדרת אג"ח חדשה עם ביטחונות כדי לתמרץ את המשקיעים, ובימים אלו מצטרפת אליה גם חברת הנדל"ן המניב האמריקאית, דה זראסאי.

לדה זראסאי, שפועלת בתחום הדיור המפוקח להשכרה בעיר ניו יורק, יש שתי סדרות אג"ח שנסחרות בבורסה בתל אביב. הסדרה המובטחת (סדרה ד') נסחרת בתשואה של 4.5%, בעוד הסדרה שאינה מובטחת בשעבוד נסחרת בתשואה של 10%, אף שהיא נהנית מדירוג גבוה של AA. על מנת לזכות באמון המשקיעים, דה זראסאי יוצאת בהנפקה של אג"ח חדשה (סדרה ה') המובטחת בשעבוד על נכסים מניבים בעיר ניו יורק.

יחס LTV לאג"ח הישראליות נחות מזה של הבנקאים האמריקאים

דה זראסאי מתכוונת לגייס 65‑80 מיליון דולר בהנפקת האג"ח, שתובטח בשעבוד על 4‑5 נכסים שהשווי שלהם בספרי החברה הוא 93‑114 מיליון דולר. היקף השעבודים בפועל ייקבע בהתאם לביקוש שיגיע מהמשקיעים. כך או אחרת, היחס בין החוב שיגויס לשווי הנכסים שישועבדו (יחס LTV) לא יעלה על 70%. המשמעות היא שכנגד כל 7 שקלים של חוב יעמדו ביטחונות בשווי של 10 שקלים.

יחס ה־LTV מגלם כרית ביטחון לא רעה למשקיעים, בייחוד כשמשווים אותו לאג"ח הסחירה של דה זראסאי, שלה אין ביטחונות כלל. אולם בהשוואה להלוואות הקיימות כיום כנגד אותם הנכסים מדובר בהרעה. מהתשקיף ומהמצגות של דה זראסאי עולה שנכון להיום, כנגד חמשת הנכסים שהשווי שלהם הוא 114 מיליון דולר, יש הלוואות בסכום כולל של 57 מיליון דולר.

כלומר, המלווים האמריקאים נהנים מיחס LTV נוח יותר, של 50%. ביחס לארבע מתוך חמש ההלוואות לדה זראסאי יש אופציית הארכה לתקופה של חמש שנים, ושיעור הריבית האפקטיבית של החוב הקיים נמוכה יחסית ונעה בטווח של 4.75%-3%. מכאן אפשר להסיק שהתמריץ המרכזי של דה זראסאי במהלך שבו התמורה מהנפקת סדרת האג"ח החדשה תחליף את החוב הבנקאי הקיים הוא ההקלה ביחס ה־LTV שיעלה מרמה של 50% לרמה של 70%.

בתרחיש שבו דה זראסאי תזכה לאמון המשקיעים, המהלך הזה יאפשר לה לגייס בישראל 80 מיליון דולר ולפרוע באמצעותם חוב אמריקאי של 57 מיליון דולר. יתרת הגיוס, שאחרי עלויות ההנפקה השונות צפויה להסתכם בכ־20 מיליון דולר, תגדיל את הנזילות של דה זראסאי, ששוקלת להשתמש בחלקה לצורך ביצוע רכישות עצמיות של איגרות חוב (סדרה ג') שנסחרות כיום במחיר של 87 אגורות בעוד החוב המתואם שלהן עומד על 102 אגורות.

בעל השליטה בדה זראסאי, ג'ואל ויינר צילום: ישראל הדרי

בעל השליטה בדה זראסאי, ג'ואל ויינר צילום: ישראל הדרי

שווי הנכסים המיועדים לשעבוד גבוה, אבל ה־NOI נמוך

הנכסים המיועדים לשעבוד לטובת מחזיקי איגרות החוב של דה זראסאי סדרה ה' מוערכים, כאמור, בשווי של 114 מיליון דולר, שגבוה ב־43% מהחוב שהחברה מעוניינת לגייס שמסתכם ב־80 מיליון דולר.

אולם המשקיעים צריכים לשם לב לעובדה שהנכסים המיועדים לשעבוד מניבים NOI נמוך שבשנה האחרונה (יוני 2019‑יוני 2020) הסתכם ב־3.9 מיליון דולר בלבד. המשמעות היא שהחברה תתקשה לשרת את תשלומי הריבית ופירעונות הקרן הצפויים לטובת מחזיקי סדרת האג"ח החדשה. סדרה שלפי לוח הסילוקין תיפרע ב־19 תשלומים, מתוכם 18 תשלומים רבעוניים של 0.75% החל מ־28 בפברואר 2021.

בדה זראסאי מפנים את תשומת הלב לנקודה מעניינת, שלפיה שכר הדירה הממוצע שהחברה גובה נמוך ביחס לשכר הדירה הממוצע של השוק ומהווה 71%‑86% ממנו. על פניו, מדובר בנתון שאפשר לשאוב ממנו אופטימיות ביחס ליכולת של החברה להציג עלייה בהכנסות השכירות שלה בתרחיש שהיא "תיישר קו" עם מחירי השוק.

מהמצגות של דה זראסאי ניתן להתרשם שהחברה אכן מצליחה להגדיל את ההכנסות שלה מחמשת הנכסים המיועדים לשעבוד לטובת מחזיקי האג"ח, אולם בשנים 2015‑2020 ניכרת יציבות ב־NOI, שלא עולה מעבר לרף של 4 מיליון דולר בשנה. סדרת האג"ח החדשה נהנית מביטחונות, אבל דה זראסאי לא מוגבלת בשירות החוב רק מהתזרים שהם מניבים. כלומר מדובר באג"ח תאגידיות, שהמקורות לשירות החוב כלפיהן יכולים להגיע מכלל הנכסים של החברה.