גיוסי ענק והכנסות צונחות יגררו תקופה ארוכה של פשיטות רגל

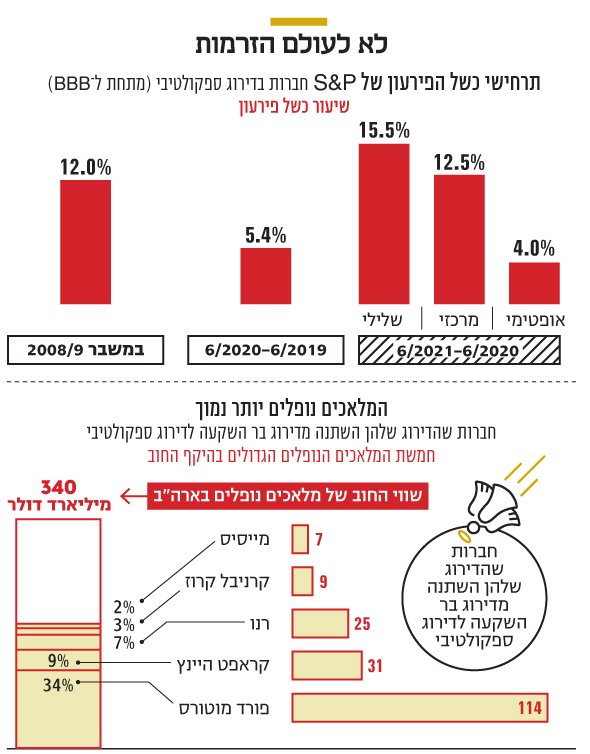

בחברת הדירוג S&P מעלות מעריכים כי שיעור כשל הפירעון של חברות אמריקאיות בדירוג BBB ומטה ינסוק ל־12.5% עד יוני הבא - בדומה למשבר הפיננסי של 2008. במחצית הראשונה של 2020 נרשם שיא שלילי של 1,900 הורדות דירוג ברמה העולמית

הבנקים המרכזיים בעולם דוחים את הקץ עבור חברות רבות באמצעות הזרמות ענק, אך זו תרופה לטווח קצר. גיוסי החוב, שהגיעו בארה"ב ברבעון השני לשיא רבעוני של 682 מיליארד דולר, והצניחה בהכנסות החברות בשל הקורונה, צפויים לגרום ל"תקופה ממושכת יחסית של כשל פירעון", מעריכים ב־S&P מעלות.

בסקירה על שוק החוב, המבוססת על נתוני S&P העולמית, מציגה סוכנות הדירוג תרחיש מרכזי שלפיו שיעור כשל הפירעון של חברות ספקולטיביות בארה"ב - המדורגות BBB ומטה - יעלה ל־12.5% עד יוני 2021 (12 חודשים), בדומה ל־12% במשבר 2008. שיעור כשל הפירעון בשנה שהסתיימה ביוני 2020 היה 5.4% בלבד. התחזית לשנה הקרובה מתבססת על כך ש־229 חברות בדירוג זה יגיעו לכשל פירעון.

במחצית הראשונה של 2020 היו ברמה הגלובלית כ־1,900 פעולות דירוג שליליות, כולל שינוי לתחזית דירוג שלילי ורשימת מעקב שלילית. ב־S&P הסקירה מציינת כי זה המספר הגבוה ביותר בהיסטוריה במהלך שני רבעונים עוקבים. משקל החברות בדירוג ספקולטיבי בדירוג -B ומטה הגיע לשיא כל הזמנים ומהווה כ־40% מהדירוגים הספקולטיביים נכון לתחילת הרבעון השלישי. גם שיעור החברות בדירוגים CCC עד C הגיע לשיא של 16%, יותר מכפליים לעומת התקופה המקבילה. "שיעור כה גבוה של דירוגים נמוכים תומך בשיעור גבוה של כשל פירעון ב־12 החודשים הבאים", מציינים ב־S&P.

חבל ההצלה שקיבלו השווקים הגיע מהבנקים המרכזיים, תמיכה ש"עשויה להפחית את מספר החברות שיגיעו לכשל הפירעון בטווח הקצר, אך נטל החוב ההולך וגדל על רקע הצניחה בהכנסות עלול להוביל לתקופה ממושכת יחסית של שיעורי כשל פירעון גבוהים יחסית", מציינים ב־S&P מעלות.

התרחיש הפסימי של S&P לשיעור כשל הפירעון בקרב החברות בדירוג ספקולטיבי בארה"ב עומד על 15.5%. זאת אם המצב הכלכלי ידכא את התאוששות הפעילות העסקית למשך זמן ארוך יותר, במקרה של התפרצות נוספת והחמרה במצב התחלואה בארה"ב בהמשך השנה או בתחילת 2021. אפשרות כזו עלולה להפעיל לחץ קיצוני על חברות ומשקי בית ממונפים, ולהוביל להחמרה באבטלה ולדיכוי נוסף בהוצאות הצריכה.

התרחיש האופטימי הוא כשל פירעון של כ־4%, שבו תימשך האופטימיות בטווח הקצר. הנחה נוספת היא שהשווקים ימשיכו לתת אמון ביכולת של הפדרל ריזרב להזרים נזילות, וכמובן לשאת עיניים לחיסון ולטיפול בנגיף.

| |||

בעולם האג"ח יש שני כינויים לחברות שנעות בין שני צדי ה־BBB - עולות ממנו לדירוג השקעה, שזוכה לריביות נמוכות, ויורדות ממנו לדירוג ספקולטיבי. הנופלות מכונות לא אחת "מלאכים נופלים", והמטפסות - "כוכבים עולים".

שווי החוב המדורג של "מלאכים נופלים" הגיע מתחילת השנה לשיא מסחרר של 340 מיליארד דולר - כ־1.6% מהחוב הכולל של כל החברות המדורגות. חלק ניכר מהחוב מיוחס למיעוט מנפיקים. כך, שליש ממנו מיוחס ליצרנית הרכב פורד, שהדירוג שלה ירד לרמה ספקולטיבית והיקפי הגיוס שלה הסתכמו ב־114 מיליארד דולר.

במהלך משבר הקורונה נשמעו חששות לגבי יכולת השוק לספוג תזרימי חוב משמעותיים בחברות בדירוג BBB, קטגוריית הסף שעדיין מוגדרת דירוג השקעה. בשנים האחרונות גדל היקף החוב של החברות האלה, בד בבד עם קיטון בהיקף הנפקותיהן. שווי החוב הכולל בקטגוריית הדירוג BBB היה כמעט פי שלושה משוויו בינואר. בחודשים שחלפו מאז הצטמצם מאוד הפער בין שווי החוב של קטגוריית BBB לשווי החוב הספקולטיבי. ביוני 2020 היה שווי החוב של חברות בדירוג BBB כפול משווי החוב הספקולטיבי.

במעלות צופים כי הנפקות האג"ח יגדלו ב־6% ב־2020, עלייה של 25%-15% בהנפקות בסקטור הריאלי ושל 10%-3% בסקטור הפיננסי. בין 2017 ל־2018 נרשמה עלייה של 9.3%, ובין 2019 ל־2020 עלייה 18.5%.