"דחיית פירעונות? קודם קצצו בשכר ועצרו את חלוקת הדיבידנדים"

דיון במתווה רשות שוק ההון לדחיית תשלומים הפך לזירת קרב ⋅ נציג בנק לאומי האשים כי דרישות המוסדיים לפירעון מוקדם מחמירות את מצבן של חברות ⋅ אלה הזכירו לו את גרירת דלק לביהמ"ש והדרישה למימוש המניות המשועבדות ⋅ אבל כולם הסכימו שלא רק בעלי האג"ח צריכים לשאת בנטל

שוק ההון נערך לדחיית תשלומים: אף שנושא דחיית תשלומים לבעלי האג"ח ונושים אחרים מתקיים היום, בדרך כלל, ברמה התיאורטית, הסימנים שמההלך כזה אכן יתקיים, מתרבים. קבוצת מלונות פתאל היתה הראשונה לבקש מהמחזיקים שלא לבחון את הקובננטים שלה עד לרבעון השני של 2021, מחשש לגל של בקשות לפירעון מיידי של החובות בגלל אי־עמידה באמות מידה פיננסיות. ואת סימני האזהרה לכך ניתן לראות כבר בדו"חות השנתיים של 2019.

- משה ברקת מזהיר את אקירוב וארקין. אקירוב מאיים על נוה

- משה ברקת על פרשת כלל: "לא החלטתי מי הטוב ומי הרע"

- בהוראת משה ברקת: בודק חיצוני יבחן את טענות הצדדים בבכלל ביטוח

"ל־22% מהחברות בבורסה יש בדו"חות הכספיים לשנת 2019 הערת עסק חי או הפניית תשומת לב של רואי החשבון, זאת עלייה של 50% לעומת שנה שעברה". כך אמר אתמול רו"ח שלומי שוב בדיון שנערך אתמול בפורום שווי הוגן של המרכז הבינתחומי בהרצליה, בנושא השפעת המשבר על יכולת הפירעון של איגרות חוב ומתווה הדגל של רשות שוק ההון לדחיית תשלומי חובות, בראש הפורום עומדים פרופ' אמיר ברנע ורו"ח שלומי שוב. לדברי שוב, דו"חות 2019 משקפים רק את הסימנים המדאיגים הראשוניים, אבל "הבומבה הגדולה תהיה כנראה בדו"חות הרבעון הראשון שם זיהינו עלייה בנקודות אזהרה. הצונאמי החשבונאי יבוא ברבעונים הבאים".

משה ברקת, הממונה על רשות שוק ההון צילום: דוברות האוצר

משה ברקת, הממונה על רשות שוק ההון צילום: דוברות האוצר

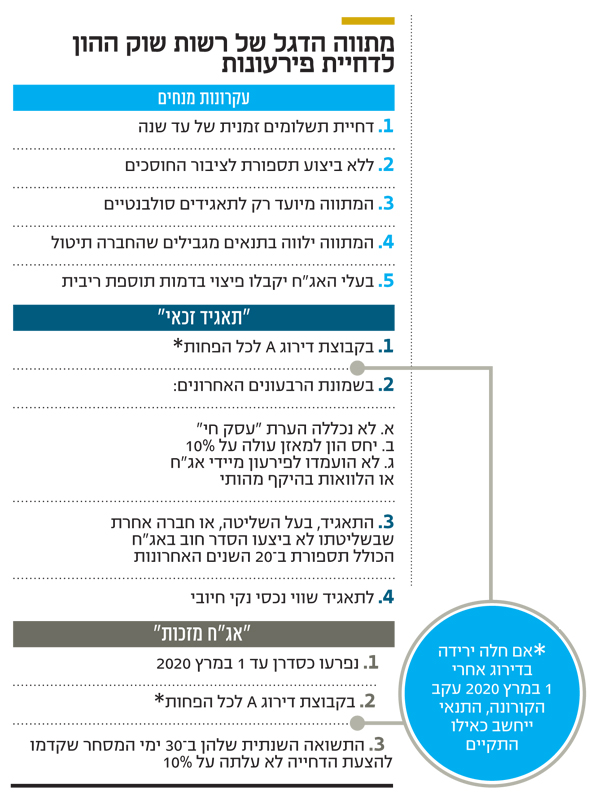

מתווה רשות שוק ההון מהווה מתכונת דחיית תשלומים בהסכמה של הנושים והחייבים. דחיית התשלומים לבעלי האג"ח מוגבלת לתקופה של שנה כנגד תוספת ריבית, והיא לא כוללת תספורת. לפי הרשות, המתווה מוגבל רק ל"תאגיד זכאי" שעומד בשלושה תנאים מצטברים: דירוג האשראי לפחות ברמה של A; מינוף נמוך מ־90%; ההיסטוריה של התאגיד כלווה לא כוללת הפרה של קובננט שהובילה להעמדה לפירעון מיידי; והוא לא ביצע "תספורת" לחוב שלו בעשר השנים האחרונות.

בנוסף, הרשות מגדירה "אג"ח מזכות" שיכולות להיכלל במתווה ככאלו שמדורגות ברמה של A ומעלה ושהתשואה שבהן היא נסחרת לא עולה על 10%. לפי נתוני רשות שוק ההון, נכון לסוף אפריל, 67% מהחוב הקונצרני נמצא בדירוג A ומעלה, 68% מהאג"ח נסחרות בתשואה שנמוכה מ־10% ו־67% מהחברות המנפיקות עומדות בתנאי המינוף של פחות מ־10%. מדובר בחובות אג"ח של 182.5 מיליארד שקל שעומדים בשלושת התנאים במצטבר והם מהווים כ־56% מסך הערך הנקוב הכולל שבמחזור.

חלק הארי של החברות שעומדות בתנאי הסף של מתווה רשות שוק ההון מדורגות ברמה של AA, ו־AAA ורק 37% מהן מדורגות בדירוג A. משה ברקת, הממונה על רשות שוק ההון התייחס למתווה ואמר ש"במקום לדבר ולדבר החלטנו לעשות מעשה. השוק לא ממש צריך אותנו בשביל הדברים האלה אבל הוא צריך דחיפה ומסגרת. לא צריך אותנו בשביל לעשות הסדרים אבל כן צריך לקבוע מסגרת ומנגנון. אנחנו לא אומרים שזאת המסגרת ואין בילתה".

יאיר לפידות, מנכ"ל משותף בבית ההשקעות ילין לפידות התייחס למתווה ואמר "חייבים לעשות מהלך שיהיה מאמץ להביא אקוויטי, גם אם זה אומר דילול במחירים נמוכים של בעלי שליטה. תוספת של ריבית זה לא מספיק כדי שבעלי אג"ח יוכלו לתת דחייה. ראו המקרה של קבוצת דלק. בנוסף, בזמני הדחייה של החוב לא יכול להיות שבעלי שליטה ונושאי משרה לא יורידו בשכר שלהם. לא ניתן לתפור חליפה שמתאימה לכולם, אבל זה חשוב כקווים מנחים כלליים. אני חושש שמצב האג"ח יורע אם יש רק דחייה. בכל הסדר שינסו לבצע, ברור שזאת תהיה דרישה של מחזיקי אג"ח".

"אנחנו מעריכים שנפר קובננטים"

"לצערנו הרב הקורונה הגיעה אלינו משום מקום בכינון ישיר. כמה שנהיה מוכשרים, אנחנו לא נוכל לייצר EBITDA ולכן אנחנו מעריכים שנפר קובננטים" כך אמר שחר עקה, סמנכ"ל הכספים של פתאל שבשבוע שעבר פנתה לבעלי האג"ח בבקשה לוותר ברבעונים הקרובים על בדיקת קובננטים שצפויים להיות מופרים. לדבריו, "רוב המחזיקים מבינים שאין טעם לדרוש פירעון מיידי, ויש כמה מהם שרוצים תוספת ריבית אבל הדבר יגרור תוספת ריבית גם לבנקים". לדברי עקה, מתווה הרשות לוקה בשתי בעיות "הוא וולונטרי ודוחה את התשלומים רק בשנה. עם הכסף שיש לנו היום אנחנו מעריכים שאנחנו יכולים לפרוע את החוב. הבנקים בישראל הבינו את זה בצורה מהירה ושיתוף הפעולה טוב מאוד איתם. ברור שהם לא ידרשו העמדה לפירעון מיידי בגלל הפרת קובנננטים".

שמוליק ארבל, ראש החטיבה העסקית בבנק לאומי "אני מאוד שמח על המתווה של רשות שוק ההון. הגופים המוסדיים מהווים כמחצית מהאשראי העסקי וככאלה יש להם אחריות. מתחילת המשבר מי שעבד ועשה מהלכים כדי להקל על החברות אלו הבנקים והגופים המוסדיים לא רק שלא סייעו אלא שבמקומות מסוימים אפילו החמירו את המצב. ראינו קריאה לפירעון מיידי שהכניסה חברות ללחץ. מתחילת המשבר אנחנו נמצאים בתהליך מול החברות של דחיית חלויות של הלוואות ונתנו וויתורים ואשראי חדש. זה שגם הגופים המוסדיים נכנסים מתחת לאלונקה זאת יוזמה בכיוון הנכון ועוד צעד בהתבגרות של השוק" ארבל הסכים עם טענתו של עקה שלא נכון לדחות את החלויות בשנה כי לדבריו זה יצור עומס ב־2021.

"אנחנו לא צריכים שיוציאו לנו מתווה"

גת מגידו, מנהלת ההשקעות הראשית בחברת הגמל של פסגות התייחסה לביקורת המרומזת מצד ארבל ואמרה "אם נדבר על קבוצת דלק, שם לא ראינו את אורך הרוח ששמוליק דיבר עליו, ראינו דבר אחר לגמרי" לדברי מגידו "לנו מאוד הפריע שיצא המתווה כי בעיננו מה שהופיע שם זאת העבודה ברמה הכי בסיסית שלנו. אנחנו לא חושבים שצריך שיוציאו לנו מתווה. לי זה נתן תחושה שמצופה מאתנו שלא יהיה לנו שיקול דעת" ביחס למשבר הקורונה אמרה מגידו "המקרה הזה הוא באמת חריג. באירוע כזה אני לא חושבת שצריך לצפות מנושה נחות לגלות סבלנות. אם חברה מבקשת מאתנו לדחות תשלומים צריכה להיות כאן הרמוניה ושותפות של המערכת הבנקאית וגם של מי שנתן חוב פרטי. מה שזה אומר שאם אנחנו מוותרים אז בתקופת הדחייה לא יהיה נושה שיפעל אחרת.

לא יכול להיות שנושה נחות יישא יותר בעול וימצא את עצמו כמי שנפגע יותר". מגידו הסכימה עם עמדתו של לפידות ביחס לבעלי שליטה ולנושאי משרה ואמרה ש"לא יתכן שהעם ישלם את המחיר ובעלי השליטה ונושאי המשרה ימשיכו לקבל שכר ובונוסים כרגיל. הנשיאה בנטל צריכה להיות הרמונית וזה לא המצב כרגע". בתגובה לדבריה של מגידו ענה ארבל: "אני 25 שנה בבנק לאומי ועכשיו הגעתי בפעם הראשונה לבית המשפט (במסגרת הדרישה לפירעון מיידי מקבוצת דלק, י"ר) וזה אומר הרבה כמה שזה אירוע חריג אצלנו".

עצירת דיבידנדים ורכישות חוזרות

צבי סטפק מבעלי השליטה במיטב דש "יש הרבה חברות שהמתווה לא מקיף ולכן צריך יהיה להוריד את רף הדירוג לדירוג יותר נמוך ואולי גם לחברות שאינן מדורגות. אם חברות נזקקות לדחיית החוב, הן נדרשות לא רק לקיצוצים בשכר, אלא גם שלא יחלקו דיבידנד ולא יבצעו רכישה חוזרת של מניות בתקופת הדחייה. אף אחד לא יודע מה יהיה אורך ועומק המשבר וכמובן שזה שונה בין ענפים. לכן הדחייה של שנה לא בהכרח פותרת את הבעיה. הפתרון המהותי בעיני צריך להיות הקמת קרן של האוצר ובנק ישראל בערבות מדינה, שגם המוסדיים יוכלו להשקיע בה. הקרן תאפשר לחברות להנפיק אג"ח חדשות שתשמשנה מקור לחברות בכפוף להתניות".

בתגובה לכך אמר ברקת "ביקשו מבנק ישראל להתערב בשוק האג"ח הקונצרני וחשבתי שזה מוקדם מדי. אני חושב ששוק ההון צריך להיות בוגר ולהסתדר בעצמו ולא בכל פעם שיש בעיה הממשלה צריכה להיכנס. צריך להבין דבר אחד, אנחנו לא מתייחסים לכספים של העמיתים ככספי חילוץ. רצינו להציע כלי שיאפשר לא להיכנס למצבים בעיתיים. לפעמים צריך לבוא ולהניח בפני השוק כלים. אנחנו לא אומרים למוסדיים 'תדחו לכולם'. היו רעיונות של דחייה כוללת. אני חושב שזה רעיון מסוכן שב־2008 מי שהציע את זה היה אליעזר פישמן".

חנן מור, יו"ר ובעל השליטה של חברת הנדל"ן חנן מור, שהשתתף בפאנל אמר שבימים אלה הבנקים חוזרים לממן פרויקטים של מגורים. "אנחנו חזרנו לפעילות מלאה בכל המרכיבים של העשייה שלנו, אני מצפה שלחברות תהיה אחריות לטפל ולשלם את החוב כמעט לפני כל דבר אחר. אני כן מזדה כאן עם יאיר, החברות צריכות לעשות קודם כל מה שקשור אליהן ורק אחר כך לבוא למשקיעים. זה נכון לגבי שכר וכדומה אבל לא לגבי הקובננטים".

"אני רוצה לדבר על מה קורה אם זה לא משבר נזילות. ככל שאנחנו מדברים על חברות גדולות אני לא בטוח שצריכה להיות התערבות. בגדול, נושים פיננסיים לא ימהרו לדחוף חברות להליכי חדלות פירעון אם כולם מפסידים מזה." כך אמר פרופסור אסף חמדני, מהפקולטה למשפטים באוניברסיטת תל אביב, שהבחין בין המטרות של הגופים המוסדיים והמערכת הבנקאית "כשאני חוסך לפנסיה אני פחות מוטרד מיציבות שוק האשראי ויותר מוטרד מהתשואה תהיה לי. זה אחד הסיכונים כשאתה מלווה חוב סחיר, אתה לא יודע מול מי תעמוד בעתיד".

דן אבנון מחברת הרמטיק נאמנויות "זה ידוע שבשוק ההון כל אחד מדבר מהפוזיציה, אבל העמדה שלי הפוכה. אני חושב שהמתווה של רשות שוק ההון בהחלט בכיוון. אני רוצה להצביע על שני שדות מוקשים. האחד, יש כמה רגולטורים שעובדים באותו מקום. שדה המוקדים השני זה ההשפעה של התקשורת, ואולי זה שווה דיון נפרד על ההשפעה שלה על הדו"חות והסדרי החוב". לדברי אבנון קשה להגיע להסדרים "אנחנו צריכים להקים נציגות, למחזיקים יש אינטרסים שונים. מי שקנה אג"ח ב־30 אגורות חי בעולם אחר ממישהו שקנה ב־100 אגורות. שני העולמות האלו מקשים על ההגעה להסדר. לנו כנאמן אין אפשרות לוותר על קובננט. לנו אין שיקול דעת ובמקרה של הפרת קובננט אני חייב לזמן אספה. צריך לתת לחברות זמן להשתקם".

רו"ח שלומי שוב צילום: אוראל כהן

רו"ח שלומי שוב צילום: אוראל כהן

המחלוקות מול רשות ני"ע על המתווה

לקראת הדיון בפורום חולקו למשתתפים ניירות עמדה כרקע לדיון, בהם גם עמדת רשות ניירות ערך שחושפת מחלוקת ביחס למתווה של רשות שוק ההון. מחלוקת זו נובעת מהחשש שהמתווה ותנאיו עלולים לייצר מצב שבו חברות סולבנטיות שזקוקות לפתרון תזרימי לא יכללו במתווה לאור תנאי הסף שהמתווה מגדיר. לגישת רשות ני"ע, המתווה לא צריך לחול רק על אג"ח מקבוצת A ומעלה, וזאת בעיקר לאור העובדה שישנן סדרות רבות שאינן מדורגות או שהן מדורגות מתחת לדירוג A, אך הן בדרגת השקעה לפי הדירוג המקומי.

לעניין רף התשואה המקסימלי של האג"ח שרשאיות להכלל במתווה, ברשות ני"ע סבורים שנכון יהיה לבחון את התשואה בהתסכלות על נתוני חודש פברואר, ערב משבר הקורונה, וטוענים שיש לכלול במתווה גם חברות שלאור כשל תזרימי כתוצאה ממשבר הקורונה נכללה בהן לראשונה הערת "עסק חי" בדו"חות 2019. כמו כן, ברשות ני"ער מדגישים את הצורך להגיע להסכמות מקבילות גם עם נושים אחרים, וזאת כדי למנוע מצב שבו דחיית התשלומים למחזיקי האג"ח תוביל בעקיפין למצב של העדפת נושים פיננסיים אחרים.