המגפה בארה"ב פוגעת גם בבעלי האג"ח בתל אביב

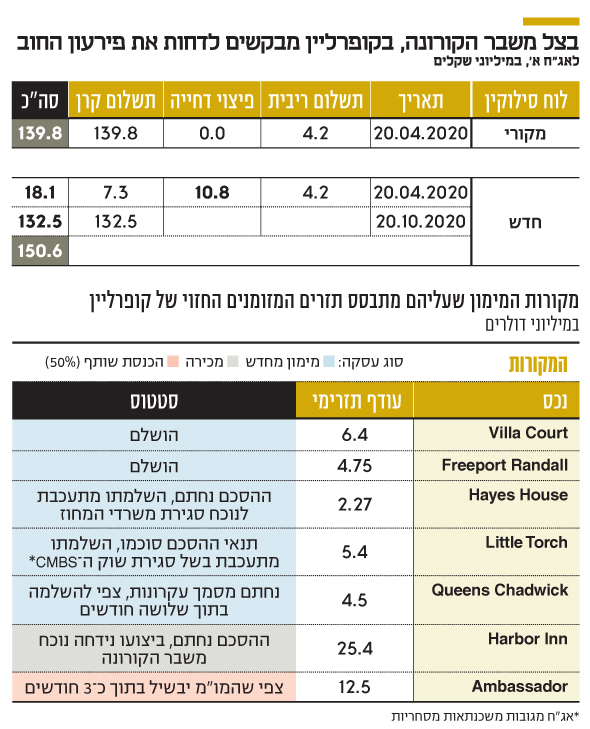

חברת הנדל"ן האמריקאית קופרליין, שגייסה חוב בת"א, מבקשת לדחות בחצי שנה תשלום של 132 מיליון שקל לפירעון הסופי של אג"ח א'. זאת, כדי שייוותרו בידיה די מזומנים כדי לשמור על נכסיה תחת משבר הקורונה

השלכות משבר הקורונה בארה"ב מגיעות למחזיקים באג"ח של החברות הזרות שגייסו חוב בתל אביב. חברת קופרליין, שעוסקת בעיקר בתחום הנדל"ן המניב למגורים בניו יורק, פנתה לנאמן אג"ח א', שמועד פירעונה הסופי הוא 20 באפריל, בבקשה שיכנס אסיפת מחזיקים שתדון בהסכמה לדחייה של חצי שנה בתשלום יתרת קרן של 132.5 מיליון שקל. בקשת הדחייה נובעת, לפי קופרליין, מכך ש"מידת האחריות והזהירות מחייבת להותיר בידי החברה מזומנים שיספיקו למלוא התשלומים הקשורים לנכסי החברה כגון תשלומי מסים, ביטוחים, משכנתאות וכיוצ"ב למשך שישה חודשים, כדי לשמור על נכסי החברה תחת משבר הקורונה שסופו והשפעתו אינם ודאיים". קופרליין נערכת לתרחיש השלילי ביותר, כהגדרתה, ומעריכה שעליה לשמור כרית מזומנים של 24 מיליון דולר.

- ההפתעה ברילייטד יוצרת לחץ לגבי יתר האמריקאיות בת"א

- הערת עסק חי לחברת הנדל"ן האמריקאית רילייטד שהנפיקה אג"ח בתל אביב

- חברת הנדל"ן האמריקאית קופרליין מבקשת לדחות בחצי שנה תשלום של 132 מיליון שקל למחזיקי האג"ח

קופרליין, שבבעלות היו"ר ג'ייסון שלזינגר, גייסה בתל אביב שתי סדרות אג"ח, א' וב', בדירוג A של S&P מעלות, עם יתרת חוב לתשלום 474 מיליון שקל. אג"ח ב' הארוכות, שנסחרו ערב ההודעה על הדחייה המבוקשת בתשואה של 16%, הגיבו בירידות שערים של עד 7% והתשואה לפדיון עלתה ל־18.5%. קופרליין לא מבקשת להכניס שינויים בלוח הסילוקין של סדרה ב', ובכוונתה להעביר לנאמן את מלוא הסכום לתשלום של 23.1 מיליון שקל ב־1 באפריל.

קופרליין היתה אמורה לשלם למחזיקי אג"ח א' 143.9 מיליון שקל ב־20 באפריל, מהם 4.2 מיליון שקל ריבית ו־139.8 מיליון שקל, כאמור, תשלום קרן לפירעון סופי של החוב. כעת קופרליין מבקשת לשלם למחזיקי האג"ח את הריבית במועדה וכן לשלם 7.3 מיליון שקל על חשבון הקרן, כשאת יתרת הקרן שלא נפרעה, 132.5 מיליון שקל, קופרליין מבקשת את הסכמת המחזיקים לדחות עד לא יאוחר מ־20 באוקטובר 2020.

פיצוי דחייה של 16.3%

לפי הצעתה של קופרליין, התשלום הנדחה יישא ריבית של 10.8 מיליון שקל שתשולם מראש יחד עם התשלום הקרוב. בנוסף לכך, קופרליין מתחייבת שכל תקבול שינבע לה ממימון מחדש של נכסים, מכירת נכסים או הכנסת שותף יועבר לנאמן לטובת ביצוע פירעון מוקדם של התשלום הנדחה. כמו כן, עד לפירעון המלא של החוב הנדחה, קופרליין תימנע מביצוע חלוקת דיבידנד ותשלום דמי ניהול לבעלי החברה.

קופרליין מציינת כי בשיחות שקיימה בסוף השבוע עם בעלי אג"ח א' הם הודיעו לה בכתב שבכפוף לאישורים שיתקבלו בוועדות הרלבנטיות, הם יתמכו בהצעתה באסיפה. הבקשה של קופרליין לדחות את מועד תשלום הקרן לאג"ח א' לא כרוכה ב"תספורת", והיא כוללת פיצוי הולם בדמות תשלום מראש של ריבית בשיעור של 16.3%. עם זאת, מדובר באירוע שמאפשר לספק הצצה לאתגרים שניצבים בפני החברות שפועלות בתחום הנדל"ן בארה"ב בצל משבר הקורונה.

בקשת דחיית התשלום של קופרליין מגיעה דווקא אחרי שהחברה השלימה לאחרונה כמה עסקאות שהניבו לה תזרים חיובי. קופרליין דיווחה על מימון מחדש של שתי הלוואות, האחת בנכס Villa Court והשנייה בנכס Freeport Randall, שהניבו לה עודף תזרימי של 11.15 מיליון דולר. כמו כן, קופרליין נמצאת בשלבים סופיים של השלמת מימון מחדש להלוואה של הנכס Hayes House שצפוי להניב לה עודף תזרימי של 2.3 מיליון דולר. הסכם המימון מחדש נחתם, אולם השלמתו מתעכבת לנוכח סגירת משרדי המחוז בשל משבר הקורונה ובקופרליין מצפים להשלים את המהלך כבר בשבוע הקרוב. ביחס לנכס Little Torch שההלוואה שלו צפויה לעבור איגוח, קופרליין מציינת שהמלווה הודיע כי סיים את בדיקת הנאותות, והחברה תוכל להשלים את המימון מחדש כששוק ה־CMBS (אג"ח מגובות משכנתאות עסקיות) שהוקפא ייפתח מחדש.

ההתפתחות המשמעותית ביותר עבור התזרים של קופרליין נוגעת למכירת הנכס Harbor Inn ב־75.4 מיליון דולר. בגלל משבר הקורונה כניסתו לארה"ב של הרוכש, שמתגורר בקנדה, לא מתאפשרת לנוכח סגירת הגבול בין המדינות. בין הצדדים סוכם שהעסקה תושלם לפי המוקדם מבין שישה חודשים או עשרה ימים מהמועד שבו רשויות המחוז במדינת פלורידה, שבה נמצא הנכס, יודיעו על פתיחה מחדש של מסעדות וחנויות לציבור.

עוד הוסכם שמחיר העסקה לא ישתנה, אולם 7 מיליון דולר מתוך התמורה ישולמו כהלוואת מוכר בתוך שלוש שנים ממועד העסקה. במקביל, הרוכש שחרר מקדמה של מיליון דולר שהפקיד על חשבון העסקה והפקיד מקדמה נוספת של חצי מיליון דולר בנאמנות. בקופרליין מעריכים שהעסקה תושלם בתנאיה המעודכנים, ובהנחה שכך יקרה, היא צפויה להניב לחברה עודף תזרימי מיידי של 18 מיליון דולר, ו־7.4 מיליון דולר נוספים לאחר פירעון הלוואת המוכר.

הסחרור של רילייטד

בקשת דחיית תשלום הקרן של קופרליין מגיעה כמה ימים אחרי שחברת נדל"ן אמריקאית אחרת נכנסה לסחרור. בשבוע שעבר פרסמה רילייטד את דו"חותיה השנתיים שכללו הפניית תשומת הלב לכך שיש ספקות משמעותיים ביחס להמשך קיומה כ"עסק חי". לרילייטד חוב של 678 מיליון שקל כלפי מחזיקי האג"ח שמועד פירעונה הסופי הוא סוף ספטמבר השנה. אג"ח אלה נסחרות בתשואה לפדיון של 46%.

בשיחת הוועידה למשקיעים ובאסיפת המחזיקים ציינו נציגי רילייטד ציינו שלהערכתם החברה תוכל לבצע את התשלום ושהיא בוחנת כמה אפשרויות לייצר מקור לשירות החוב, לרבות הגדלת המימון הקיים על הנכסים של החברה, מכירת נכסים וקבלת מימון ביניים (הלוואת מזנין). נראה שהמשקיעים לא השתכנעו מהאופטימיות של הנהלת החברה ובחלק של האסיפה שנערך ללא נציגי רילייטד הוצע שמגדל חברה לביטוח תכהן בנציגות האג"ח, ובימים אלה הנאמן מבקש ממחזיקים נוספים, שרוצים להצטרף לנציגות האג"ח, להציע את מועמדותם.

במכתב ששלח אתמול הנאמן, באמצעות עוה"ד רענן קליר ואלון בנימיני, נכתב כי "לפנינו מצב חמור שבו קיים, בין היתר, חשש ממשי כי החברה לא תוכל לשלם את התשלום האחרון". במכתב הוצגה דרישה לקבלת מידע, לרבות פרוטוקולים ביחס לחלוקות דיבידנד שהחברה ביצעה ב־2019-2018, להצגת פתרון למצב שנוצר, וכן הוצגה דרישה מרילייטד להימנע מכל פעולה מהותית ומזיקה. רילייטד הגיבה לטענות אלה באמצעות עו"ד אהרון מיכאלי, והכחישה שהיא מנסה לגמד את חומרת המצב או שאינה מכירה בחומרתו וטענה שעל פניו דרישות הנאמן גורפות ומרחיקות לכת וספק אם הוא זכאי לקבלן.

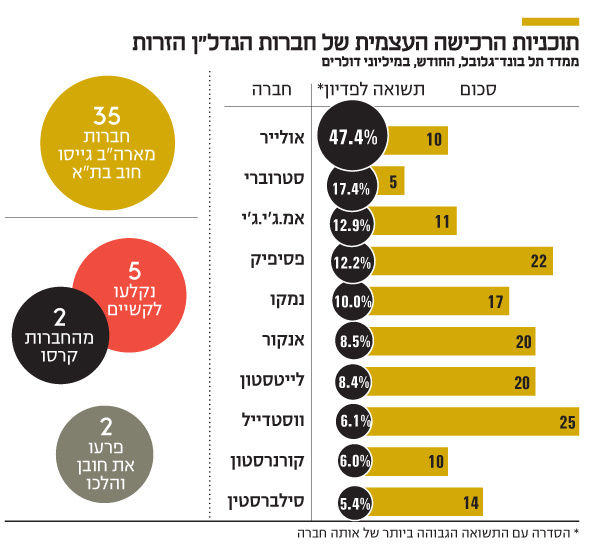

רכישה עצמית רק על הנייר

במהלך מרץ שאופיין בירידות שערים חדות בשוק האג"ח בכלל ובחברות האמריקאיות בפרט, 10 חברות שהאג"ח שלהן נסחרות במדד תל בונד־גלובל פרסמו תוכניות לרכישה עצמית של אג"ח בסכום מצרפי של 154 מיליון דולר (550 מיליון שקל). אתמול היה זה תורן של סילברסטין ואולייר לפרסם תוכניות לרכישה של 14 מיליון דולר ו־10 מיליון דולר בהתאמה. עד כה אף אחת מהחברות לא מימשה מתוכנית הרכישה העצמית שפרסמה, למעט אמ.ג'י.ג'י שרכשה אג"ח ב־1.1 מיליון שקל.

מלון אמבסדור של קופרליין, מיאמי ביץ' בפלורידה צילום: אמבסדור קופרליין

מלון אמבסדור של קופרליין, מיאמי ביץ' בפלורידה צילום: אמבסדור קופרליין