ניתוח כלכליסט

ברבור הקורונה השחור התיישב על קבוצת דלק

משבר הקורונה מכה במחירי הנפט וקבוצת דלק כבר איבדה חצי מערכה. מחזיקי האג"ח חוששים שהחברה לא תעמוד בהתחייבויותיה. דלק: "הקבוצה נקטה מבעוד מועד בצעדים שיקטינו את התלות במחירי הגז והנפט"

ההשפעות השליליות של נגיפי קורונה לא מסתיימות בזיהום דרכי הנשימה ומערכת העיכול, ובכוחם לזעזע גם את שווקי ההון והבורסות בעולם. אחת הנפגעות הבולטות מהתפשטות נגיף קורונה היא קבוצת דלק, שהמניה שלה איבדה מתחילת השנה 47% מערכה, הירידה החדה ביותר במדד ת"א 125 שירד באותה תקופה ב־8.5% בלבד. כיום קבוצת דלק נסחרת לפי שווי שוק של 3.4 מיליארד שקל בלבד - כמעט 10 מיליארד שקל פחות משווי השיא שבו נסחרה באמצע 2015.

- השווי של קבוצת דלק התכווץ ב־10 מיליארד שקל ב־4 שנים

- נעילה אדומה בבורסה בתום מסחר תנודתי; דלק צנחה ב-8.2%

במקביל, גם מחירי איגרות החוב של קבוצת דלק צנחו בחדות והתשואות שלהן האמירו ל־18.7%. עם חוב פיננסי של 9.1 מיליארד שקל, המשקיעים מאותתים על חששם ביחס ליכולת של קבוצת דלק לעמוד בהתחייבויותיה במועדם. בעל השליטה בקבוצת דלק יצחק תשובה, הוא "הטייקון האחרון" שנותר בסביבה מהדור של נוחי דנקנר, לב לבייב ומוטי זיסר. במידה שלא תחול התאוששות בסקטור האנרגיה יהיה על תשובה לחשב מסלול מחדש ולגבש תוכנית לחיזוק מבנה ההון של החברה, כדי לחמוק מגורל דומה לזה של חבריו הטייקונים בדימוס.

מחיר המיקוד בסקטור האנרגיה

סקטור האנרגיה הוא אחד מהנפגעים הבולטים ביותר של וירוס קורונה, שני רק לתחום התעופה. החשש ממיתון ומהאטה עולמית מושך את מחירי האנרגיה כלפי מטה ואיתם את שערי המניות של החברות בסקטור. רק ביום שישי האחרון מחירי הנפט צללו ב־10% אחרי שקבוצת אופ"ק לא הצליחה להגיע להסכם על הפחתת התפוקה.

מבחינת קבוצת דלק מדובר בכוח עליון, אירוע שלא נמצא בשליטת החברה. אולם ההחלטה של הקבוצה להתמקד אך ורק בתחום האנרגיה היא זאת שחושפת אותה לשינויים בענף. בפברואר 2019 קבוצת דלק מכרה 30% ממניות איי.די.אי בתמורה ל־530 מיליון שקל, ובנובמבר 2019 הושלמה העסקה למכירת 32.5% ממניות חברת הביטוח הפניקס בתמורה ל־1.6 מיליארד שקל, מהלך שנגזר על קבוצת דלק לנוכח דרישות חוק הריכוזיות. חודש לאחר מכן, בדצמבר 2019, קבוצת דלק מכרה את יתרת אחזקותיה בדלק רכב, 22% ממניות החברה, בתמורה ל־404 מיליון שקל. במקביל, חברת הבת איתקה השלימה בנובמבר 2019 עסקה לרכישת 100% ממניות חברת Chevron North Sea בתמורה ל־1.7 מיליארד דולר.

מהלכים אלו של מכירת נכסים שאינם בליבת הפעילות של קבוצת דלק בשילוב עם השקעות חדשות בחברות ובפעילויות בתחום האנרגיה, הפכו את קבוצת דלק מחברת אחזקות מבוזרת ומגוונת, לחברת אחזקות שכל פעילותה מרוכזת בתחום אחד. לצד יתרונות של התמחות עסקית, המיקוד מגדיל את החשיפה של קבוצת דלק לתחום האנרגיה, לטוב ולרע.

אין דיבידנד, יש הצעת רכש

בקבוצת דלק לא קיימת מדיניות של חלוקת דיבידנדים. אולם בעשור האחרון, למעט שני מקרים חריגים, בעלי המניות של קבוצת דלק התרגלו לקבל דיבידנד מדי רבעון. בשנת 2019 חל שינוי כשקבוצת דלק הכריזה על שתי חלוקות דיבידנד בלבד, ונמנעה מהכרזה על חלוקות דיבידנד נוספות בהמשך השנה. כך נוצר מצב שבו לראשונה בעשור האחרון קבוצת דלק לא חילקה דיבידנד במשך שני רבעונים ברציפות. לנוכח תשואות איגרות החוב של החברה שהגיעו לרמה של אג"ח זבל, סביר להניח שלא יחול שינוי בעוצר הדיבידנדים גם בהחלטת הדירקטוריון הקרובה שתפורסם במקביל לפרסום הדוחות הכספיים השנתיים בהמשך החודש.

בעל השליטה בקבוצת דלק יצחק תשובה. לראשונה בעשור האחרון לא חולק דיבידנד שני רבעונים רצופים צילום: עמית שעל

בעל השליטה בקבוצת דלק יצחק תשובה. לראשונה בעשור האחרון לא חולק דיבידנד שני רבעונים רצופים צילום: עמית שעל

חלף חלוקת הדיבידנד לבעלי המניות, הדירקטוריון של קבוצת דלק בחר לאשר באוגוסט 2019 הצעת רכש למניות החברה בסכום של 74 מיליון שקל. הצעת הרכש פורסמה אחרי שמניית קבוצת דלק צנחה ב־28% בשלושה חודשים וחצי, והמחיר בהצעה היה גבוה ב־10% משער המניה בבורסה ערב פרסום הצעת הרכש. אלא שבמבחן התוצאה מסתבר בדיעבד שהצעת הרכש היתה הזדמנות עסקית טובה לבעלי מניות המיעוט להיפטר מחלק מאחזקותיהם, שכן מאז המניה של קבוצת דלק איבדה כמעט מחצית מערכה.

זה לא נגמר כאן. באוקטובר 2019 הדירקטוריון של קבוצת דלק החליט על תוכנית רכישה עצמית של מניות ואיגרות חוב של החברה בהיקף של עד 100 מיליון שקל. מאז ועד היום קבוצת דלק הספיקה לרכוש 164 אלף מניות בתמורה ל־74 מיליון שקל ב־24 ימי מסחר שונים. רכישות אלו, ביחד עם איגרות החוב שנרכשו באותה תקופה, מביאות לביצוע של 99.77% מתוכנית הרכישה שפורסמה לפני חמישה חודשים. המחיר הממוצע של המניות שנרכשו במסגרת הרכשה העצמית הוא 450 שקל למניה, מחיר שגבוה ב־62% משער המניה הנוכחי של קבוצת דלק. לנוכח העובדה שאיגרות החוב של קבוצת דלק נסחרות בתשואה דו־ספרתית, נראה שככל שתפורסם תוכנית רכישה עצמית חדשה, מוטב שהיא תתמקד בהקטנת החוב כלפי מחזיקי האג"ח ולא בהגדלת התשואה לבעלי המניות. בעל מניות שחושב שמניית קבוצת דלק נמצאת במחיר מציאה יוכל ללכת בעקבות בעל השליטה יצחק תשובה, שרכש ב־20 בפברואר 101 אלף מניות של קבוצת דלק בתמורה ל־44 מיליון שקל.

הדעת נותנת שככל שמצבה של החברה מאתגר יותר, כך ראוי שהחברה תימנע מהצעות רכש ומביצוע תוכניות רכישה עצמית של מניות, ובעלי המניות ימנעו מרכישה של מניות בעסקאות בבורסה ומחוצה לה. חלף זאת מוטב שהם יעדיפו להגדיל את אחזקותיהם באמצעות רכישת מניות בדרך של הנפקת מניות או זכויות — מהלכים שתכליתם להזרים הון לתוך החברה ולא בין בעלי המניות שלה.

אפקט הגולם של איגרות החוב

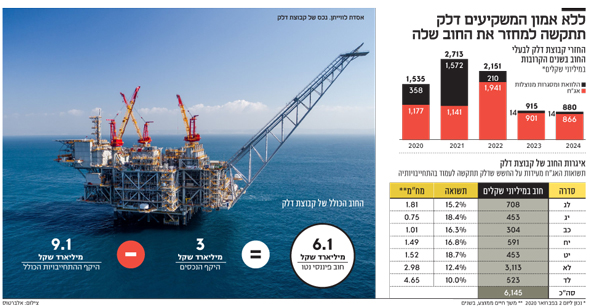

קבוצת דלק וחברות המטה שלה נושאות על גבן חוב פיננסי שהסתכם בסוף נובמבר 2019 ב־9.1 מיליארד שקל. חלק הארי של החוב מיוחס לאיגרות החוב (70%), והיתרה להלוואות מבנקים ואחרים. החוב הפיננסי נטו של קבוצת דלק וחברות המטה שלה מסתכם ב־6.1 מיליארד שקל, הודות לנכסים פיננסים בשווי של כ־3 מיליארד שקל.

לפי טבלת פריסת תשלומי קרן וריבית איגרות החוב והלוואות מבנקים ואחרים שמופיעה במצגת של החברה שפורסמה בפברואר השנה, עומס הפירעונות של החברה בשנים 2022־2020 מסתכם ב־1.5 מיליארד שקל, 2.7 מיליארד שקל, ו־2.1 מיליארד שקל בהתאמה. יתרת הנזילות של קבוצת דלק, בשילוב עם קבלת דיבידנדים שוטפים, דמי ניהול ותמלוגי גז, עשויים לעזור לחברה לצלוח את הטווח הקצר, אולם כדי לבטיח את שירות החוב בטווח הבינוני והארוך חשוב שתהיה לקבוצת דלק יכולת למחזר את החוב הפיננסי שלה. היכולת הזאת נפגעה אנושות לנוכח הזינוק בתשואות איגרות החוב של החברה שהגיעו לרמה של 18%. העובדה שדווקא איגרות החוב הקצרות של קבוצת דלק נסחרות בתשואות הגבוהות יותר עשויה ללמד על כך שהמשקיעים סבורים שאין להסיר מהשולחן תרחיש של עצירת תשלומים. עליית תשואות אג"ח מצמצמת את הנגישות של החברה לשוק האשראי, והיעדר יכולת למחזר חוב מגדילה את הסיכון שהחברה לא תוכל לעמוד בהתחייבויותיה. כך עליית התשואות של איגרות החוב מעמידה את הנהלת החברה בפתחו של מדרון חלקלק ומהווה מעין נבואה שעלולה להגשים את עצמה.

מצגות לחוד, מציאות לחוד

מתחילת 2020 נרשמה ירידה חדה של 43% בשווי השוק של דלק קידוחים, חברת הבת של קבוצת דלק (59%) שמרכזת את הפעילות של הקבוצה בתחום הגז והנפט בישראל. שווי האחזקה של קבוצת דלק בדלק קידוחים ירד ב־2.6 מיליארד שקל, ובהתאם לכך נרשמה גם ירידה של 3 מיליארד שקל בשווי השוק של קבוצת דלק עצמה, שכאמור ערכה בשוק ירד מתחילת השנה ב־47%.

עידן ולס מנכ"ל קבוצת דלק. גמישות פיננסית צילומים: רון קדמי, שאטרסטוק

עידן ולס מנכ"ל קבוצת דלק. גמישות פיננסית צילומים: רון קדמי, שאטרסטוק

ירידה בשווי השוק של דלק קידוחים מגדילה בהכרח את שיעור המינוף של קבוצת דלק. רמת המינוף של קבוצת דלק היא עקב אכילס של החברה, כך לפי חברת דירוג האשראי מעלות. בדוח הדירוג שפורסם בספטמבר אשתקד הוגדרה רמת המינוף של קבוצת דלק כ"גבוהה", כשהצפי הוא שהמינוף ירד בטווח הבינוני. במעלות מדגישים ש"אם הקבוצה לא תעמוד בהתחייבותה להורדת המינוף, צפויה להיות לכך השפעה שלילית על הדירוג". נכון להיום קבוצת דלק נהנית מדירוג אשראי של A ו־A2 ממעלות ומידרוג בהתאמה.

מהמצגת שקבוצת דלק פרסמה לפני כחודש ניתן להתרשם ש"על השקופיות" לחברה יש ארסנל של כלים כדי להתמודד עם אתגר שירות החוב. רשימת המקורות התזרימיים שפורטו כוללים בין היתר אפשרות של הכנסת שותף באיתקה, מהלך הוני באיתקה שכולל הכנות לקראת הנפקת הפעילות בלונדון, הקמת חברת תשתיות תחת איתקה, חלוקת דיבידנדים מהפעילות שלה, מימון מחדש של לווייתן, קבלת תמלוגי על מלווייתן, כריש ותנין, מקסום הפוטנציאל בנכסים הקיימים לרבות בנדל"ן שבבעלות החברה, ומימוש נכסים שאינם בליבת הפעילות של הקבוצה.

הופעת נגיף קורונה, שהובילה לצניחה במחירי האנרגיה, טורפת את הקלפים שמחזיקה קבוצת דלק, ומעמידה בספק את מידת הרלבנטיות של תוכניות שעד לפני שבועות ספורים נראו אפשריות. בקבוצת דלק יכולים לייחל שנגיף קורנה יעלם כמו שהופיע, לקוות שמחירי האנרגיה יעלו כפי שצנחו ולצפות שתשואות איגרות החוב יצנחו כפי שעלו. אבל כמאמר הקלישאה, תקווה היא לא אסטרטגיה.

האם הסדר חוב בקבוצת דלק הוא בלתי נמנע? בהחלט לא. כמובן שמצבה הפיננסי של קבוצת דלק מאתגר, אולם שוק ההון כבר ראה חברות ששרדו למרות שאיגרות החוב שלהן שידרו תרחיש הפוך. אחת הדוגמאות הבולטות לכך היא זאת של כלכלית ירושלים שחמקה מהסדר חוב הודות לגיוס הון מהיר.

אם לא תחול התאוששות בסקטור האנרגיה, וככל שלא יחול שיפור בנגישות של קבוצת דלק לשוק החוב, קבוצת דלק עלולה להידרש למהלך של גיוס הון כדי להבטיח את עתידה של החברה. גרעין מניות השליטה של יצחק תשובה משועבד מאז רכישתו ב־1998 לטובת בנק הפועלים. לנוכח מחירי השפל שאליו הגיעה מניית קבוצת דלק העיתוי הנוכחי לא אופטימלי, בלשון המעטה. בנקודת הזמן הנוכחית לא המחיר הנמוך של המניה צריך להטריד את יצחק תשובה, אלא התשואות הגבוהות של איגרות החוב.

"צמצום התלות בתנודתיות מחירי הנפט"

מקבוצת דלק נמסר בתגובה כי "קבוצת דלק צפויה ליהנות בשנת 2020, ובשנים שלאחר מכן, מתזרימי מזומנים משמעותיים, וזאת ללא תלות במיחזור החוב בשוק ההון. בכוונת החברה להשתמש בתזרימים האמורים, בין השאר, לביצוע פירעונות מוקדמים, מעבר לחלויות השוטפות, וזאת כחלק מהאסטרטגיה המוצהרת של הקבוצה. הקבוצה נקטה מבעוד מועד בשורה של צעדים חשובים אשר צמצמו את התלות שלה בתנודתיות של מחירי הגז והנפט ובתחזית הביקושים, וזאת בין השאר באמצעות חתימה של דלק קידוחים על חוזי ייצוא ארוכי טווח, לתקופה של כ־15 שנה, כאשר בשנת 2020 לבדה כ־80% מכמות ההפקה הצפויה של איתקה כבר מגודרת ומובטחת. פעולות אלה, כמו גם פעולות אחרות שנעשו, מבטיחות לקבוצה גמישות פיננסית מירבית ונראות לתזרימי המזומנים שצפויים במהלך השנים הקרובות, וזאת ללא קשר לתנודתיות של מחירי הגז והנפט ולתחזית הביקושים בשווקים".