ברקת יצטרך להתאמץ יותר כדי להחזיר את כספי הפנסיות מחו"ל

הממונה על שוק ההון החליט להקל על דרישות ההון המוטלות על המוסדיים, בתנאי שכספי הפנסיות שהם מנהלים יוסטו להשקעה בפרויקטי תשתיות בארץ. אבל שורה של חסמים, חלקם לא תלויים בו, גורמים למוסדיים להעדיף השקעות בחו"ל

כאשר משה ברקת סיכם באוקטובר האחרון את שנת כהונתו הראשונה כממונה על שוק הון, הוא בחר לציין את אחת הדאגות הגדולות ביותר שלו: זליגת כספי החסכונות ארוכי הטווח, לחו"ל. "יש 1.7 טריליון שקל של כספי חוסכים. חלקם עוברים לחו"ל, צריך לראות איפה הם מושקעים ולמה הם יוצאים החוצה ולא מושקעים בישראל", אמר ברקת לחברי ועדת הכספים של הכנסת.

- רשות התחרות: מקס וישראכרט ישווקו גם ביטוח

- הדיבידנדים של חברות הביטוח תלויים בכוונות הטובות של ברקת

- בפעם הרביעית תוך שנה: סגן בכיר פורש מרשות שוק ההון

"אנחנו הולכים לפתוח שוק השקעה בסכומים שינועו בין 50 מיליארד שקל ל־100 מיליארד שקל בתשתיות, שהמוסדיים יוכלו להשקיע בהם. כך נוכל לדאוג גם לתשואה וגם למשק הישראלי". כעת החל ברקת לנסות ולממש את התוכנית הזו אך היעד השאפתני עוד מאתגר.

בחוזר שפרסם ברקת בשבוע שעבר לגופים המוסדיים המנהלים את כספי הפנסיה של הציבור, נכללו הקלות בכל הקשור ליישום דרישות ההון המחמירות (סולבנסי) שלהן הם כפופים. לפי ההקלות, המוסדיים יידרשו לרתק הון מופחת כנגד השקעות לא רק בפרויקטי תשתיות ייעודיים, (כמו כביש 6 למשל, אלא גם יידרשו להון מופחת למול השקעה בתאגיד תשתיות כמו חברת החשמל או מקורות. חברות הביטוח פועלות ממילא לצמצם את ההון שהן נדרשות להקצות למול ההתחייבויות שלהן. ברקת מנסה כעת, באמצעות ההקלות, לעודד אותן להשקיע בתשתיות בישראל. מדובר בדחיפה חשובה של המוסדיים לתחום, אלא זה לא מספיק.

פרויקט הרכבת הקלה, עבודות בפתח תקווה צילום: אוראל כהן

פרויקט הרכבת הקלה, עבודות בפתח תקווה צילום: אוראל כהן

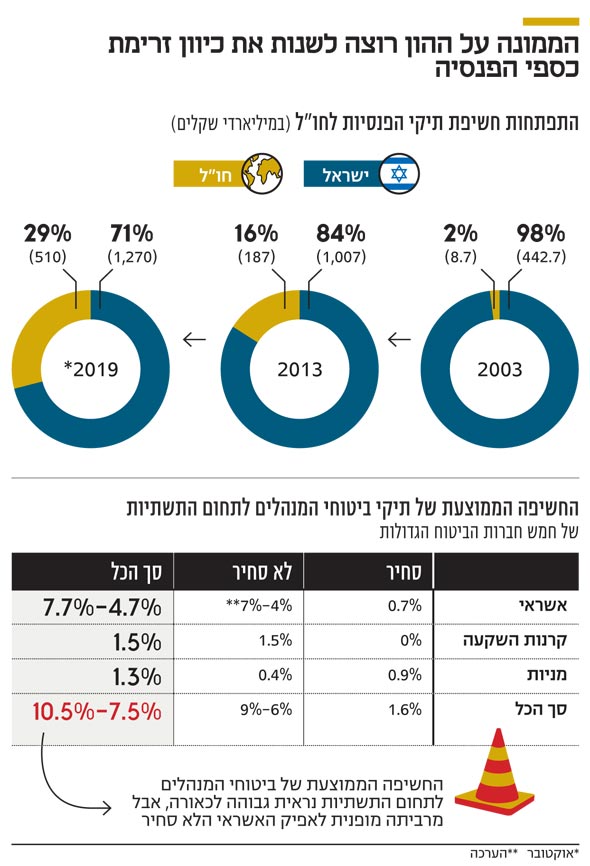

בדיקת התפלגות השקעות המוסדיים מעלה כי אם ברקת מעוניין באמת להחזיר השקעות לישראל מחו"ל, נדרשת עוד עבודה רגולטורית רבה. שכן כיוון זרימת הכספים של המוסדיים היא בדיוק הפוך, אל מעבר לים. כך, אם ב־2003, רק 2% מכספי הפנסיה היו מושקעים בחו"ל (8.3 מיליארד שקל באותה עת), ב־2013 הופנו כבר 16% מכספי הפנסיה להשקעות מעבר לים (187 מיליארד) ואילו נכון לאוקטובר 2019 כבר יותר מחצי טריליון שקל (510 מיליארד שקל), שמהווים 29% מכספי הפנסיה, כבר הושקעו מחוץ לישראל.

לדברי מנהלים בגופים המוסדיים, הם אכן מעוניינים בהגדלת ההשקעה בפרויקטי תשתיות, אך לשם כך על ברקת להסיר שורה של חסמים. הראשון שבהם הוא מגבלת אחזקת מניות תאגיד בתחום התשתיות, שמונעת השקעה של יותר מ־20% במניות פרויקט תשתיות בודד. לשיטתם, היקף החשיפה המוגבל פוגע בכדאיות הכוללת של העסקה, בעיקר כאשר מדובר בפרויקט קטן שלא מצדיק את תשומות הניתוח שלו לקראת השקעה. בבנק ישראל הגדילו אתמול מגבלה דומה ל־24%, וברקת יכול להגדיל אף הוא את המגבלה, וזאת מעבר להקלות שלו להשקעה בתשתיות בכל הקשור לדרישות ההון.

בנוסף, לפי חוק הריכוזיות, חברה מנהלת בגוף מוסדי (גמל, פנסיה, ביטוח) לא יכולה להשקיע יותר מ־10% במניות פרויקט תשתיות. כדי לשנות את המגבלה הזו יידרש תיקון של חוק הריכוזיות, מהלך שאיננו בידיו של הממונה על שוק ההון. החסם השלישי נוגע לדרישות ההון שעל הגוף המוסדי לרתק לצורך התחייבות שלגביה ברקת פעל כאמור, כשהקל בדרישות ההון כשקודם לכן נדרש הון משמעותי על השקעה בפרויקט תשתיות ללא דירוג השקעה.

מגבלה נוספת המוטלת על המוסדיים היא רף השקעה עליון של 5% בחוב לא מדורג, כאשר פרויקטי תשתיות קטנים לא בהכרח מחזיקים בדירוג חיצוני מוכר בעוד הרגולציה לא מכירה בדירוג פנימי של הגופים המוסדיים עצמם. לבסוף, המוסדיים טוענים כי יש להם חסם להשקיע בקרנות השקעה בתחום התשתיות (להבדיל מהשקעה ישירה) שכן השקעה כזו כפופה למגבלת כפל דמי הניהול של 0.25% בשנה — כלומר למוסדיים יש יכולת מוגבלת לגלגל את דמי הניהול שגובות הקרנות הללו על הציבור, דבר שיוצר רתיעה מהשקעה בקרנות מסוג זה.

בשיחות של הגופים המוסדיים עם ברקת בהקשר זה הם מציעים לו לגזור את ההקלות שהעניקה הרגולציה להשקעות בתחום הנדל"ן לתחום התשתיות. הרגולציה למשל מתירה אחזקה של 100% בנכס שאינו ממונף , בנוסף, יש הקלות משמעותיות בדרישות ההון להשקעה בנדל"ן תוך אפשרות לפרוס את ההשקעה על פני שנים. בעיני המוסדיים השקעה בתשתיות מקבילה להשקעה בנדל"ן, שכן מדובר בנכסים שנחשבים יציבים יחסית, עם חוזים ארוכי טווח ותשואה שוטפת.

מעבר לאינטרס הלאומי שבהשקעת כספי הפנסיה המקומיים בפרויקטי תשתיות שיסייעו לפיתוח תשתיות הכבישים, התחבורה, החשמל, המים ועוד, גם לגופי הפנסיה יש אינטרס בכך. סביבת הריבית האפסית מייצרת אתגר מורכב למנהלי הפנסיה שרק כ־40% מהכספים שהם מנהלים מושקעים במניות והיתרה חשופה להשקעות סולידיות יותר כמו אג"ח והשקעות אלטרנטיביות. התשואה על האג"ח הממשלתיות ואג"ח החברות עומדת כיום על 2%-1%, במקרה הטוב, ובמקרה הפחות טוב השקעה בהן מניבה תשואה שלילית.

כדי לייצר לחוסכים תשואה נאותה לתוחלת החיים המתארכת, החלופה של השקעה בפרויקטי תשתיות ארוכי שנים שמניבים תשואות גבוהות יותר, עם גב של המדינה, הופכת יותר ויותר חשובה. זאת, במיוחד שלכספי הפנסיה הנזילות של ההשקעות פחות חשובה, לפחות בטווח הקצר.

בדיקה של תיקי ביטוחי המנהלים (הפוליסות המשתתפות ברווחים) של חברות הביטוח מעלה כי החשיפה לתחום התשתיות מרשימה לכאורה. התיקים הללו, שהם הגדולים בישראל בשוק החיסכון הפנסיוני – כ־150 מיליארד שקל במצטבר של חמש חברות הביטוח הגדולות, מגדל, הראל, כלל ביטוח, מנורה מבטחים והפניקס – הם עם החשיפה הגבוהה ביותר לתחום התשתיות בהשוואה לקרנות הפנסיה וקופות הגמל, שעומדת בממוצע על 10%-7.5% מהתיק.

אלא שאם מפלחים את אופן החשיפה ניתן לראות כי עיקר החשיפה היא לאשראי לא סחיר (7%-4% מהתיק) ולקרנות השקעה בתחום התשתיות (1.5%), בעוד החשיפה למניות סחירות ולא סחירות של חברות בתחום התשתיות נמוכה מאד (1.3% במצטבר). כאשר עיקר החשיפה של המוסדיים למניות הסחירות בתחום התשתיות הן למניות הגז המקומיות.

אתמול, כאמור, פרסם הפיקוח על הבנקים הקלה על הבנקים בהשקעה בפרויקטי תשתיות כאשר העלה את רף המגבלה לחשיפה לסקטור הבנייה והנדל"ן (שבו נכללת גם השקעה בתשתיות) מנתח של 20% מתיק האשראי הכולל שלהם לרף מגבלה של 24%. זאת, לאחר שהתברר כי הבנקים הגדולים פועלים ולאומי מתקרבים לרף המגבלה הקיימת. עם זאת, הקלת המגבלה מותנית בכך שהפער (4%) בין רף המגבלה הקודם לרף החדש, יופנה להשקעות בתשתיות.

בפיקוח על הבנקים מסרו כי ההקלה הגיעה לא מיוזמת הבנקים אלא מצד החשב הכללי באוצר רוני חזקיהו, שמעוניין לממש את תוכנית פרויקטי התשתיות שלו. נשאלת השאלה למה צריך לסייע לבנקים לתמוך בפרויקטי תשתיות בזמן שכסף מוסדי בהיקפים אדירים מחפש בנרות אפיקי השקעה מסוג זה. על כך עונים בסביבת הפיקוח כי המדינה מעוניינת שהבנקים המנוסים בהעמדת אשראי לפרויקטי תשתיות ירכיבו את הקונסורציום של הלווים שיכלול גם את הגופים המוסדיים.

משה ברקת צילום: אלכס קולומויסקי

משה ברקת צילום: אלכס קולומויסקי