ראיון כלכליסט

"אנחנו לא בטוחים שהמודל של אמזון ונטפליקס יעבוד. לכן אנחנו לא חושבים שמחירן כרגע נכון"

אמיר גיל וליאור יוחפז נחתו השנה בהלמן־אלדובי והפכו את הכל, החל מכוח האדם והמבנה הפנימי, ועד תפיסת ההשקעות. לאחר הזינוק מתחתית טבלת התשואות בענף ההשתלמות כל הדרך עד לטופ, הם מדברים על האסטרטגיות שלהם ומביעים דעתם גם על הקולגות: "לא ייתכן שבמשברים יהיה הפסד מאג"ח שדומה להפסד ממניות. זה הרכיב שאמור להגן על המשקיעים"

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

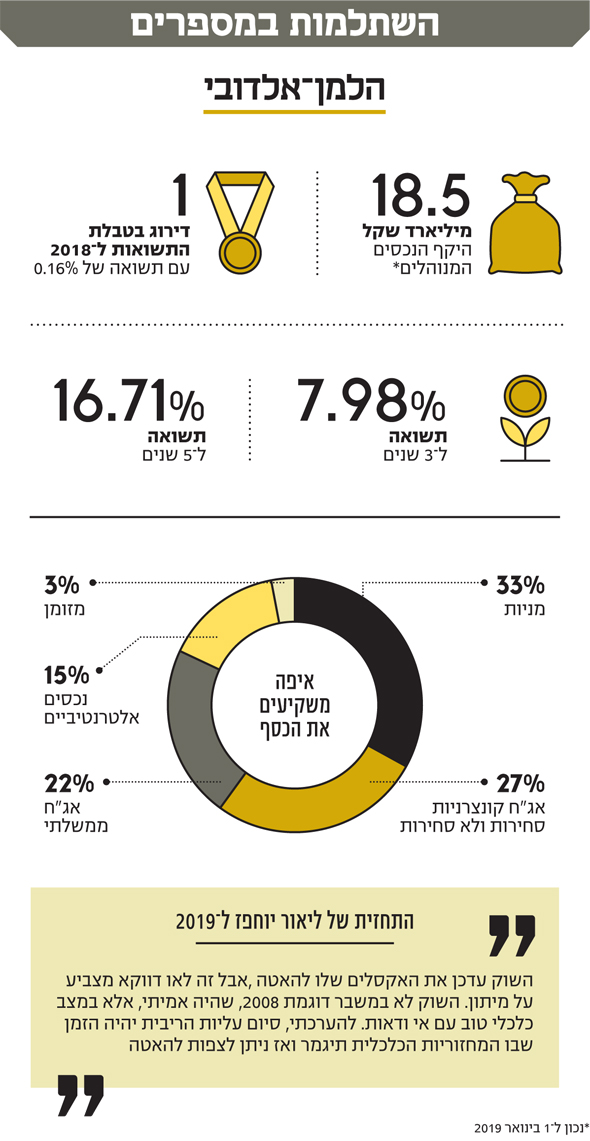

הלמן־אלדובי השלים מהפך. מבית השקעות שדשדש בתחתית התשואות הוא עבר לעמדת ההובלה בקרנות ההשתלמות ובמסלול 60-50 בקופות הגמל. את 2018 הוא סיים עם נכסים מנוהלים של 52 מיליארד שקל, וכבר נערכים שם לכניסה של 10 מיליארד שקל נוספים בשנתיים הקרובות.קרן הפנסיה של הלמן־אלדובי היא אחת משתיים שזכו במכרז פנסיית ברירת המחדל של משרד האוצר. זאת בנוסף לזכייה בניהול כספי הפנסיה הגדולים של חברת החשמל ונמלי ישראל.

המהפך מיוחס בעיקר לשני שחקני חיזוק, שהצטרפו לניהול ההשקעות של הלמן־אלדובי בשנה האחרונה - אמיר גיל וליאור יוחפז. גיל (51), מנהל אגף ההשקעות, מביא ניסיון של 25 שנה בשוק ההון. במשך שנתיים היה מנכ"ל חברת קרנות הנאמנות של בית ההשקעות אקסלנס, וקודם לכן מילא שורת תפקידים בפסגות - האחרון שבהם סמנכ"ל השקעות גמל ופנסיה. יוחפז (38), המכהן כסמנכ"ל השקעות גמל ופנסיה בהלמן־אלדובי, הגיע במסגרת המיזוג עם פעילות הגמל של בית ההשקעות אי.בי.אי (IBI) במאי האחרון. שם כיהן כשבעה חודשים כמנהל ההשקעות, וקודם לכן היה במשך שבע שנים מנהל ההשקעות בחברת הביטוח הפניקס. במהלך הראיון עם השניים אי אפשר היה להתעלם משיתוף הפעולה ביניהם, וסביר להניח שהוא תרם לא מעט למיצוב החדש של הלמן־אלדובי. יוחפז וגיל משלימים זה את זה, כשרגלו של יוחפז על דוושת הגז וזו של גיל על הברקס. יחד הם שוקלים היכן להאיץ, מתי להאט וכיצד לקחת את סיבובי ההשקעות.

- רק קרן השתלמות אחת סיימה את השנה בתשואה חיובית

- הקרנות של רוטשילד ואלומות הכי חשופות לאג"ח של האמריקאיות

- פנסיית ברירת המחדל: דמי הניהול עלו, הסוכנים ירוויחו

מימין: אמיר גיל וליאור יוחפז צילום: צביקה טישלר

מימין: אמיר גיל וליאור יוחפז צילום: צביקה טישלר

| |||

על פי הנתונים, הלמן־אלדובי היה היחיד שהשיג אשתקד תשואה חיובית בקרנות הנאמנות (0.16%), ואת אחת התשואות השליליות הנמוכות ביותר בקופות הגמל (0.58%-). מה עשיתם טוב יותר מקודמיכם?

יוחפז: "2017-2016 היו שנים טובות פחות בהלמן, אף שהצוות היה מסור ומקצועי. מנהלי ההשקעות הוחלפו, כי גם אחרי עשור שמרביתו היה טוב צריך לרענן. בעולם ההשקעות, כשחווים שנה קשה, לא קל לצאת ממנה, והיה צורך לחזור ולעלות על הגלגל".

גיל: "הגענו כדי לארגן מחדש את ניהול ההשקעות ולהתכונן להעלאת היקף הנכסים המנוהלים, שצפויה עקב מכרז הפנסיה וקליטת נכסי בית ההשקעות אי.בי.אי שהתמזג איתנו".

"הדבר הגרוע ביותר הוא להפוך השקעה טקטית לאסטרטגית"

"ארגנו מחדש את צוותי ההשקעות ושינינו את שיטות העבודה", מסביר גיל, "שמנו דגש מיוחד על מחקר, בסיוע מחלקת המחקר שנבנתה מחדש, ובנינו מאפס תיק נכסים אלטרנטיביים והשקעות סחירות".

גיל: "הניסיון שלי בפסגות ושל ליאור בהפניקס, לצד הניסיון שצברו אנשים שהגיעו מבתי השקעות אחרים, תרמו לשינוי המשמעותי ולחשיבה היצירתית".

התגלחתם על הפניקס ועל פסגות?

יוחפז: "אחד הדברים החשובים שלמדתי בהפניקס הוא הצורך במוטת שליטה, וזה הדבר הראשון שיישמתי פה. בניתי מוטת שליטה, שבמסגרתה אני יודע מה קורה עד רמת המניה. הרכבתי צוותים ממוקדי נושא וענפים עם יעדי ניהול, והטמענו את המסר שהמקום הראשון אינו העיקר, אלא היכולת לשמור עליו לאורך זמן. יש לקח שלמדתי ואני מעביר לצוותים: הדבר הגרוע ביותר הוא להפוך השקעה טקטית לאסטרטגית. זה קרה לי באי.בי.אי והשפיע על כיוון התיק כולו. אפשר להפסיד, וכבר הפסדתי בחיי, אבל הלקח החשוב הוא שניהול השקעות כרוך גם בגידור הפסדים".

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

גיל: "ב־25 שנותיי בשוק עברתי כמה סבבי מפולת. אשלים את ליאור ואומר שאנחנו לא יודעים הכל, וגם אלה שאיתם אנחנו מנתחים את המידע לא יודעים הכל. אני רוצה לנהל בצניעות, ולהיות מספיק בטוח בדברים. הרי מדובר בכסף של אנשים, בפנסיות ובחסכונות. טוב לשאוף למקום ראשון, אבל הניסיון לימד אותנו לראות דברים עם קצת יותר איפוק ואחריות. הבורסות הפכו למהירות מאוד, ולפעמים אתה מרגיש שעדיף היה להיות בלי כלום. מנגד יש תקופות של אופוריה, שבהן אתה חושב שאין לך מספיק. אבל צריך לזכור שלאורך זמן ההשקעות משתלמות".

מי, לטעמכם, לא נוהג באחריות?

גיל: "לא נתייחס לאחרים, אבל חייבת להיות בתיק הפרדה בין רכיבי סיכון לבין אלה שאין בהם סיכון, וזה מתבטא בניסיון של כל שחקני השוק למצוא תשואה גבוהה יותר מהריבית. בתחום המניות זה מובן, אבל תחום החוב מתפוצץ כרגע לכולם בפנים. רכיבי החוב אמורים לתת בסיס יציב לתיק, לצד רכיבים שאמורים לתת תשואה. לא ייתכן שבמשבר ההפסד מאג"ח יהיה דומה לזה שבמניות".

כוונתך לגיוסי החוב של החברות האמריקאיות בישראל?

יוחפז: "התקלה באמריקאיות היא הגדרתן כמכלול. יש כאלה שהגיעו לכאן והן ראויות מאוד, ואחרות פחות. כמו שאני לא קונה את מדד ת"א־35 אלא את המניות בו, כך צריך גם להסתכל על האמריקאיות. התקשרו אליי חברים מגולדמן זאקס ומבנקים אחרים בארה"ב ושאלו איך נותנים לחברה X או לחברה Y לגייס כאן, בעוד בנקים בארה"ב לא מוכנים להלוות להן אגורה. מנגד, יש חברות שהיו יכולות לגייס שם, אבל באו לפה כדי לנצל סביבת ריבית נמוכה יותר. בהן אני דווקא רוצה להיות".

אתה בוחן אותן באותם כלים כמו שבוחנים חברת נדל"ן ישראלית?

יוחפז: "כן, אבל אנחנו משקיעים יותר בבדיקה. אנליסט שלנו יוצא לארה"ב לבחון כל חברה, ואנחנו מדברים עם גורמים אחרים, כמו קרנות שמשקיעות בנדל"ן בארה"ב. כשאני רוכש אג"ח של חברה, אדאג להיפגש עם אנשיה מדי רבעון. כשרוצים, אפשר להגיע לכל מידע, ובחלק מהאמריקאיות אנו רואים כיום הזדמנויות".

גיל מוסיף: "אנחנו פחות אוהבים נדל"ן בארה"ב ונדל"ן מסחרי בכלל, כי יש בו המון בעיות. החברות שאנו בוחנים אינן רבות, ומעניינות אותנו רק אלה שעונות לקריטריוני הסיכוי־סיכון שקבענו".

זה נכון גם לגבי חברות הטכנולוגיה האמריקאיות?

גיל: "חברות הטכנולוגיה האמריקאיות כבר חורגות מהמשבצת הזו. אמזון - זו חברת טכנולוגיה? הרי לחלקן יש יתרות מזומנים בסדרי גודל של מדינות. יש חברות שאנחנו אוהבים, כמו גוגל ומיקרוסופט, אבל לאו דווקא מחזיקים בהן כרגע. יש בהחלט הזדמנויות השקעה, אבל לא תמיד אנחנו אוהבים את המחיר. לדוגמה, אנחנו לא בטוחים שהמודל של אמזון ונטפליקס, שאמור להשתכפל לכל העולם, יעבוד. לכן אנחנו לא חושבים שמחירן כרגע נכון".

"לא ישמעו מאיתנו שאנחנו מאמינים באמריקאיות או לא"

במה שונה מדיניות ההשקעה שלכם משל אחרים?

יוחפז: "בשוק המוסדי רווחות שתי השקפות: ישנם אלה שבוחנים כל חברה, ונותנים לנתונים שנאספו לגביה, ולא לשוק, להוביל את תיק ההשקעות. האחרים משקיעים לפי מגמות השוק בשיטת האלוקציה - רוכשים מניות של כמה חברות בענף מסוים, למשל טכנולוגיה, אמריקאיות או שווקים מתעוררים, בלי לבדוק לעומק כל אחת מהן. אנחנו שייכים לאסכולה הראשונה. אם, למשל, במסגרת החברות האמריקאיות מצאנו ארבע מעניינות, נקנה אותן, אבל לא ישמעו מאיתנו שאנחנו מאמינים באמריקאיות או לא מאמינים באמריקאיות, אלא רק על אותה חברה, ללא קשר לשיוכה לענף או למגזר. בישיבות הצוות שלנו עולות המון אמוציות כשדנים על כל נייר. צורת הניהול שלנו דוגלת במעורבות ותשוקה להצליח, ועבודת הצוות בולטת מאוד. לא מתיישרים כאן לפי קו, אלא ממצים ומחליטים יחד. החל בשאלה האם נכון להחזיק בבנקים עכשיו, כי האופק נראה פחות טוב בצמיחה, דרך השאלה האם הקריסה בנאסד"ק תשפיע על שוק המשרדים בארץ, ועד השאלה האם נכון להחזיק כעת בחברות ביטוח למרות ההתייעלות ובזמן שהבורסות יורדות. לתפיסתי, בהשקעה באמצעות אלוקציה טווח הפספוס גדול יותר".

לפי התשואות ב־2018, נראה שהצליח לכם.

יוחפז: "ישבנו נייר נייר, ניתחנו נכון את חו"ל, וזיהינו שארה"ב במצב טוב יותר. לכן דאגנו להיות יותר בארה"ב מאשר באירופה. זיהינו בזמן את מה שקורה בשווקים המתעוררים, והקפדנו לא להיות בהם. בשוק הקונצרני ידענו לזהות את החברות הטובות פחות ולא להשקיע בהן. וכל זה לא קורה בעזרת כדור בדולח, אלא באמצעות מחלקת מחקר משובחת שנבנתה כאן. וזה ההבדל בין לגעת במקום הראשון לבין לרצות להישאר בו לאורך זמן. חשוב לציין שגם התיק האלטרנטיבי שנבנה פה במשך השנים הניב תשואות יפות, שתרמו גם הן לתשואות הכוללות של 2018".

נשמע כאילו התשואות הגיעו מהורדת סיכון.

יוחפז: "אנחנו פשוט ניתחנו יותר תוצאות של חברות מהמתחרים — וניתחנו אותן טוב יותר".

גיל: "התיק שלנו מסוכן כמו של האחרים. אותו שיעור מניות. לא רואים מלמעלה תיק שמרן. רכיבי הסיכון שלנו היו פשוט יותר נכונים השנה".

מה אתם צופים ב־2019?

יוחפז: "השוק מתמחר האטה שתגיע באמצע השנה, בעיקר עקב הצפי שטראמפ יסיים את ההרחבות הפיסקאליות שלו, ולאור מגמת ייצוב הריבית".

גיל: "הפסקת הזרמת הכספים מדאיגה יותר מה'רעשים' שאפיינו את השנה האחרונה, כמו הברקזיט או מלחמת הסחר עם סין. כי השווקים יכולים לתקן את עצמם, מדי פעם, על ידי לחיצות ידיים בין מנהיגים וכניסה להסכמים חדשים".

יוחפז: "השוק עדכן את האקסלים שלו להאטה, אבל לאו דווקא למיתון. כלל האצבע מדבר על 1% ריבית ריאלית כמדיניות מצמצמת, והדור שלנו רואה מיד את 2008. אבל השוק לא במשבר דוגמת 2008, שהיה אמיתי. סיום עליות הריבית, שם המחזור הכלכלי ייגמר, ואז מצפים להאטה".

גיל: "ב־2016 השוק כבר תמחר סוף מחזור, אבל בחירתו של טראמפ לנשיאות הזריקה מרץ לשווקים וסיפקה הארכה מלאכותית, שהולכת ודועכת אט אט. אם לא יבוא משהו אחר במקומה, תהיה התמתנות".

אז השנה תנהלו כספים עם צפי להאטה ואולי מיתון?

יוחפז: "אנחנו לא מנסים לנבא מתי תבוא המפולת, ואני לא אוריד את שיעור המניות כי אני צופה קריסה. אני יושב על האקסלים ובונה תחזית קדימה ברמת החברה. כשזה מגיע לתחזית שלי, אני קונה".

גיל: "כולם מסתכלים כיום על התנודתיות החריגה, ויש הטוענים שהדבר נובע מהקלות שבה אפשר כיום למכור מניות, וההשפעה המהירה יותר שלהן כיום מבעבר. אך בין שזו הסיבה ובין שלא, הדבר מחייב כל מנהל השקעות לעצור, לבחון את השוק ולא להיות בטוח מדי בעצמו ובהבנתו את השווקים".

אחד התחומים הלוהטים כיום בשוק הוא הקנאביס. מה עמדתכם לגביו?

גיל: "אנחנו עוקבים אחרי זה, וחלק מהחברות אפילו באו להציג אצלנו".

יוחפז: "אין לנו מה לחפש כרגע בתחום, כי אין לנו יתרון בו כגוף מוסדי. קשה מאוד לנתח את תעשיית הקנאביס, כי אין לנו כלים לנתח מתי יעבירו חוק כזה או אחר הנוגעים לה - בקנדה, בישראל או בכל מקום אחר. בנוסף, כדי להחליט על השקעה, צריכות להיות מכירות מוכחות. וכרגע עדיין אין".