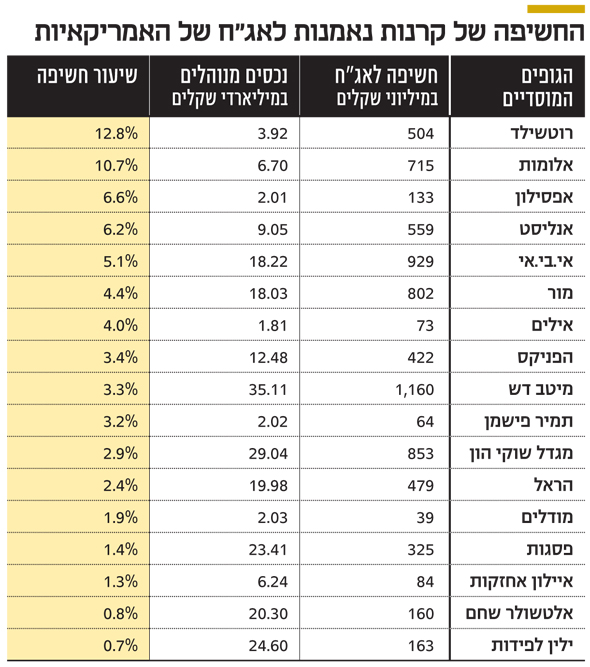

הקרנות של רוטשילד ואלומות הכי חשופות לאג"ח של האמריקאיות

מניתוח של חברת פרדיקטה דאטה עולה כי המוסדיים היו זהירים: בחיסכון ארוך הטווח שיעור החשיפה הממוצע לחברות הנדל"ן האמריקאיות היה 1.3% מהנכסים המנוהלים, ואילו בקרנות הנאמנות שיעור זה עומד על כ־4%

החודשיים האחרונים של 2018 היו בבחינת קו פרשת המים שריסק את האג"ח של חברות הנדל"ן האמריקאיות, שהגיעו לגייס כאן חוב בשנים האחרונות. בזו אחר זו קרסו עוד ועוד סדרות של אג"ח, כשהטריגר החצי־רשמי היה התסבוכת של ברוקלנד שבשליטת בועז גלעד.

- טעינו, לא ממש הבנו. חפשו אותנו באיי הבתולה

- האם מנהלת בפעמונים ומנכ"ל חברת קוסמטיקה יכולים לשמש שומרי סף?

- 27% משווי האג"ח הזרות בת"א נסחרים בתשואה דו־ספרתית

דו"חות הרבעון השלישי חשפו עוד קלקולים, כמו העברות כספים שגויות שהתגלו ותוקנו בדיעבד, וסוגיות של ממשל תאגידי ותרבות דיווח בעייתית צפו ועלו. השוק שממילא נמצא בתקופה של ירידות חדות, עקב העלאות ריבית בחו"ל וחשש גובר מאפשרות למיתון בכלכלה העולמית, הוסיף שמן למדורה.

לידי "כלכליסט" הגיע ניתוח שבוצע על סמך נתוני החברה לאספקת מידע כלכלי ופיננסי פרדיקטה דאטה. מדובר בניתוח החשיפה של המוסדיים לסדרות האג"ח של החברות האמריקאיות. הניתוח בוצע לפני שני מאפיינים עיקריים: לפי קרנות הנאמנות ולפי החסכון ארוך הטווח, והוא מבוסס על הנתונים של סוף ספטמבר.

החשיפה השקלית לאג"ח של החברות האמריקאיות הסתכמה ב־7.6 מיליארד שקל בקרנות הנאמנות, ו־6.6 מיליארד שקל בחסכון ארוך הטווח. היא מלמדת שבתי ההשקעות שמנהלים את הכספים האלה, דווקא פעלו באופן נכון בכל הנוגע לחשיפה לאג"ח של אותן חברות. קרנות הנאמנות הן בבחינת מוצר מדף שמוצע לציבור וכל אדם בוחר לעצמו. החיסכון ארוך הטווח אמור להיות שמרני יותר ומסויג יותר בעת בחירת השקעות הרפתקניות שמגיעות מעבר לים.

יש לציין כי נתוני ההחזקות בטבלה נכונים לסוף ספטמבר, היקף הנכסים המנוהלים של רוטשילד המופיע בכתבה גדול בכ-50% מהיקפם כיום.

כשבודקים את שיעור החשיפה השקלי של האג"ח האמריקאיות לכל גוף מנוהל, מגלים שבחיסכון ארוך הטווח מדובר בשיעור חשיפה ממוצע של 1.3% מתוך סך הנכסים המנוהלים, ובקרנות הנאמנות הוא עומד על כ־4%. גם כאן יש הלימה בין מידת הסיכון שאפשר לצפות מהניהול בקרנות הנאמנות לחיסכון ארוך הטווח.

כשבוחנים את שיעור החשיפה לאג"ח האמריקאיות, מגלים את הגופים שרכשו באופן יחסי יותר מאחרים מהאג"ח האלה. בחיסכון ארוך הטווח מדובר, בין בתי ההשקעות, באינפיניטי (6.4%), אנליסט (2.6%) והפניקס (1.5%). בקרנות הנאמנות מדובר ברושטילד (12.8%), אלומות (10.7%) ואפסילון (6.6%). הגופים שרכשו הכי פחות אג"ח אמריקאיות באופן יחסי היו חברת הביטוח איילון, בית ההשקעות פסגות והלמן אלדובי – בחסכונות ארוכי הטווח. מבין קרנות הנאמנות מדובר בילין לפידות ואלטשולר שחם.