גזית גלוב ונורסטאר צנחו; חיים כצמן יצא להרגיע את המוסדיים

חרף הירידות החדות במניות החברות שבשליטתו, חיים כצמן מוטרד יותר מהמגמה השלילית של האג"ח הארוכות. התשואות הגבוהות עלולות להקשות עליו למחזר ולשרת חוב של 10 מיליארד שקל, וכצמן טוען שיתרות הנזילות האמיתיות גבוהות יותר מאשר בדו"חות

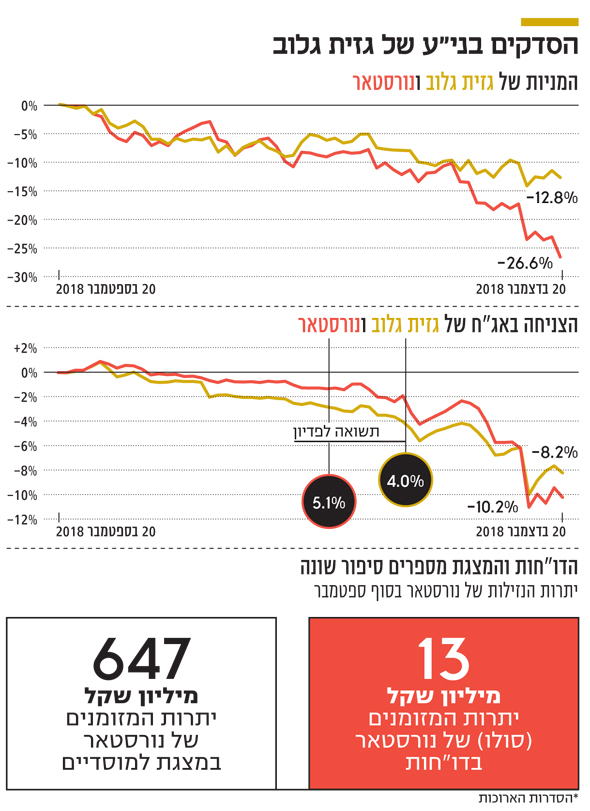

בעל השליטה ומנכ"ל גזית גלוב, חיים כצמן, קיים בשבוע שעבר סבב פגישות עם משקיעים מוסדיים ובהם כלל, מנורה, מיטב דש ולשידר. המפגשים נערכו על רקע הירידות החדות שנרשמו במחירי המניות ואיגרות החוב של החברה ושל החברה האם (52.4%) נורסטאר. מניית גזית גלוב צנחה בשלושת החודשים האחרונים ב־12.8%, וזאת של נורסטאר קרסה ב־26.6%.

- כצמן: "אין שום אירוע חריג שיכול לגרום לירידות"

- רבעון מוצלח בברזיל דחף את ה-NOI של גזית גלוב

- גזית גלוב עולה על רכבת הריבית רגע לפני שהיא עוזבת את התחנה

חרף הירידות החדות בשערי המניות של החברות שבשליטת חכצמן, נראה שמה שמטריד אותו במיוחד זאת המגמה השלילית שמאפיינת את איגרות החוב של הקבוצה. איגרות החוב הארוכות של גזית גלוב איבדו בשלושת החודשים האחרונים 8.2%, ונסחרות בתשואה של 4%, אחרי שרק לפני שלושה חודשים נסחרה בתשואה של 2.6%. איגרות החוב של נורסטאר צנחו ב־10.2% והסדרה הארוכה של החברה נסחרת היום בתשואה של 5.1%, בעוד שרק לפני שלושה חודשים היא נסחרה בתשואה של 2.36% בלבד.

התשואות מתחילות לטפס

האג"ח של החברות שבשליטת כצמן עדיין נסחרות בתשואות חד־ספרתיות נמוכות (5% ומטה) אולם המשך מגמת הטיפוס בתשואות יביא בהכרח לעלייה בעלויות האשראי של הקבוצה, ובתרחיש הפסימי יותר יהיה מכשול שימנע מהחברות בקבוצה לגייס חוב חדש באופן שיסכן את יכולת שירות החוב כלפי מחזיקי האג"ח שנושק נכון להיום ל־10 מיליארד שקל. בסדרת המפגשים עם מנהלי ההשקעות והאנליסטים בגופים המוסדיים כצמן ניסה להפיג את החששות ולהזים כמה מהשמועות שנפוצו ביחס לקשיים ביכולת שירות החוב של הקבוצה שבשליטתו.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

לאור העובדה שנורסטאר היא החברה שנמצאת במעלה הפירמידה, עובדה שמציבה אותה בסיכון גבוה יותר ביחס לגזית גלוב, הדגש במצגות היה על יכולת שירות החוב של החברה־האם. האתגר המשמעותי ביותר שעמד בפני כצמן היה להפריך את הטענות שלפיהן המבנה המשפטי של קבוצת גזית גלוב דומה לזה של החברות האמריקאיות שגייסו חוב בישראל בהנפקות אג"ח.

נורסטאר, החברה שבראש הפרמידה העסקית של כצמן, היא חברה פנמית ולא ישראלית. אולם כפי שהוצג במפגשים של הנהלת החברה עם המשקיעים במהלך השבוע שחלף, נורסטאר התקשרה עם נורסטאר ישראל (חברה־בת בבעלות מלאה שמאוגדת בישראל ומחזיקה במניות גזית גלוב) בשורת הסכמים, על פיהם נורסטאר ישראל נטלה לעצמה את ההתחייבויות של נורסטאר הפנמית ביחס לאיגרות החוב שהונפקו על ידה.

יתרות המזומנים הדלות

בדו"ח הדירקטוריון של נורסטאר נכתב שההסכם בינה לבין החברה־הבת יוצר זכויות למחזיקי איגרות החוב. במצגות כצמן הדגיש את העובדה שנורסטאר רשומה בישראל עשרות שנים ושהחוק בישראל חל עליה, לרבות כללי הממשל התאגידי שמחייבים חברות ישראליות. הגזרה השנייה שכצמן נדרש להתמודד אתה נוגעת ליכולת שירות החוב של נורסטאר, שהעובדה שלפי הדו"חות האחרונים שפורסמו יתרות המזומנים במאזן סולו של החברה מסתכמים לכדי 13 מיליון שקל בלבד, יצרה את החשש שלחברת נורסטאר יש בעיות נזילות.

במצגות שהתקיימו בשבוע שעבר נטען שיתרות המוזמנים של נורסטאר עומדות על 134 מיליון שקל, אולם הן לא מוצגות במאזן סולו מכיוון שחלק הארי של הסכום נמצא בחשבונות של החברה־הבת (100%) נורסטאר ישראל. עוד נטען שלנורסטאר יש קווי אשראי לא מנוצלים בהיקף של 332 מיליון שקל. כצמן הדגיש שמדובר בקווי אשראי מובטחים וחתומים שחידושם יחל רק ב־2021. קווי האשראי של נורסטאר מובטחים בשעבוד על 54 מיליון מניות גזית גלוב המוחזקות על ידה.

לפי המצגת שפורסמה בסוף השבוע שעבר, יתרת מניות גזית גלוב המוחזקות על ידי נורסטאר, ששווי השוק שלהן עומד על 1.3 מיליארד שקל, חופשיות משעבוד. בנוסף לכך, נורסטאר מחזיקה גם באיגרות חוב של גזית גלוב בשווי של 181 מיליון שקל. מכירתן עשויה לספק לנורסטאר נזילות, אולם באותה שעה היא עלולה להתפרש כחוסר אמון מצד בעלת השליטה בחברה־הבת.

לנורסטאר אין פעילות משל עצמה והמקור המרכזי שלה למזומנים מגיע מהחברה־הבת, גזית גלוב. לפי המצגת של נורסטאר לחברה יש תזרים שנתי של 90 מיליון שקל, שמבוסס על הכנסות של 150 מיליון שקל, דיבידנד מהאחזקה במניות גזית גלוב והכנסות ריבית של 10 מיליון שקל מההשקעה באג"ח של גזית גלוב, בניכוי תשלומי ריבית של 65 מיליון שקל והוצאות הנהלה וכלליות של 5 מיליון שקל.

מקור הפירעונות והדיבידנד

התזרים של נורסטאר משמש את החברה לשני צרכים: מחציתו מחולק כדיבידנד לבעלי המניות של החברה, ומחציתו לפירעונות חוב. נכון ל־30 בספטמבר החוב של נורסטאר למחזיקי האג"ח ולבנקים עמד על 1.7 מיליארד שקל, בדומה לרמה שנרשמה בשנתיים האחרונות. בשורה התחתונה, כצמן מצביע על נזילות בנורסטאר של 650 מיליון שקל שמורכבת ממזומן, קווי אשראי ומהשקעה באג"ח של גזית גלוב, ועל תזרים אחרי דיבידנד של 45 מיליון שקל, שביחד אמורים לאפשר לחברה לשרת את החוב בעתיד הנראה לעין.

אם להתרשם מהשינוי במחירי ניירות הערך של גזית גלוב ונורסטאר, נראה שהמפגשים של כצמן עם המשקיעים אומנם עזרו לבלום את הסחף, אך הצליחו להפיג רק חלק מהחששות של הפעילים בשוק ההון. החולשה במניות ובאיגרות החוב של שתי החברות ניכרה גם ביום המסחר האחרון בשבוע שעבר שבו המניות של גזית גלוב ונורסטאר ירדו ב־1.4% וב־4.6% בהתאמה, ואיגרות החוב שלהן נסחרו גם הן בטריטוריה השלילית.