ניתוח כלכליסט

המרוץ למיליארד של מוטי בן־משה

בעל השליטה באלון רבוע כחול מחפש מימון לרכישת אפריקה ישראל תמורת 1.3 מיליארד שקל. במקביל לגיוס חוב לא פשוט הוא עובד על קבלת מסגרת אשראי במאמץ להשלים את הסכום הנדרש

בעל השליטה באלון רבוע כחול מוטי בן־משה, שאף עתיד להשלים את רכישת השליטה באפריקה ישראל בשבועות הקרובים, נמצא בעיצומו של מרוץ אחר מיליארד שקל - לא פחות. בשתי העסקאות הבולטות שבהן היה מעורב, בן משה הביא כסף מהבית.

- התקרבות בין הגינדים לבנקים: בן־משה מטרפד פריסת החוב

- הבית בסביון שרכש מוטי בן־משה רשום דווקא על שם אשתו

- מידרוג על מוטי בן משה: "תיאבון לא מבוטל לסיכון"

כך היה כשהצעתו המשותפת עם אדוארדו אלשטיין לרכוש את השליטה באי.די.בי גברה על זאת של נוחי דנקנר, וכך קרה כשרכש את השליטה באלון רבוע כחול כשזו היתה בהסדר חוב. זה היה המצב עד היום. את העסקה לרכישת השליטה באפריקה נכסים בתמורה ל־1.3 מיליארד שקל בן־משה מתכוון לממן בעיקר באמצעות גיוס חוב על ידי אלון רבוע כחול. כשמדובר בגיוס של מיליארד שקל, בזמן שהתשואות על האג"ח נושקות ל־6%, וכשחברת הדירוג מפרסמת דו"ח ביקורתי - זה לא עומד להיות קל.

הנדנדה של אפריקה ישראל ורבוע כחול

השיר "נד נד" שכתב יהונתן גפן נפתח במילים "בכל מקום בו מישהו מעופף, מישהו אחר מתכופף". המשפט הזה מתאר באופן מדויק את מערכת היחסים בין מחזיקי האג"ח של אפריקה השקעות, שנמצאת בשלבים אחרונים של הסדר החוב השני שלה, לאלה של אלון רבוע כחול, שזה מכבר יצאה מהסדר חוב משלה.

בנובמבר 2017 בן־משה הפתיע את המשקיעים בשוק ההון בכלל ואת המעורבים בהסדר החוב של אפריקה השקעות בפרט, כשהגיש בדקה ה־90 הצעה מפורטת ומחייבת לרכישת מניות אפריקה נכסים. מחזיקי האג"ח של אפריקה קיבלו את בן־משה בזרועות פתוחות, והתמוגגו למראה מאבק השליטה שנרקם לנגד עיניהם המשתאות בין בן־משה לנתי סיידוף. מאבק השליטה מטבעו שיפר את מצב הנושים והגדיל את התמורות למחזיקי האג"ח.

מוטי בן-משה

מוטי בן-משה

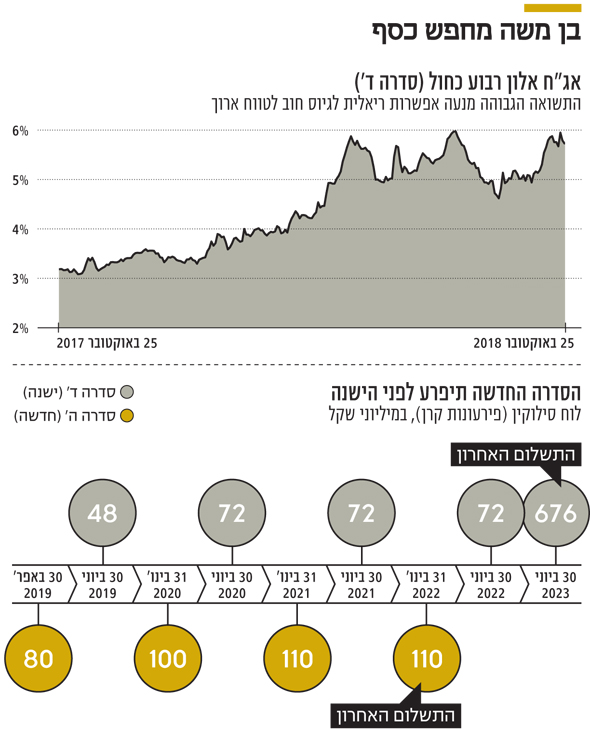

בדיוק מאותה הסיבה מחזיקי האג"ח של אלון רבוע כחול קיבלו את הבשורה המרה על כוונת בן־משה לרכוש את אפריקה נכסים בחוסר שביעות רצון. הרי מישהו צריך לממן את כל הטוב הזה, והם הבינו שמשמעות רכישת אפריקה נכסים היא עלייה במינוף, ועלייה במינוף מתורגמת לירידה בשער האג"ח. חששות המשקיעים לא איחרו לבוא לידי ביטוי בזינוק חד בתשואת האג"ח של אלון רבוע כחול, שטיפסה מרמה של 3% לרמתה הנוכחית, הנושקת ל־6%. אלה חוקי הג'ונגל של שוק ההון - כשמחזיקי האג"ח של אפריקה התעופפו, מישהו אחר היה צריך להתכופף.

כשבעל שליטה בא לגייס חוב בשוק ההון, הוא שואף להשיג שלוש מטרות: לגייס את כל הסכום שנדרש לחברה - רלבנטי לחברות המגייסות כי צריך ולא רק בגלל שאפשר; לדחות עד כמה שניתן את מועד ההחזר - כלל בסיסי במימון: אנחנו שואפים לדחות תשלומים ולהקדים תקבולים; ולעשות את כל זה בתנאים אופטימליים - לשלם ריבית נמוכה ככל האפשר ולהימנע ממגבלות ככל שניתן.

הביטחונות של בן־משה: מניות אפריקה נכסים

התרחיש הקלאסי מבחינת בן־משה היה לגייס חוב של מיליארד שקל לטווח ארוך בריבית חד־ספרתית נמוכה. כשמביאים בחשבון את העובדה שבמועד שבו אלון רבוע כחול הגישה את ההצעה לרכוש את אפריקה נכסים, האג"ח שלה נסחרו בתשואה של 3.1%; ואת יכולת החברה לשעבד לטובת מחזיקי סדרת האג"ח החדשה את המניות של אפריקה נכסים כבטוחה, זה נראה תרחיש סביר.

אלא שבשנה שחלפה מאז חזר בן משה לזירת הסדר החוב של אפריקה השקעות, קרו כמה אירועים כבדי משקל, שהופכים את גיוס מלוא הסכום הנדרש לטווח ארוך בריבית נמוכה, למשימה בלתי אפשרית. ראשית, תשואת האג"ח של אלון רבוע כחול בשוק הוכפלה כאמור. זה קרה גם בעקבות עליית התשואות בשוק האג"ח, אך בעיקר בגלל האופן שבו המשקיעים מתמחרים את הסיכון של אלון רבוע כחול לאור עסקת רכישת השליטה באפריקה נכסים.

אם לא די בכך, חברת דירוג האשראי מידרוג פרסמה בספטמבר האחרון דו"ח מעקב על אלון רבוע כחול עם נימה ביקורתית. ביחס לעסקה הנרקמת לרכישת אפריקה נכסים, נכתב כי "הצעת החברה לרכישת אפריקה נכסים, המצויה בסבירות גבוהה למימוש, נושאת השפעה שלילית על סיכון האשראי בשל הגידול החד בהיקף החוב הכרוך בה, לצד הגדלת תיק הנכסים ופיזורו". בנוסף, צוין במפורש כי השלמת העסקה תוביל להגדלת סיכון האשראי של אלון רבוע כחול, עד כדי סבירות להורדת הדירוג. במידרוג לא הסתפקו בכך, ובחרו להתייחס גם לגופו של אדם, וציינו כי להערכתם, "הצעת הרכישה לאפריקה נכסים מצביעה על תיאבון סיכון לא מבוטל של בעל המניות, המהווה גם איש מפתח מרכזי בחברה, שמתווה את מדיניותה העסקית והפיננסית".

גם הדיווח של החברה־הבת רבוע כחול נדל"ן על כך שחברת קניון TLV קיבלה הודעה מהבנקים המממנים על אי־עמידה באמת מידה פיננסית, מקשה את ההנפקה. בימים אלה מנהלות רבוע כחול נדל"ן והשותפה שלה בחברת הקניון מגעים עם המלווים לשינוי והתאמת תנאי הסכם המימון, ובמקביל מנסים לפתור את המחלוקת, בעיקר ביחס למקורות שישמשו להפחתת היקף ההלוואה.

מוטי בן-משה צילום: עמית שעל

מוטי בן-משה צילום: עמית שעל

בן־משה ייאלץ להתפשר על גיוס מצומצם

כשלא ניתן לגייס הרבה ולטווח רחוק, ב־ משה ייאלץ להסתפק בגיוס מצומצם לטווח קצר. בשבוע שעבר פרסמה אלון רבוע כחול טיוטה שנייה של שטר נאמנות לסדרת האג"ח החדשה (סדרה ה'), עם כמה בשורות מעניינות.

ראשית, הסדרה החדשה הוגבלה לגיוס של עד 400 מיליון שקל. מידרוג העניקה דירוג של Baa1, תחת בחינה עם השלכות שליליות, לאג"ח בהיקף של עד 200 מיליון שקל. כך או אחרת, מדובר בגיוס שנמוך משמעותית מהסכום שנדרש לאלון רבוע כחול לצורך רכישת אפריקה נכסים. שנית, לוח הסילוקין של סדרת האג"ח החדשה (סדרה ה') קצר מאוד, כך שהיא אמורה להיפרע עוד לפני הפירעון הסופי של סדרה האג"ח הוותיקה (סדרה ד'). ושלישית, היחס בין החוב לבטוחה השתפר לטובת מחזיקי האג"ח, כך שגדל מיחס של 1:1 ליחס של 1:1.2. המשמעות היא שעל כל שקל שמחזיקי האג"ח ייתנו כחוב לאלון רבוע כחול, הם יקבלו שעבוד על בטוחה שהשווי שלה הוא 1.2 שקלים.

האם ההנפקה של אלון רבוע כחול תזכה לביקוש מצד המשקיעים? בהחלט ייתכן. העובדה שמניית אפריקה נכסים הוסיפה 11% לערכה מתחילת השנה ונמצאת בשיא של העשור האחרון, משחקת לטובת בן־משה. גם סכום הגיוס המצומצם, לוח הסילוקין הקצר והביטחונות בדמות שעבוד על מניות של החברות־הבנות - רבוע כחול נדל"ן ודור אלון - כל אלה תומכים באפשרות שהגיוס הנרקם יצליח.

אבל גם תרחיש סביר של הצלחת הגיוס משאיר שתי שאלות פתוחות. גם אם אלון רבוע כחול תגייס 300 מיליון שקל, לא יהיה די בכך כדי לממן את רכישת השליטה באפריקה נכסים. חברת אקסטרא, שבאמצעותה בן־משה מחזיק במלוא המניות של אלון רבוע כחול, אמורה להזרים לאלון 150 מיליון שקל במזומן ונכסים בשווי 200 מיליון שקל. אך גם בהתחשב בהזרמות האלה, בן־משה עדיין צריך למצוא מקורות נוספים למימון עסקת רכישת השליטה באפריקה נכסים.

באלון רבוע כחול מבינים היטב את המתמטיקה הפשוטה, ובימים אלה הצוות של בן־משה עובד במקביל להנפקת האג"ח גם על קבלת מסגרת פיננסית בארץ ובחו"ל, בסכום של 900-800 מיליון שקל. באלון רבוע כחול מעריכים שלאחר סגירת עסקת רכישת השליטה באפריקה נכסים, תשואות האג"ח של אלון רבוע כחול יירדו באופן שיאפשר חזרה לתוכנית א' של גיוס חוב לטווח ארוך בריבית נמוכה. אשרי המאמין. הבעיה היא שתשואות האג"ח מושפעות ממגוון רחב של גורמים שאינם בשליטת בעל השליטה: החל מהעלאות ריבית על ידי הבנק המרכזי ועד למשברים פיננסיים - שתמיד מגיעים בזמן הכי לא מתאים.

עניין נוסף שיש לתת עליו את הדעת הוא לוח הסילוקין הקצר של סדרת האג"ח החדשה, והעובדה שלא מדובר בגיוס של חוב חדש לצורך מיחזור חוב ישן. איך מתכוונים לפרוע את החוב החדש באלון רבוע כחול? במידרוג מעריכים כי בשנים הקרובות חלקה של אלון רבוע כחול בדיבידנדים מהחברות־הבנות רבוע כחול נדל"ן (57.4%) ודור אלון (69.9%) יהיה בטווח של 120-100 מיליון שקל לשנה. לפי ההערכות, רבוע נדל"ן, שהעלתה את שיעור חלוקת הדיבידנד כשבן־משה נהפך לבעל השליטה ב־2017, תתקשה לחלק דיבידנד מיוחד. זאת, לאור החשיפה שיש לה לשוכר מהותי (יינות ביתן); חשיפה לקניון TLV ששיעורי התפוסה וה־NOI (רווח לאחר ניכוי הוצאות התפעול ולפני ניכוי מסים וריביות) שלו עדיין לא התייצבו; ופעילות יזמית הדורשת מקורות הוניים וגמישות פיננסית גבוהה. מנגד, במידרוג מציינים שהחברה־הבת דור אלון עשויה לבצע חלוקת דיבידנד מיוחדת בשנים הקרובות, הודות לרווחי הון מהשבחה ומימוש של נדל"ן.

מקור נוסף שעומד על הפרק הוא דיבידנד מאפריקה נכסים. הדיבידנד האחרון שאפריקה נכסים חילקה הוכרז לפני כשלוש שנים, בנובמבר 2015. בדו"חות הכספיים נכתב כי הדירקטוריון של אפריקה נכסים נמנע מחלוקת דיבידנד "לאור אי־הבהירות באשר להשלמתו הסופית של הסדר החוב" (של החברה־האם, אפריקה השקעות). מכאן, שברגע שחוסר הודאות יוסר, ייעלמו גם החסמים לחלוקת דיבידנד. התממשות התרחיש שלפיו אפריקה נכסים תחלק דיבידנד מיוחד לא תהיה בגדר הפתעה, אבל ניתן יהיה להתייחס למהלך כאל תמרור אזהרה. בית הקברות של שוק ההון מלא בחברות אחזקה שמימנו רכישת חברות־בנות באמצעות חליבתן, ויישום מדיניות חלוקת דיבידנד אגרסיבית בחברה הנרכשת. בן־משה לא המציא את הפטנט הזה. ספוילר: זה לא עובד.

בן־משה ייאלץ ללכת בין הטיפות: מצד אחד, למשוך מספיק דיבידנדים שיאפשרו לשרת את החוב של אלון רבוע כחול, ומצד שני, לא להגזים עם מדיניות חלוקת דיבידנדים אגרסיבית, שעלולה להביא להורדת דירוג האשראי של החברות־הבנות, ובהתאם לעלייה בעלויות המימון שלהן.