בלעדי לכלכליסט

לאחר חלוקת דיבידנד נדיבה: שב"א תונפק לפי שווי מכווץ של 300 מיליון שקל

חברת הסליקה שבשליטת הבנקים הגישה טיוטת תשקיף ראשונה לרשות ני"ע. ההנפקה תיעשה באמצעות הצעת מכר ל־66.7% משב"א, שדו"חות ינואר־יוני שלה מצביעים על חולשה בתוצאות

אחרי כמה דחיות יוצאת ההנפקה של חברת הסליקה שב"א לדרך. ל"כלכליסט" נודע כי בימים האחרונים הגישה החברה שבשליטת הבנקים טיוטת תשקיף ראשונה לרשות ניירות ערך. מטרת החברה היא לצאת להנפקה בחודש הבא לפי שווי של כ־300 מיליון שקל. ההנפקה תהיה כולה בהצעת מכר, זאת, לאור העובדה שהבנקים הגדולים שמחזיקים בשב"א מחויבים למכור את אחזקותיהם בה ולרדת אל מתחת ל־10% מהמניות כל אחד. מכירה זו נכפתה על הבנקים באמצעות חוק שטרום שקובע כי עליהם להקטין ב־60% את אחזקותיהם בשב"א עד סוף 2020.

- חברות כרטיסי האשראי: אל תתנו לאפליקציות להיכנס לבתי העסק

- כבל: "למה העסקים צריכים לממן את שדרוג מסופי הסליקה ולא חברות האשראי?"

- גוף חמישי בישראל מקבל רשיון לסליקת תשלומים בכרטיסי אשראי

תהליך ההנפקה של שב"א החל אחרי שניסיון למכור אותה לא נענה בהצעות אטרקטיביות. במקור תכננו הבנקים להנפיק את חברת הסליקה לפי שווי של 450 מיליון שקל, אבל אחרי ששב"א חילקה ב־2017 דיבידנד של 175 מיליון שקל לבעלי המניות שלה, הופחת שווייה בהנפקה ל־300 מיליון שקל.

שב"א רשאית לחלק דיבידנד רק באישור של הפיקוח על הבנקים. בגלל החובה למכור חלק מאחזקותיהם בחברה, 70% מהדיבידנד שחולק נותרו בידי נאמן, והבנקים קיבלו בשלב זה רק 60 מיליון שקל. יתרת הסכום תועבר לבנקים לפי התקדמות מכירת המניות שלהם בחברה. את ההנפקה מובילות חברות החיתום של הבנקים, לאומי פרטנרס חיתום, פועלים אי.בי.אי ודיסקונט קפיטל חיתום.

בהנפקה צפויים להשתתף גופים מוסדיים וייתכן שגם חברות כרטיסי האשראי, אבל חוקית לכל גוף מותר להחזיק רק עד 10% מהמניות. מגבלה זו היתה הסיבה העיקרית לכך ששב"א לא הצליחה לבצע בהצלחה את התוכנית המקורית שלה, מכירת השליטה בחברת הסליקה למשקיעים חיצוניים, וכעת היא פונה לאופציית ההנפקה.

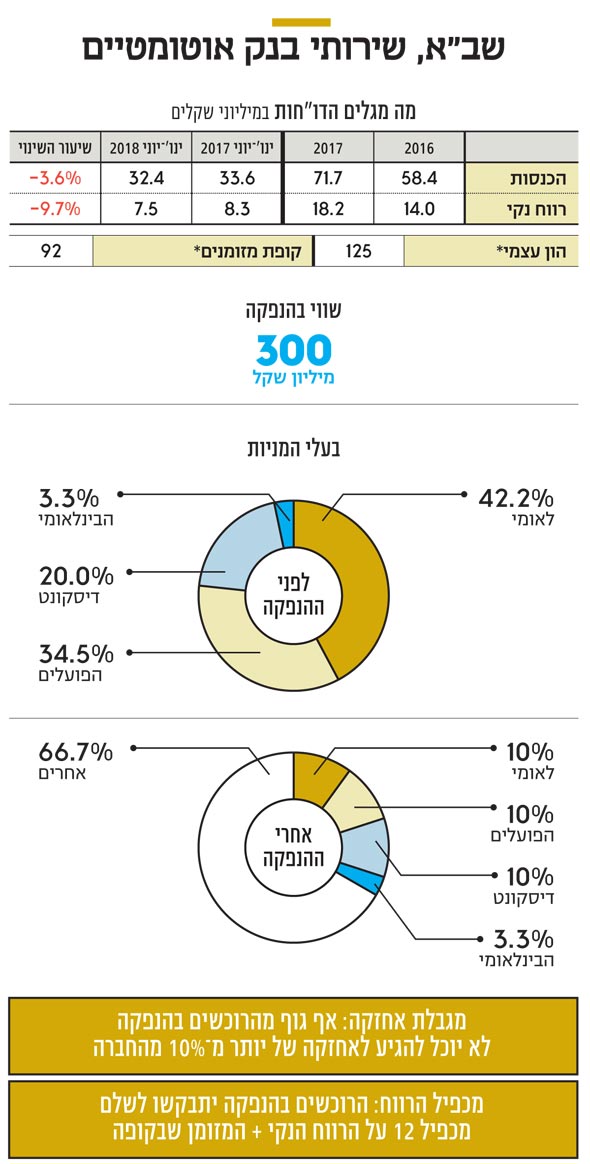

בעל המניות הגדול בשב"א הוא בנק לאומי (42.2%), לפני הפועלים (34.5%), דיסקונט (20%) והבינלאומי (3.3%). לאומי צפוי למכור בהנפקה 32.2% מהמניות ולהיפגש עם כ־100 מיליון שקל, הפועלים ימכור 24.55% ויקבל כ־75 מיליון שקל ודיסקונט 10% תמורת כ־30 מיליון שקל. שב"א סיימה את המחצית הראשונה של 2018 עם הכנסות של 32.4 מיליון שקל, ירידה קלה של 3.6% לעומת הכנסות של 33.6 מיליון שקל במחצית המקבילה. הרווח הנקי בינואר־יוני 2018, שעמד על 7.5 מיליון שקל, שיקף ירידה של 9.7% לעומת רווח נקי של 8.3 מיליון שקל בתקופה המקבילה.

ב־2017 כולה עמדו ההכנסות על 71.7 מיליון שקל והרווח הנקי על 18.2 מיליון שקל. במחצית הראשונה של 2018 עמדו בקופת החברה היו בסוף הרבעון השני 92 מיליון שקל, מתוכם 13 מיליון במזומן ו־79 מיליון שקל בניירות ערך סחירים. הרוכשים בהנפקה יתבקשו לשלם מכפיל 12 על הרווח הנקי פלוס המזומן שבקופה. ההון העצמי של שב"א עומד על 125 מיליון שקל.

שב"א הפעילה בעבר מסופי בנקים אוטומטיים (בנקטים), וכיום מגזר הסליקה מהווה את עיקר הפעילות של החברה. שב"א, המנוהלת על ידי משה וולף, אחראית על תשתית מערכת התשלומים בארץ ומרכזת את הפעילות של סליקת כרטיסי האשראי. החברה מקשרת בין בתי העסק הסולקים לבין חברות האשראי שמנפיקות את הכרטיסים. בנוסף, שב"א מעניקה שירותים למערכות המחשוב של הבנקים ושירותי תקשורת לחברות האשראי, כך שכל הפעילות של כרטיסי אשראי זורמת דרך מחשבי החברה.

בעבר ביקשו הבנקים למזג את שב"א עם החברה־האחות שלה מס"ב (מרכז סליקה בנקאי), שבה מחזיקים שלושת הבנקים הגדולים ב־25% מהמניות כל אחד. הפועלים התנגד למיזוג בין שתי החברות בטענה כי היות שחוק שטרום לא קבע כי יש למכור את אחזקות הבנקים במס"ב, אין סיבה למכור אותן. בנקים אחרים, בראשות לאומי, שתמכו במיזוג טענו כי למס"ב אין זכות קיום כחברה עצמאית.