בלעדי לכלכליסט

לקניון TLV יש 6 ימים להגיע להסכמות עם הבנקים

הלוואה שנתנו הפועלים ומזרחי טפחות לקניון בהיקף של 1.1 מיליארד שקל אינה עומדת באמות המידה הפיננסיות ועלולה לעמוד בפירעון מיידי. האם הלוואת הענק של הקניון תקשה על בן משה ברכישת אפריקה?

השותפות של מוטי בן־משה ומשפחת גינדי בקניון TLV בצרות.

- קניון TLV ייצר הפסדים של 140 מיליון שקל מפתיחתו

- מיליארדר שוויצרי רוצה את גינדי TLV

- האחים כפיר ומנור גינדי במו"מ מתקדם למכירת גינדי קפיטל ב-360 מיליון שקל

בוועידה הכלכלית הלאומית של "כלכליסט", שנערכה בתחילת החודש, טען בן־משה כי קניון TLV הוא הטוב ביותר בישראל. אלא שהנתונים בשטח מציירים תמונה אחרת.

כפיר גינדי, מנור גינדי ואורי לוי מגינדי השקעות. בעיית תזרים צילום: טל שחר

כפיר גינדי, מנור גינדי ואורי לוי מגינדי השקעות. בעיית תזרים צילום: טל שחר

מאז הקמתו ועד תחילת ספטמבר הפסיד הקניון 140 מיליון שקל. כעת, ההפסדים הללו מעמידים את הקניון למבחן. ל"כלכליסט" נודע כי ביום ראשון מגיע היעד הסופי לתנאי בהלוואה שקיבלה חברת הקניון מהבנקים הפועלים ומזרחי טפחות. ככל הנראה לא יעמוד הקניון בתנאי - וההלוואה בסך 1.1 מיליארד שקל תעמוד לפירעון מיידי.

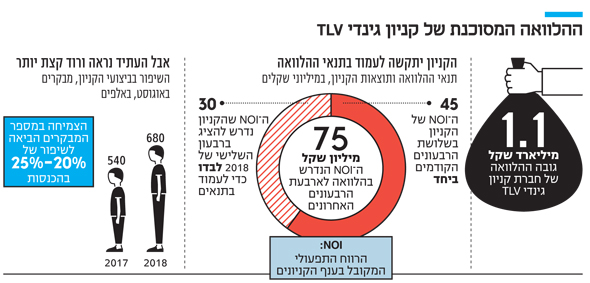

בהלוואה נקבעו אמות מידה פיננסיות, שלפיהן הקניון נדרש להגיע ל־NOI (פרמטר רווח תפעולי הנהוג בענף הנדל"ן) של 75 מיליון שקל בארבעת הרבעונים, שמסתיימים ב־30 בספטמבר.

אלא שבשלושת הרבעונים הקודמים רשם הקניון NOI של 45 מיליון שקל - 15 מיליון שקל בממוצע לרבעון. כדי לעמוד בתנאי ההלוואה, הקניון נדרש להציג ברבעון הנותר NOI כפול, של 30 מיליון שקל. הסיכוי שזה יקרה הוא אפסי.

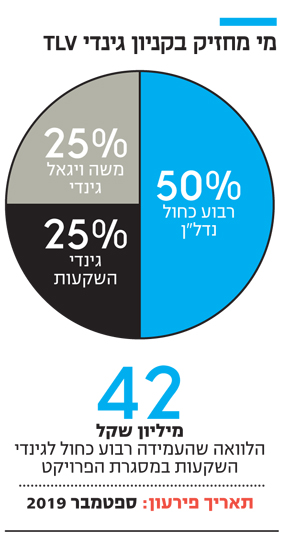

חברת הקניון נמצאת בבעלות משותפת של רבוע כחול נדל"ן, המחזיקה ב־50%, ושל משפחת גינדי. חברת גינדי השקעות, שבבעלות האחים מנור וכפיר גינדי, מחזיקה ב־25%, בעוד האחים משה ויגאל, מדור ההורים של המשפחה, מחזיקים ב־25% הנותרים.

כדי להימנע מדרישה לפירעון מיידי, השותפים בקניון יכולים לפנות אל הבנקים בבקשה להפחית את גובה ה־NOI שנקבע בתנאי ההלוואה.

כך למשל, חברת הקניון ביקשה מהבנקים להעניק פרשנות אחרת להסכם ולהפחית מה־NOI כספים שהושקעו בשיווק ובתמיכה בשוכרים. הבנקים מסרבים לכך לעת עתה - ובכל מקרה גם עם פרשנות כזו יתקשה הקניון להגיע לנתון המבוקש.

נוסף על כך, כבר בסוף הרבעון הקודם לא עמד הקניון בדרישה דומה, ואז נעתרו הבנקים לבקשת חברת הקניון והורידו את סכום הדרישה ל־60 מיליון שקל באופן זמני. הפחתה זו הסתיימה ברבעון השלישי, והדרישה חזרה לרמה של 75 מיליון שקל.

במצב כזה יוכלו הבנקים כאמור להעמיד את החוב לפירעון מיידי. מדובר בחוב ענקי, אולם הוא נמוך משווי הקניון עצמו. לפי הערכת השווי שצורפה לדו"חות הכספיים האחרונים, הקניון שווה 1.6 מיליארד שקל.

במהלך 2018 הזרימו השותפים 24 מיליון שקל לקניון לדרישת הבנקים.

שותפות רעועה

מערכת היחסים בין השותפים בקניון עתירה סכסוכים וחילוקי דעות - מצב שלא עוזר להם במשא ומתן מול הבנקים. למעשה, עד היום לא הצליחו השותפים להגיע למתווה מוסכם להסדרת תנאי ההלוואה שאותו יציעו לבנקים.

עם זאת, בימים האחרונים הצדדים מנהלים שיחות על מתווה כזה, שבהן הם מנסים להגיע להסכמות על שימוש בעודפי הכנסות מפרויקט המגורים הצמוד לקניון להקטנת החוב. למרות זאת, הסיכוי כי יגיעו להסכמות עד יום ראשון הקרוב נמוך, אולם אם יסתמן פתרון ייתכן שהבנקים יעניקו לצדדים הארכת זמן ולא ידרשו פירעון מיידי.

אחת מנקודות המחלוקת הגדולות והבוערות ביותר בין הגינדים לבן־משה היא הלוואה שהעמידה רבוע כחול לגינדי השקעות עבור ההון העצמי לפרויקט גינדי TLV. גינדי נדרשת לפרוע את ההלוואה עד סוף ספטמבר 2019.

לפני שנה ביקשו הגינדים מבן־משה להאריך את מועד ההלוואה. אז הוא נעתר לבקשתם. כעת הם מבקשים זאת שוב, אולם בן־משה מסרב, בטענה כי בבקשה הקודמת התחייבו לא לבקש הארכה נוספת. בן־משה מתעקש כי עליהם להכניס את היד לכיס.

בהסכם ההלוואה שהעמידה רבוע כחול לגינדים נקבע כי אם ההלוואה לא תיפרע בזמן, חלקם של בני משפחת גינדי במניות הקניון ידולל - והם יאבדו את השוויון הקיים מול רבוע כחול בהיקף המניות. אם זה יקרה, הדבר יסלול את דרכו של בן־משה להשתלט על הקניון. לא מן הנמנע שהלחץ המתון שהוא מפעיל כעת על בני המשפחה יוביל לתוצאה כזו.

מוטי בן משה. עשוי להתקשות לגייס מיליארד שקל לרכישת אפריקה ישראל צילום: עמית שעל

מוטי בן משה. עשוי להתקשות לגייס מיליארד שקל לרכישת אפריקה ישראל צילום: עמית שעל

הישועה של הגינדים יכולה להגיע ממשה ויגאל גינדי. משה, אביהם של מנור וכפיר, נכון יותר לסייע לחברת הקניון. לעומת זאת, ילדיו של יגאל פעילים תחת חברת גינדי אחזקות ואינם מעורבים בקניון.

לבנקים המלווים יש ביטחונות על ההלוואה: עודפי ההכנסות ממכירת פרויקט המגורים שליד הקניון. מדובר ב־100 מיליון שקל שכבר הגיעו לחברה ו־100 מיליון שקל עתידיים, שצפויים להגיע מחוזים למכירת פנטהאוזים שנמצאים על סף סגירה.

אף שהאחזקה בפרויקטים מחולקת באופן שווה בין רבוע כחול לבין הגינדים, אם יחולקו עודפי ההכנסות הללו תקבל רבוע כחול לידיה 42 מיליון שקל מהסכום של הגינדים כתמורה על ההלוואה. בן־משה מוכן לשחרר את הכספים של פרויקט המגורים, אבל בתנאי שרבוע כחול תקבל את חלקה בהלוואה.

בימים האחרונים מסתמן פתרון, שלפיו יעביר משה גינדי 21 מיליון שקל לרבוע כחול נדל"ן עבור חלקם של הבנים בהלוואה, מה שיפתור את הקונפליקט בין גינדי לבן־משה ויאפשר להם להגיש הצעה מסודרת למתווה מול הבנקים.

במתווה המסתמן יציעו הצדדים לבנקים לפרוע 200 מיליון שקל מתוך החוב של 1.1 מיליארד שקל, שיגיעו מכספי פרויקט מגורים. מתווה זה יפחית את הוצאות המימון של חברת הקניון בעקבות צמצום ההלוואה ופריסתה מחדש.

בבנקים עדיין לא החליטו כיצד לנהוג בחוב אם לא יושג הסכם. אם יחליטו להעמיד אותו לפירעון מיידי, הדבר עלול לגרור את כל הצדדים לסחרור. הגינדים, למשל, נמצאים כבר כיום בקשיים תזרימיים, והמצב רק יחריף אם יידרשו לפרוע את ההלוואה. גינדי השקעות נטלה בינואר האחרון הלוואה בריבית גבוהה, של 12%, מילין לפידות כדי לפרוע את סדרת האג"ח ד' שלה בפירעון מוקדם.

דרישת פירעון מוקדם תהיה רעה גם לבן־משה, שרוצה שקט כדי לגייס מימון לעסקה לרכישת אפריקה ישראל. אי־עמידה בתנאי ההלוואה בהחלט לא תועיל לעסקיו.

ההלוואה כולה אמורה להיפרע בסוף ספטמבר 2019. אם יתעוררו ספקות באשר ליכולת החברה לפרוע אותה יידרשו רואי החשבון לרשום הערת עסק חי בדו"חות הקניון הקרובים.

בדצמבר אמורה החברה לעמוד בתנאי נוסף של ההלוואה: NOI של 85 מיליון שקל. גם אם ישתפר מצבו של הקניון, ספק אם תצליח החברה לעמוד בתנאי זה.

סימני התאוששות

אם יסכימו הבנקים להתגמש לכיוון חברת הקניון, ייתכן שהיא תצליח להתאושש. בשיחות עם הבנקים נמסר כי הקניון הציג ברבעון השלישי של 2018 נתונים המעידים על התאוששות. לפי הנתונים, באוגוסט האחרון ביקרו בקניון כ־680 אלף איש, עלייה של כ־25% במספר המבקרים לעומת אוגוסט 2017, אז ביקרו בו כ־540 אלף איש.

צמיחה זו במספר המבקרים התבטאה גם בפדיון החנויות והכנסות הקניות, שלפי הנתונים צמחו ב־20%‑25%. השיפור בתוצאות הקניון, שאמור להגדיל גם את ה־NOI, ככל הנראה לא גדול מספיק כדי שהחברה תעמוד בתנאי ההלוואה ל־NOI של 75 מיליון שקל בשנה.

בבנקים מייחסים את השיפור בתוצאות לכך שחלק מעבודות הבנייה סביב הקניון הסתיימו לפני חודשיים - וכן לכניסתה של חנות פקטורי 54 באופן זמני לקניון כחנות עודפים שהניבה הכנסות נאות. חלל החנות יעבור באוקטובר לרשת האמריקאית אנתרופולוג'י, שמנוהלת בישראל על ידי פוקס. החנות תחליף שם את רשת פוראבר 21, שפעלה במקום עד לאחרונה.

האחים מנור וכפיר גינדי מנהלים את הקניון, בהתאם להסכם שנחתם במקור בינם לבין רבוע כחול, עוד לפני תקופתו של בן־משה. בין הצדדים קיימים חילוקי דעות לגבי אופי ניהול הקניון. בשיחות פנימיות מול הבנקים בן־משה אף אמר כי הניהול של האחים גינדי פגע בנכס וכי צריך לנהל אותו באופן שונה.

האחים גינדי מחפשים זה זמן רוכש למניותיהם בקניון, אולם זכות סירוב העומדת לזכותה של רבוע כחול נדל"ן מפריעה במאמצים למציאת רוכש. ייתכן שאם ייחתם הסכם עם הבנקים, הגינדים יחליטו לא למכור את חלקם.

לרבוע כחול ולבן־משה יש יתרון על הגינדים ביכולת לפרוע חלק מההלוואה ולשפר את תנאיה מול הבנקים. אם הם לא יעמדו בתנאי ההלוואה ולא תהיינה הסכמות, הם עשויים להיכנס למשא ומתן מול הבנקים בנפרד. נכון לעכשיו, הצדדים לא מקיימים משא ומתן רשמי משותף עם הבנקים.