פרשנות

הדיבידנד שזאפ חילקה תחת אייפקס הותיר אותה להישען על מוניטין

מאז נרכשה ב־2015 חילקה זאפ לבעלי המניות דיבידנד של 85 מיליון שקל, ההון החוזר הגיע לגירעון של 38 מיליון שקל והמוניטין והנכסים הבלתי מוחשיים במאזן טיפסו לפי שניים מההון העצמי שלה

לטלגרם של מדור שוק ההון של כלכליסט לחצו כאן

זהבית כהן, מנכ"לית אייפקס ישראל, יכולה להיות שבעת רצון מההשקעה בקבוצת זאפ. מאז נרכשה ב־2015 תמורת 145 מיליון שקל, היא הספיקה לחלק לבעלי המניות 85 מיליון שקל. בשבועות הקרובים קרן אייפקס, שמחזיקה ב־90% מזאפ, ומוטי בן־משה, שמחזיק ב־10%, ינסו להנפיק את הקבוצה בבורסה לפי שווי של 700 מיליון שקל. כמה מהמספרים של זאפ מצביעים על האופן שבו מיקסמו בעלי השליטה את ההשקעה עבור בעלי המניות - ומה זה אומר לגבי השווי האמיתי של זאפ.

- הצעת המכר בזאפ צריכה להדליק נורה אדומה

- לקראת ההנפקה בת"א: המספרים של זאפ נחשפים

- החלום של קרן אייפקס נגוז: פסגות ימכור את זרוע הביטוח

עוגן שעלול להטביע

ההצלחה של אייפקס בהשקעה בזאפ עלולה להיות בעוכריה בשלב ההנפקה. הגופים המוסדיים, ובייחוד אלה שמכרו את אחזקותיהם בזאפ לאייפקס רק לפני שלוש שנים בשווי שנראה היום כנזיד עדשים, יתקשו להשתתף בהנפקה; זו משקפת קפיצה של פי 4.5 בשווי של זאפ, ובשקלול הדיבידנד שחולק, זינוק של פי 12.

זהבית כהן מנכ"ל אייפקס צילום: אוראל כהן

זהבית כהן מנכ"ל אייפקס צילום: אוראל כהן

המחיר הזול, בדיעבד, שאייפקס שילמה על זאפ, הוא כעוגן בראשיהם של המשקיעים. אבל זאת הטיה פסיכולוגית, שלא בהכרח צריכה להכריע. אקס ליבריס, למשל, המפתחת תוכנות לניהול ספריות אקדמיות, נרכשה ב־2006 תמורת 62 מיליון דולר. אחרי שנתיים היא נמכרה בתמורה "מנופחת" של 170 מיליון דולר, רק כדי להימכר כעבור שבע שנים לפי שווי של חצי מיליארד דולר. התמחור של זאפ צריך להיות מבוסס על התוצאות הצפויות שלה, ולא לפי המחיר ששולם עבורה.

רווח נטול סטייל

זאפ פרסמה בשבוע שעבר מצגת, שלפיה הרווח הנקי ב־2017 הסתכם ב־37 מיליון שקל. חדי העין יבחינו בכוכבית שסומנה ליד הנתון, הגורסת כי מדובר ברווח נקי מפעילות נמשכת, כלומר: רווח נקי בנטרול הפסדי קבוצת זאפ מחברת סטייל ריבר, שמוגדרת כ"פעילות מוחזקת למכירה". זו הסבה לקבוצה ב־2017 הפסד של 4.6 מיליון שקל.

בספטמבר 2016 נכנסה זאפ באמצעות סטייל ריבר למסחר אונליין בביגוד והנעלה. בסוף 2017 הדירקטוריון של סטייל ריבר הכריז על כוונתו להציע למכירה את פעילות האתר. בשקלול ההפסד של סטייל ריבר, הרווח הנקי של זאפ מתכווץ ל־32 מיליון שקל.

ברגע שסטייל ריבר תצא מהקבוצה, גם אם ללא תמורה, הרווח של זאפ יעלה באופן אוטומטי. עד אז, סטייל ריבר מהווה משקולת.

מדיניות דיבידנד

למה הרווח הנקי של זאפ כל כך חשוב? כי לפי טיוטת התשקיף הראשונה, שפורסמה בשבוע שעבר, דירקטוריון החברה צפוי לאמץ מדיניות חלוקת רווחים חדשה. לפיה, זאפ תחלק לבעלי המניות שלה דיבידנד שנתי שלא יפחת מ־50% מהרווח השנתי הנקי.

בהסתמך על תוצאות הקבוצה ב־2017, ובהנחה שזאפ תונפק לפי שווי של 700 מיליון שקל, אם החברה תחלק 50% מהרווח הנקי לבעלי המניות - הם ייהנו מתשואת דיבידנד של 2.3%. אם היא תחלק את כל רווחיה, תשואת הדיבידנד תעמוד על 4.6%.

על פי הדו"חות הכספיים האחרונים של זאפ, יש לקבוצה יתרת עודפים שלילית של 626 מיליון שקל. אולם, יתרת הרווחים הראויים לחלוקה מעודפים שנצברו בשנתיים האחרונות מסתכמת ב־7.3 מיליון שקל. מה שעומד מאחורי היתרה הנמוכה של הרווחים הראויים לחלוקה היא העובדה שזאפ חילקה מתחילת 2016 דיבידנד מצטבר של 85 מיליון שקל.

המכה: הון חוזר שלילי

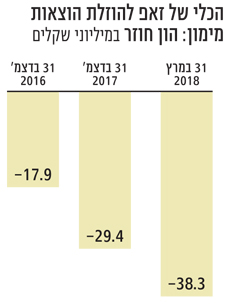

לחלוקות הדיבידנד של קבוצת זאפ יש השפעה על מבנה ההון של החברה. קבוצת זאפ היא רווחית ומייצרת מזומנים ואף על פי כן, יש לה הון חוזר שלילי. נכון לסוף מרץ 2018, ההתחייבויות השוטפות של החברה היו גבוהות מהנכסים השוטפים שלה ב־38 מיליון שקל.

איך קרה הדבר? בזאפ מסבירים שהגירעון בהון החוזר נובע ממדיניותה - שלפיה חלק מההשקעות ותשלומי הדיבידנד ששילמה ב־2016 ו־2017 ממומנים באמצעות ההון החוזר. עוד צוין בטיוטת התשקיף שבזאפ סבורים שמדיניות זו מפחיתה את הוצאות המימון ומאפשרת גמישות בניהול עודפי תזרימי המזומנים של החברה.

בעניין הוצאות מימון, לזאפ שני הסכמי הלוואה עם תאגיד בנקאי. הלוואה של 50 מיליון שקל מדצמבר 2015, והלוואה חדשה של 25 מיליון שקל ניטלה במרץ 2018 - החודש שבו זאפ חילקה לבעלי המניות דיבידנד של 30 מיליון שקל.

מוניטין זה הכל כמעט

המאזן של קבוצת זאפ מגלה שיתרת המזומנים שלה הסתכמה בסוף הרבעון הראשון של השנה ב־5.4 מיליון שקל בלבד. המשמעות היא שקבוצת זאפ נדרשה ליטול את ההלוואה החדשה על מנת לממן את חלוקת הדיבידנד לבעלי המניות ערב ההנפקה המתוכננת שלה.

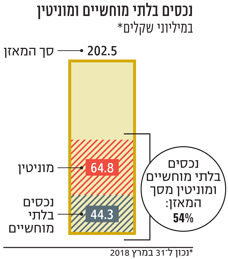

שני הסעיפים הבולטים ביותר במאזן של זאפ הם המוניטין והנכסים הבלתי מוחשיים, שמסתכמים יחד ב־109 מיליון שקל, ומהווים 54% מסך המאזן של החברה. המוניטין והנכסים הבלתי מוחשיים במאזן של זאפ גבוהים פי שניים מההון העצמי שלה - עובדה שמצביעה כי משקלם במאזן הוא גבוה.

קבוצת זאפ חשפה בדו"חותיה השנתיים כי היא התקשרה עם מעריך שווי חיצוני לצורך בחינה של ירידת ערך המוניטין שלה. אותו מעריך שווי קבע שהסכום בר־ההשבה גבוה משמעותית מהערך הרשום בספרים, ולפיכך לא נדרשת הפחתת ערך המוניטין של החברה.

בענף תחרותי

זאפ מביאה למשקיעים הצעת ערך מעניינת. החברה עוסקת בפרסום ובשיווק לעסקים קטנים ובינוניים באמצעות הפעלת אתרי אינטרנט - תחום שנחשב לוהט בשוק ההון, שני אולי רק לחברות העוסקות במטבעות וירטואליים. בו בעת, זאפ מציגה צמיחה בהכנסות ועלייה ברווחים, בניגוד לחברות בענף שמתקשות לתרגם את הפוטנציאל למזומנים.

נראה שאטרקטיביות תחום הפעילות של זאפ מייצרת לה איומים וסיכונים. התפתחות שוק הפרסום והשיווק חושפת את זאפ לגורמי תחרות חדשים. במקביל לכניסת מפרסמים חדשים לאינטרנט ולהגדלת תקציבי הפרסום של אלה הקיימים, גברה התחרות מצד אתרים מתחרים לקבוצה. "בשנים האחרונות, גדלה התחרות מול מתחרים בינלאומיים גלובליים, בין היתר עקב התחזקות מגמת הגלובליזציה באינטרנט במיצוב של מנועי חיפוש בינלאומיים", נכתב בטיוטת התשקיף של זאפ.

בבואם להעריך את השווי של זאפ ואת אטרקטיביות ההנפקה, ידרשו המשקיעים להתייחס לאיומים שרובצים לפתחה של החברה. איומים אלה הולכים וגוברים ככל שתחום הפעילות שלה הופך אטרקטיבי יותר.

ענקיות כמו אמזון ועלי אקספרס אינן מתחרות ישירות של זאפ, כי הן פלטפורמות מכירה ולא של השוואת מחירים. האיום הגדול על זאפ הוא כניסה של אתר השוואת מחירים בינלאומי, אולם אלה פועלים בדרך כלל בשווקים מקומיים, כמו YELP בארה"ב או IDEALLO בגרמניה.