השלב המוסדי בגיוס של אלעד קנדה ייצא לדרך בעוד שבועיים

מטיוטת התשקיף העדכנית של החברה, שמתכננת לגייס 260 מיליון שקל, עולה כי האג"ח קיבלו דירוג -A ממעלות. גורם המקורב לתהליך: "המטרה שלהם היא לשים רגל בדלת עם סדרה קצרה, ולגייס עוד סדרות בעתיד"

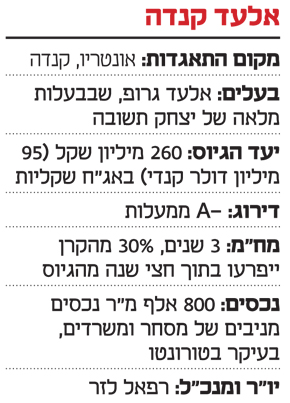

גיוס האג"ח של אלעד קנדה - חלק מזרוע הנדל"ן הפרטית של יצחק תשובה בצפון אמריקה, אלעד גרופ - מעלה הילוך. בסוף השבוע פרסמה החברה את טיוטת התשקיף הציבורית העדכנית, שבה נכללו פרטי הדירוג שהעניקה חברת הדירוג מעלות. החברה מתכננת לגייס 260 מיליון שקל (95 מיליון דולר קנדי), באגרות חוב שדורגו בדרגת -A, רמת הדירוג של כלל קבוצת אלעד. השלב המוסדי צפוי לצאת לדרך, לפי ההערכות בשוק, בשבוע הראשון של אוגוסט.

- גיוס החוב של אלעד קנדה מהווה הקדמה להנפקת המניה בתל אביב

- קרן מניבים במו״מ לרכישת מבנה המשרדים בכפ"ס שבו קרס המנוף

- מחזיקי אג"ח אמפל חוששים מקיפוח בהסכם הגז של תשובה

"המטרה שלהם היא לשים קודם רגל בדלת ולהיכנס עם סדרה יחסית קצרה", העריך גורם המעורב בתהליך ההנפקה. "הם באים לגייס עוד סדרות בעתיד, ולכן מציעים סדרה קטנה במח"מ קצר". בחברה לא הסתירו בהליך ההנפקה עד כה כי הם הציבו לעצמם מטרה - לחזור לשוק ולגייס עוד סדרות גדולות יותר, לאחר שהמשקיעים יקבלו טעימה בדמות הסדרה הראשונה. המטרה לטווח הרחוק יותר, הודו לאחרונה באלעד קנדה, היא גם הנפקת מניות.

זהו סבב שני של הפעילות הנדל"נית הזו בארץ. הסיבוב הקודם הסתיים לפני מספר שנים במחיקת המניות מהמסחר ופידיון מוקדם של סדרות האג"ח. בשבועות האחרונים החל יחסו של שוק ההון המקומי לאמריקאיות להתקרר. השפל היה בשבוע שעבר, כשקרסה אג"ח ב' של ברוקלנד והגיעה לתשואות דו־ספרתיות. זאת בצל גל של שמועות שאפף את החברה, ולא אירוע קונקרטי ידוע.

אווירה כזאת עלולה להכביד על כוונות הגיוס של אלעד קנדה. החברה מחזיקה בפעילות פיתוח וייזום נדל"ן, ומבקשת לגייס סכום מסדר גודל שגרתי בהשוואה למקבילותיה שגייסו בגל האמריקאי בתל אביב. ומנגד לא מדובר בעוד חברה המאוגדת באיי הבתולה הבריטיים, אלא חברה שהוקמה והתאגדה בקנדה, ומאחוריה לא עומד יזם עלום שם אלא יצחק תשובה, בעל השליטה בקבוצת דלק.

לדברי גורמים בשוק, פעילות הנדל"ן הקנדית לא צפויה לקבל את רמות הריבית הנמוכות שמקבלות חברות נדל"ן דומות בארץ, אך גם לא את הרמות שמאפיינות את הגיוסים האמריקאיים, אלא משהו באמצע.

לאג"ח המוצעת פורמט שונה ביחס לגיוסים אחרים. בתוך חצי שנה מגיוס האג"ח ייפרעו 30% מהקרן ויתר ה־70% מיועדים לפירעון ברבעון השלישי של 2022. בנוסף, המח"מ של הגיוס קצר למדי, שלוש שנים. הכסף אמור לשמש להשבחת הפורטפוליו של החברה, להגדלת אחזקתה בקרן ריט בריטית ולמחזור חובות. האג"ח מגובות בעודפים נטו מפרויקטים שברובם כבר נמכרו. וכשמדובר בקנדה, זה קצת יותר בטוח מבארה"ב: מכירת נכס בקנדה כוללת תשלום של 20% מערכו ונחשבת להליך מחייב מבחינה משפטית.

במעלות ציינו כי הורדת דירוג תישקל במקרה של עלייה ביחס המינוף (חוב לחוב והון עצמי) ליותר מ־65%. בתרחיש חיובי, שבו יחס המינוף יירד מתחת ל־55%, יחס ה־EBITDA (רווח תפעולי תזרימי) להוצאות המימון יהיה פי שניים ותושג נזילות הולמת, יעלה דירוג האשראי.

יצחק תשובה צילום: עמית שעל

יצחק תשובה צילום: עמית שעל