גיוס החוב של אלעד קנדה מהווה הקדמה להנפקת המניה בתל אביב

חמש וחצי שנים אחרי הסדר החוב הטראומטי בדלק נדל"ן יצחק תשובה שב ומבקש את אמון המשקיעים בפעילות הנדל"ן שלו. אלעד קנדה, שנמחקה מהמסחר ב־2013 במחיר הנמוך ב־15% ממחירה בהנפקה, מתכננת לשוב ולהירשם למסחר בתל אביב

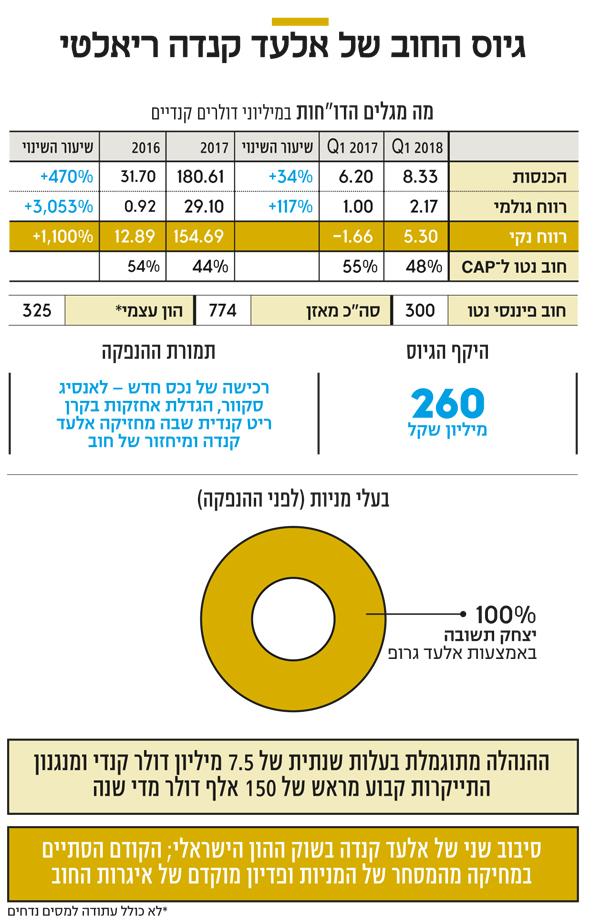

זמן לא רב לאחר הסדר החוב המכונן של דלק נדל"ן שבשליטת יצחק תשובה, בינואר 2013, נמחקה מהמסחר גם אלעד קנדה שחוזרת כעת ומבקשת את אמון המשקיעים בתל אביב בצורת גיוס חוב מתוכנן. מדובר באחת החברות מקבוצת הנדל"ן אלעד גרופ שפועלת בצפון אמריקה, ונמצאת בבעלותו (100%) של תשובה. כעת נראה שמחיקתה של אלעד קנדה, במחיר הנמוך ב־15% ממחירה בהנפקה היתה זמנית, ותשובה מבקש לשוב ולהנפיק אותה אחרי גיוס החוב המתוכנן.

בחודשים האחרונים ממשיך תשובה את ריקוד הטנגו שלו עם שוק ההון המקומי. בסוף אפריל הושלמה הנפקת האג"ח והמניות של דלק תמלוגים, חברה ציבורית חדשה שמהווה מעין מנגנון תשלומים של תמלוגי־העל ממאגר תמר. במקביל, ובאותו החודש, הוא נכשל שוב בפעם המי יודע כמה בנסיונו למחוק את דלק אנרגיה מהמסחר על ידי הצעת רכש למניותיה. וכעת, חמש וחצי שנים אחרי שנמחקה מהמסחר, אלעד קנדה שבה ומחזרת אחרי המשקיעים בארץ. ההנהלה הבכירה בחברה היא לא אותה הנהלה וגם הפעילות השתנתה באופן מהותי.

- החלטת אנרג'יאן לפתח את כריש ותנין הקפיצה את רווחי קבוצת דלק ב-10%

- דלק מוכרת את גדות לקרן פורטיסימו ב-40 מיליון שקל

- איך איבדה מניית קבוצת דלק 50% משוויה מאז השיא

הגלגול החדש של אלעד

בעוד בגלגול הקודם היה לאלעד קנדה מגוון רחב מאוד של פעילויות בתחום הנדל"ן, החברה ממוקדת היום בתחום הייזום הנדל"ני. לצורך גיוס החוב הוקמה במרץ האחרון חברה ייעודית – אלעד קנדה ריאלטי – שמפרסמת את התשקיף אך ורק בישראל. בכוונת החברה לגייס עד 95 מיליון דולר קנדי באג"ח שקליות (260 מיליון שקל) שטרם דורגו, כאשר עיקר תמורת הגיוס מיועדת לרכישת נכס חדש — לאנסיג סקוור; להגדלת האחזקה בקרן ריט קנדית; ולמיחזור של חוב. המח"מ של האג"ח יעמוד על שלוש שנים, תשלומי הריבית ייעשו בתחילת כל שנה ותשלומי הקרן יתבצעו בשני חלקים. התשלום הראשון בהיקף של כ־30% מהקרן ייעשה ברבעון הראשון של 2020, ויתרת הקרן תפרע ברבעון השלישי של 2022. הבטוחה שתציע החברה למשקיעים היא שיעבוד של עודפי הפרויקטים ביחס של 1.5 בטוחה לחוב. העודפים הצפויים להיווצר עד הרבעון האחרון של 2021 צפויים להגיע ל־146.1 מיליון דולר קנדי, מול היקף סדרה כולל של 95 מיליון דולר קנדי. כך, למשל, באחד משני פרויקטים שמהעודפים שלהם תיווצר הבטוחה נמכרו כבר 90% מהדירות ובשני נמכרו 54% מהדירות.

לפי החברה, היתרון לבעלי האג"ח נובע ממבנה שוק הנדל"ן הקנדי, שם רוכש דירה מחויב להפקיד 20% מהשווי שלה במעמד הרכישה, ואותה רכישה מחייבת אותו מבחינה משפטית. כך שמבחינת המחזיקים, הסבירות שחשבון העודפים לא יהיה מדויק כפי שמעריכים כעת היא יחסית נמוכה.

הטייס האוטומטי של השכר

מנגנון התגמול של ההנהלה הוא מורכב יותר. בטיוטת התשקיף לא מפורטים תנאי השכר של בכירי החברה. החברה הייעודית למעשה התקשרה עם חברה אחרת, אלעד קנדה אופריישנס (Elad Canada Operations) לחמש שנים והאחרונה תשלם עבור שירותי ההנהלה הבכירה, שכוללים את שכרם של המנכ"ל רפי לזר, סמנכ"ל הכספים עמית אלמוג, היועמ"ש ומזכירת החברה איילין קרוסלנד, סמנכ"ל בכיר לפיתוח עסקי נתנאל בן אור וסמנכ"ל השיווק דרור דוכובני.

בנוסף, יכלול ההסכם מתן שירותים נוספים כל זאת בסכום שנתי כולל של 7.5 מיליון דולרי קנדי (20.8 מיליון שקל). ועדת הביקורת של החברה שמגייסת את האג"ח תבחן מדי שנה את הסבירות של מנגנון התמורה, אך בטיוטת התשקיף הוכנס "טייס אוטומטי" שדואג לייקר את שירותי הניהול ב־150 אלף דולר קנדי (415 אלף שקל) בכל שנה — או תוספת כוללת של 600 אלף דולר קנדי (1.7 מיליון שקל) במשך 4 שנים. הסיבה לשימוש במנגנון השכר הזה נעוצה בהקמתה של חהחברה הייעודית לצורך הנפקת האג"ח, ש"יורשת" את כל מבנה התפעול הקיים עם הפעילות.

עלויות השכר לא כוללות רכיבי גמול על רווחים, אך ייתכן כי בעתיד יוסדרו מחדש כל יחסי העבודה, שכן מבחינתו של תשובה גיוס הסדרה הראשונה מהווה מעין סבב טעימות ראשון, ואלעד קנדה מתכננת בעתיד לרשום את מניותיה למסחר בתל אביב ולגייס אג"ח נוספות.

אלעד קנדה חתמה על רכישת פרוייקט לנסינג סקוור לפני חמישה ימים. מדובר במתחם בשטח של 60 דונם בעיר טורונטו, שקרוב לפרויקט אחר של החברה, אמרלד סיטי. המתחם כולל כיום משרדים בשטח כולל של 437 אלף רגל רבוע, שמייצרים רווח תפעולי נקי (NOI) של 4.1 מיליון דולר בשנה ומציגים שיעור תפוסה נמוך יחסית של 72%. למתחם זה קיימות תוכניות בניין עיר (תב"ע) לבנייה רוויה של מגורים ומסחר, וכלל הפוטנציאל היזמי לפיהן הוא לזכויות בנייה של 1.6 מיליון רגל רבוע, שיתורגמו ל־1,400 דירות ו־50 אלף רגל רבוע של מסחר. מחיר הרכישה הכולל בעסקה עומד על 170 מיליון דולר.

יצחק תשובה צילום: עמית שעל

יצחק תשובה צילום: עמית שעל

שיערוכי הנדל"ן המסיביים

אלעד קנדה ביצעה שיערוכים מסיביים בנדל"ן להשקעה שלה ב־2017 בהיקף של 138.4 מיליון דולר קנדי, מול שיערוכים של 30 מיליון דולר קנדי ב־2016. שיערוכים אלה נובעים בעיקר מההתקדמות בפרויקט גלריה שנרכש ב־2015. מדובר בנכס מניב שהיו לו 1.4 מיליון רגל רבוע של זכויות בנייה, והחברה הצליחה בתקופה קצרה לקבל עוד 2.6 מיליון רגל רבוע בזכויות בנייה. הערכת השווי שבוצעה ב־2017 שיקפה כמעט הכפלה של זכויות הבנייה בנכס ובוצעה כך לפי ההערכות רק לאחר שבחברה העריכו ברמת ביטחון גבוהה שהזכויות המדוברות ניתנות לקבלה.

לאלעד קנדה יש גם אחזקה פיננסית בקרן הריט הקנדית אג'לן (Agellan) שנסחרת בבורסה של טורונטו לפי שווי של 460 מיליון דולר. לפי נתוני הרבעון הראשון הקרן מייצרת NOI שנתי של 61.8 מיליון דולר, ואלעד מתכננת, כאמור, להשתמש בתמורת הגיוס לצורך הגדלת אחזקתה בקרן.

הפעילות של אלעד גרופ קנדה החלה ב־1997. עד ל־2008 כלל פורטפוליו הנכסים שלה 5.9 מיליון רגל רבוע של נדל"ן מניב למגורים, משרדים ועוד. ב־2014 ואחרי מחיקתה מהמסחר בתל באביב שינתה אלעד קנדה שינתה את אסטרטגיית הפעילות שלה, מימשה את מרבית הנכסים ועברה להתמקד בפעילות ייזום בנייה למגורים באזורי ביקוש בקנדה. במקביל השקיעה בנכסים מניבים בעלי פוטנציאל השבחה יזמי או תפעולי. כיום מחזיקה אלעד קנדה ב־800 אלף רגל רבוע של נכסים מניבים וזכויות בנייה לעוד 4.5 מיליון רגל רבוע — שליש מהם לצורכי הקמת 1,500 יחידות דיור (בצורת קונדומיניום) – ש־82% מהם נמכרו.