שובו של טרנד האג"ח להמרה: הגיוסים בדרך לשיא היסטורי

מגמת העלאות הריבית בארה"ב שולחת את החברות לגיוסי חוב, שינפחו את קופת המזומנים שלהן ויאפשרו להן להמיר חוב יקר יותר בלי לדלל את בעלי המניות. היקף הגיוסים מתחילת השנה גבוה יותר מזה של 2017, ובדרך לשבור את השיא מ־2007

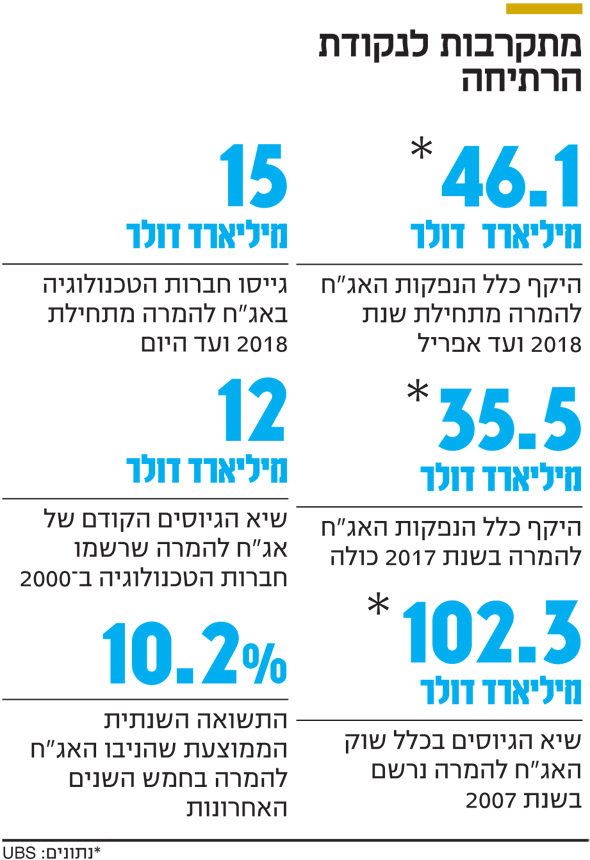

טרנד ישן חוזר אל בורסת וול סטריט - גיוס חוב באג"ח להמרה של חברות הטכנולוגיה בארצות הברית. רק כדי לסבר את האוזן, מתחילת השנה גייסו חברות הטכנולוגיה באמצעות הכלי הזה 15 מיליארד דולר, סכום שמהווה את שיא כל הזמנים, ששבר את השיא הקודם שנרשם ב־2000, שנת משבר הדוט.קום, אז הן גייסו 12 מיליארד דולר באג"ח להמרה בשנה כולה.

- פרשמרקט מציגה: איך לנהל רשת ברווחיות גבוהה פי 4 משופרסל

- הסייבר בעלייה: "ThetaRay תצא להנפקה לפי יותר ממיליארד דולר"

- וויקס השלימה את ההנפקה: גייסה 385 מיליון דולר באג"ח

שתי חברות הטכנולוגיה הישראליות שתרמו לשיא הזה הן חברת אבטחת המידע פאלו אלטו נטוורקס שהודיעה אתמול על גיוס של 1.48 מיליארד דולר באג״ח להמרה עד 2023. הריבית שתשולם על החוב תעמוד על 0.75% ותשולם מדי חצי שנה.

אג"ח פרטיות למוסדיים

החברה בניהולו של ניר צוק, אחד המגויסים הראשונים לצ׳ק פוינט, ביצעה את הגיוס באמצעות הנפקה פרטית למוסדיים והעניקה לרוכשים אופציה לחודש הקרוב לרכישת סכום נוסף של 225 מיליון דולר. איגרות החוב לא יהיו מובטחות, הריבית תשולם מדי שנה וההמרה שלהן תהיה למניות או מזומן. בעזרת גיוס זה חברת הסייבר תכפיל את קופת המזומנים שלה שעומדת נכון לרבעון האחרון על 1.55 מיליארד דולר.

פאלו אלטו נסחרת לפי שווי שוק של 19.3 מיליארד דולר לאחר עלייה של 59% ב־12 חודשים. בכך מצטרפת פאלו אלטו לחברה ישראלית אחרת — וויקס. חברת הקמת האתרים גייסה 385 מיליון דולר לפני שבועיים באג"ח להמרה, בהנפקה פרטית למשקיעים מוסדיים והוא עומד לפירעון עד יולי 2023, בתשלומים חצי שנתיים.

כמובן שלא מדובר בטרנד שמאפיין רק חברות ישראליות, בתחילת יוני טוויטר גייסה מיליארד דולר באג"ח להמרה כשברקע מניית החברה חוצה שיא של שלוש שנים בשוויה. גם כאן מדובר בקופון כמעט אפסי (0.25%) ללא ביטחונות לפרעון עד 2024. גם ענקית הטכנולוגיה סקוור (Square) גייסה במאי 750 מיליון דולר באג"ח להמרה בריבית של 0.5% ללא ביטחונות לפירעון עד 2023. הטרנד לא פסח גם על מטומי הישראלית שנסחרת בלונדון שגייסה בפברואר כ־100 מיליון שקל באג"ח להמרה.

לא רק שוק הטכנולוגיה

תנופת גיוסי האג"ח להמרה שוטפת למעשה את כלל החברות הציבוריות בארה"ב, שגייסו 46.1 מיליארד דולר באג"ח להמרה מתחילת השנה, לעומת 35.5 מיליארד דולר שגויסו בכל 2017. לפי בנק ההשקעות השוויצרי UBS, אם יישמר הקצב הנוכחי, השנה יישבר שיא הנפקות האג"ח שעמד על 102.3 מיליארד דולר ב־2007. "ההנפקות נעשות בגלל שהריבית מתחילה לעלות" אומר דייב קינג, מנהל תיק ההשקעות בקרן קולומביה. "חברות שהנפיקו אג"ח רגילות לפני שנתיים מנסות כעת להוריד את הריבית ולהמיר אותן בשוק מאג"ח רגילות לאג"ח להמרה".

לדברי זאהר זהר, אנליסט החוב של אופנהיימר, יתרון נוסף שקיים באג"ח להמרה טמון בעובדה שהגיוס נעשה מבלי לדלל את בעלי המניות באופן מיידי. מבחינת המשקיעים זה נהדר, כי הם גם נחשפים לשוק הטכנולוגיה הצומח שהראה תשואה עודפת של 40% על פני השוק הרחב בשנתיים האחרונות ובסיכון נמוך, כי בעל האג"ח נמצא בעדיפות לקבל את כספי החוב. כלומר, לאורך חיי האיגרות בתקופה של עליות בשווקים אפשר להמיר וליהנות מאפסייד נוסף, ובתקופה של ירידות שערים המשקיע יכול להבטיח את כספו וגם לקבל ריבית".

וכך, במקביל לגיוס כספים ללא דילול של בעלי המניות, החברות המנפיקות גם מבצעות מול המנפיק סוג של עסקת גידור – capped call – שמעלה באופן מלאכותי את מחיר ההמרה של המניה. מנגנון זה משתקף היטב בגיוס של וויקס. חברת בניית האתרים מתל אביב גייסה אג"ח במחיר של 143 דולר לאיגרת, פרמייה של 35% על מחיר מניית וויקס שנסחרה בנאסד"ק ביום הנפקת האג"ח (21 ביוני) במחיר של 105 דולר.

וויקס ביצעה לאחר הגיוס עסקאות מסוג capped call, שצפויות להפחית את הדילול הפוטנציאלי של בעלי המניות באמצעות הגדלה אפקטיבית של מחיר ההמרה ל־211 דולר למניה, המשקף פרמיית המרה של 100% על מחיר המניה ביום ההנפקה. גם טוויטר וסקוור ביצעו עסקאות מסוג capped call אל מול מנפיק האג"ח כדי להעלות מלאכותית את מחיר ההמרה ולמנוע דילול עתידי.

הכרת השותפים העתידיים

אבל ישנו עוד יתרון אחד חשוב שבגללו החברות רוצות לגייס באג"ח להמרה. רובן של עסקאות הגיוס הללו מתבצעות בהנפקה פרטית למוסדיים, מעין עסקה סגורה. בכך, מלבד הלוואה בריבית אפסית, המנפיקים גם יודעים מי יהיו השותפים העתידיים שלהם אם מחיר המניה יעלה.

אבל, עם כל היתרונות, אי־אפשר להתעלם מההיסטוריה שבה בכל פעם שהשוק הגיע לשיא ברמות גיוסי האג"ח להמרה, הוא נכנס לאחר מכן לירידות חדות, לשוק דובי ואפילו למיתון. זה קרה גם בשנת 2000 וגם בשנת 2007. המשבר תמיד היה מלווה בעליות ריבית לפני שהשוק נכנס למיתון. אז ההייפ בגיוסים לא יכול להצביע לבדו על מיתון — אבל בהחלט כדאי לשים לב לכך.

ניר צוק מייסד פאלו אלטו צילום: ענר גרין

ניר צוק מייסד פאלו אלטו צילום: ענר גרין

רונן קפלוטו מנהל השקעות ראשי של קסם קרנות על הטרנד והשפעתו על השוק המוקמי: "כעיקרון בשוק הישראלי אין הרבה ניירות כאלה ופה מדובר בהפקה פרטית למוסדיים מעיין עסקה סגורה החברות לא אוהבות את המכשיר בגלל אלמנט הדילול באחזקות כי זה כמו להנפיק מניות לכן חלק מתמורת ההנפקה הולכת לטובת עיסקה שתגן על מחזיקי המניות מדילול וכן אפשרות לחברה לתת למשקיעים כסף בשווי המניה ביום ההמרה ולא את המניות עצמן כך שלא ידוללו מבחינת החברות הן נהנות מריבית נקובה נמוכה על החוב וזה יתרון על אגח רגיל בשנת 2000 לא היו גיוסים באגחים כאלה כמעט".