האג"ח הממשלתיות הארוכות עלולות להוות מלכודת למשקיעים

לפי הריבית העתידית לשנה, הגלומה בתשואות האג"ח השקליות, שוק האג"ח בישראל נמצא בתהליך של התאמה למציאות חדשה

- עליית התשואות בארה"ב והתחזקות הדולר מקרבות את מועד העלאת הריבית בישראל

- סימני האטה בצמיחה העולמית עשויים לשחק לידי משקיעי האג"ח

- שש העלאות ריבית בשנתיים? ארבעה סימנים מעידים שהמשקיעים דווקא חוששים מהאטה

בחודשים האחרונים האינפלציה בעולם עלתה מדרגה ובארה"ב אפילו אינפלציית הליבה, המנטרלת את מחירי האנרגיה והמזון התנודתיים, כבר הגיעה ל־1.9% (Core PCE – המדד המועדף על הפד ששואף להגיע ל־2%). זאת בעוד מדד המחירים לצרכן חצה כבר מזמן את היעד של הבנק הפדרלי עם עלייה שנתית של 2.4%.

בהתחשב בעובדה שהפד הצליח להשיג את יעד האינפלציה, נתוני תעסוקה חזקים יכלו לחזק את אלו שמעריכים שהריבית תעלה השנה עוד שלוש פעמים (ביוני, ספטמבר ודצמבר), ולא פעמיים כפי שהעריכו רוב חברי הוועדה המוניטרית במרץ. אבל בפועל, נתוני התעסוקה לא היו מספיק חזקים ואם נחבר לכך את ההיחלשות בקצב הצמיחה בארה"ב, אירופה, יפן ובריטניה, הרי שכעת סביר להניח שהריבית תעלה השנה עוד פעמיים בלבד (ביוני ודצמבר), וזו נקודה חיובית למשקיעי האג"ח. אבל חרף הסיבות הטובות לכאורה לירידת תשואות, התשואות באג"ח האמריקאיות ל־10 שנים נשארו ברמה של 2.95%. יתרה מכך, התשואות באג"ח לשנתיים, אלו שרגישות לריבית הקצרה שעומדת כיום על 1.625%, דווקא עלו מ־2.47% ל־2.5%. ייתכן שהחולשה היחסית בשוק האג"ח קשורה למדדי המניות שרשמו את יום המסחר הטוב ביותר זה ארבעה שבועות.

להערכתנו, חרף האטה המסוימת בקצב הצמיחה, משקיעי האג"ח מסתכלים על מחירי האנרגיה הנמצאים בשיא של שלוש שנים ועל שיעור האבטלה הנמוך וחושבים שהאינפלציה עלולה להמשיך לעלות ובכך לאלץ את הבנקים המרכזיים להדק את המדיניות המוניטרית. בנוסף, ככל ששוק העבודה קרוב יותר לתעסוקה מלאה, כך קשה יותר להמשיך וליצור מקומות עבודה חדשים. מכאן גם ניתן להניח שבסופו של דבר נראה גם עלייה משמעותית יותר בשכר לשעת עבודה, מה שעלול להגדיל את הלחצים האינפלציוניים.

בשוק המקומי ציפיות האינפלציה ממשיכות לעלות, וזה אומר שהאפיק הצמוד ממשיך להניב ביצועי יתר משמעותיים ביחס לאפיק השקלי. מתחילת השנה עלו האג"ח הממשלתיות הצמודות (5-2 שנים) ב־0.5% בעוד האג"ח השקליות המקבילות איבדו 0.75%. ציפיות האינפלציה לשנתיים שהתחילו את השנה ברמה של 0.66% נמצאות כיום בכ־1.39%.

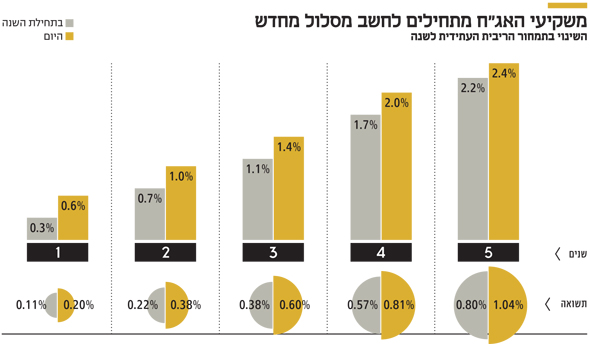

במצגת שהציגה נגידת בנק ישראל בפני ועדת הכספים מופיעים שקפים המציגים את הצמיחה המאוזנת של המשק, את שיעור האבטלה הנמצא ברמות שפל, ואת העלייה המתמשכת בשכר הריאלי. מנתונים אלו עולה שבבנק ישראל מרוצים ממצבו של המשק וזאת למעט סוגיית הפריון שממנה עולה כי אף שמספר שעות העבודה השבועיות בישראל הוא הגבוה ביותר בקרב המדינות העשירות (OECD), רמת היעילות היא מהנמוכות שבהן. כך או כך, מהמצגת ניתן להסיק שבסמוך למועד שהאינפלציה תגיע לרף התחתון של היעד של בנק ישראל, 1%, הריבית בישראל תעלה בפעם הראשונה מאז יוני 2011. כעת נשאלת השאלה איזו ריבית מתומחרת בשוק המקומי והאם העלאת ריבית תגרום לזעזוע בשוק. מהסתכלות על הריבית העתידית הגלומה בתשואות של האג"ח השקליות עולה כי בשוק מעריכים כי הריבית לשנה תעמוד בעוד שנה על 0.6% ובעוד שנתיים על 1%. כפי שניתן לראות בתרשים המצורף, שוק האג"ח בישראל נמצא בתהליך של התאמה למציאות חדשה. להערכתנו, המשקיעים מתחילים לתמחר אינפלציה גבוהה יותר וכפועל יוצא מכך, ריבית גבוהה יותר.

המשך האטה בצמיחה

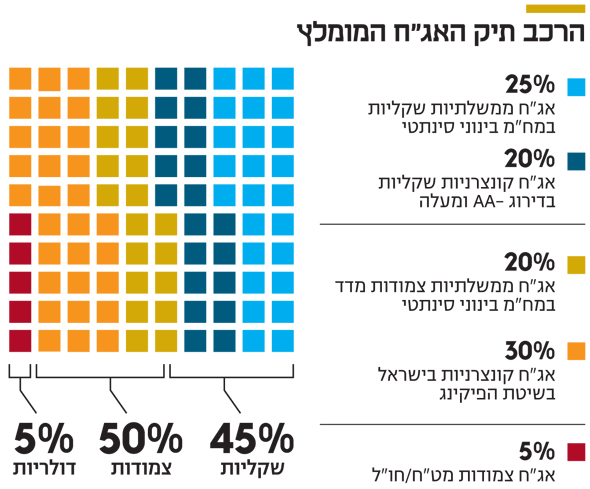

מבחינה מעשית, התרחיש המרכזי שעשוי להוביל לירידת תשואות ורווחי הון למשקיעים באג"ח הממשלתיות הוא המשך האטה בצמיחה העולמית, תוך כדי ירידה בציפיות האינפלציה. בכל תרחיש אחר, כולל בתרחישים של הסלמה ביטחונית, האג"ח הממשלתיות, בעיקר הארוכות, עלולות להיות מלכודת למשקיעים. תחת הנחות אלו האפיק הממשלתי אינו נראה אטרקטיבי במיוחד, ונראה שזה הזמן לבצע בחירה סלקטיבית של אג"ח קונצרניות, שמרווחי התשואה בהן מעניקים מרווח ביטחון מספק. זאת, כדי שבתרחיש של המשך צמיחה והעלאת ריבית, התשואה השוטפת העודפת ואפשרות לצמצום במרווחי התשואה יעניקו פיצוי למשקיעים.

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות ומתכנן פיננסי אישי ואורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות