ניתוח כלכליסט

אבי לוי: "זה לא מקרי שליפו תל אביב אין נוכחות בקניוני מליסרון"

אחרי שנים של צמיחה, העלייה בהכנסות הקבוצה מפדיונות השוכרים נבלמה. מנכ"ל מליסרון: "מי שלא יסתגל למודלים עסקיים חדשים יחדל מלהתקיים"

על רקע הקשיים שחוות רשתות האופנה, ובצל הקפאות ההליכים שאליהן נכנסו בשבוע שעבר הרשתות הוניגמן ויפו תל אביב, פרסמה אתמול ענקית הקניונים מליסרון את דו"חות שנת 2017.

אבי לוי, מנכ"ל הקבוצה, מודה שהכללים בשוק משתנים; "לא אגיד שהתקופה היא תקופה פשוטה. היא בהחלט מאתגרת. אנחנו מבינים שחל שינוי בשוק", אמר לוי ל"כלכליסט". עם זאת, החולשה של השוכרים עדיין לא ניכרת בתוצאות העסקיות של מליסרון שבשליטת ליאורה עופר.

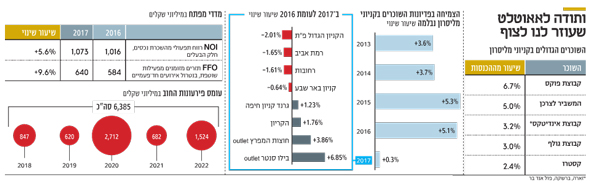

ה־NOI (רווח תפעולי מהשכרת נכסים) של מליסרון ב־2017 עלה ב־5.6% לעומת התקופה המקבילה, ל־1.07 מיליארד שקל, וה־FFO (רווח בנטרול אירועים חד־פעמיים) עלה ב־9.6% לעומת נתוני 2016. הרווח הנקי המיוחס לבעלי המניות ירד ב־16.3%, אולם ירידה זאת לא נובעת מהפעילות של מליסרון, אלא בגלל עלייה של 290 מיליון שקל בהוצאות המסים שנבעה מרישום הכנסת מס נדחה חד־פעמית ב־2016 ובשל הפחתת שיעור מס חברות ב־3.5%.

חשיפה לענף האופנה

השיפור בתוצאות של מליסרון בולט על רקע החשיפה המהותית שיש לחברה לענף האופנה, שב־2017 היווה כ־47% מההכנסות של הקבוצה. "אנחנו יודעים לשבת עם הלקוחות שלנו ולתת פתרונות והנחות ושיווק כשצריך. אנחנו גם יודעים לעזור לשוכרים אם מישהו מבקש לפנות את החנות. ב־2017-2016, למשל, צמצמנו 6 סניפים של רשת הוניגמן. ליפו תל אביב יש 18 סניפים, אף אחד מהם לא נמצא במליסרון. איך זה? הם ישבו גם אצלנו וניסו לשכנע אותנו לפתוח ועובדה שלא פתחנו. לא הסכמנו לקבל את התנאים שלהם כי לא ראינו את החוסן הפיננסי שלהם".

| |||

| אבי לוי מנכ"ל מליסרון | צילום: אביב אברמוב | ||

לוי מעריך שהירידה בפדיונות של השוכרים לא נובעת מהרכישות ברשת אלא בעיקר בגלל נסיעות לחו"ל וממה שהוא מכנה החורף הקטלני. "לצערי, אין חורף בישראל. גם כשהרשתות הורידו מחירים אנשים לא קנו. היה שבוע אחד של חורף וכולם אמרו סופה". בפרק שעוסק בשינויים בהרגלי הצריכה נכתב בדו"חות מליסרון כי "רשתות קמעונאיות וחנויות קטנות שלא יסתגלו למודלים עסקיים חדשים יחדלו מלהתקיים", והנהלת הקבוצה פועלת להתאים את תמהיל השוכרים למציאות העגומה שהולכת ומתגלה בענף האופנה.

"אנחנו עובדים יותר על בידור ומסעדות שממשיכים לתפוס אצלנו תאוצה"' אמר לוי, וציין שמליסרון היא החברה היחידה שהוסיפה בתי קולנוע לקניונים. "הנושא של פנאי ובילוי תופס יותר מקום. אלו דברים שהאינטרנט לא יודע לתת. אנחנו חיה חברתית, אנשים אוהבים לצאת וליהנות. יהיו חלק מהמתחמים שיצטרכו לעשות הסבה ולשנות את ייעודם, כמו המתחם שלנו באשדוד, שם אין מה לנסות להשקיע ולהילחם בתחרות".

העלייה בפדיונות נבלמה

השינוי בפדיונות השוכרים בקניונים היא נקודת התורפה של מליסרון. אחרי עלייה של יותר מ־5% בפדיונות השוכרים בשנתיים האחרונות, ב־2017 המגמה החיובית נבלמה ושיעור השינוי עלה ב־0.3% בלבד לעומת 2016. הקניונים שמציגים את הירידה הגבוהה ביותר בפדיונות הם הקניון הגדול בפתח תקווה (-2.01%) וקניון רמת אביב (-1.65%). בקניוני האאוטלט (outlet) בילו סנטר וחוצות המפרץ, לעומת זאת, נרשמה עלייה מרשימה של 6.85% ושל 3.86% בפדיונות השוכרים, בהתאמה. מליסרון מציינת בדו"חותיה שבשלוש השנים האחרונות קיימת מגמת ירידה במספר הקניונים החדשים הנפתחים בישראל, שמביאה כפועל יוצא מכך לירידה בכמות שטחי המסחר החדשים המתווספים. כך ב־2017 התווספו רק 6 קניונים חדשים, לעומת 12 ב־2016 ו־23 ב־2015.

"זה לא מקרה שבחמש השנים האחרונות מליסרון לא פתחה אף קניון. אף שהיו לנו אלף ואחת הצעות והזדמנויות", אמר לוי ביחס למרכזים החדשים וטען ש"הם לא מצליחים להתרומם מכיוון שהם לא הביאו ערך מוסף שיגרום לציבור לעזוב את המרכזים שהוא רגיל אליהם. הטעות של הרשתות הייתה שהם פתחו בכל המתחמים האלו חנויות וחשבו שהפתיחה הזאת תייצר להם מחזורים גבוהים יותר. המתחמים החזקים הם עוצמתיים וימשיכו להיות עוצמתיים".

מגדל שרונה וענף ההייטק

חלק הארי של הנדל"ן במליסרון משויך ל־21 הקניונים והמרכזים המסחריים שתרמו 82% ל־NOI ב־2017. בנוסף, מליסרון מחזיקה בארבעה בנייני משרדים שהניבו ב־2017 NOI של 188 מיליון שקל, עלייה של 16% לעומת התקופה המקבילה. ואם בתחום הקניונים מליסרון חשופה לענף האופנה, הרי שבענף המשרדים יש לה חשיפה מהותית לענף ההייטק, שאחראי למרבית מהכנסותיה בתחום הנדל"ן למשרדים. למליסרון עשרה פרויקטים שנמצאים בשלבי תכנון ובנייה שהבולט שבהם הוא "מגדל שרונה" בתל אביב בשותפות (50%) עם אפריקה השקעות. פרויקט זה צפוי להסתיים ב־2022 ובמליסרון מעריכים שחלק החברה ב־NOI הצפוי באכלוס הפרויקט יעמוד על 141-132 מיליון שקל.

חרף ריבוי שטחי המשרדים באיזור שרונה, לוי הביע אופטימיות ביחס ליכולת של מליסרון לחתום על הסכמי שכירות במגדל שרונה שכולל שטח שיווק משמעותי של 147 אלף מ"ר. "כבר עכשיו יש התעניינות מרובה בפרויקט. עזריאלי מילא את הבניין שלו בשרונה במחירים פנטסטיים, הרבה מעבר לתחזית העסקית שלו, ואני הבנתי מהדיווחים שהמחירים נעים בטווח של 130-100 שקל למ"ר ואנחנו ביססנו את התחזית העסקית על 80-70 שקל למ"ר".

אתגר פירענות החוב

מליסרון עומדת בפני עומס פירעונות גדול, לאג"ח ולבנקים, בעוד שלוש שנים. ב־2018 וב־2019 היא תידרש לפרוע (קרן) 847 מיליון שקל ו־620 מיליון שקל בהתאמה, אך ב־2020 הפירעון יאמיר ל־2.7 מיליארד שקל. מליסרון לא מחכה לרגע האחרון וכחלק מההיערכות לפירעונות הגדולים היא גייסה אג"ח ב־1.85 מיליארד שקל. בנוסף, מליסרון השלימה החלפת אג"ח קצרות (סדרה ה') בארוכות (סדרה י'), מהלך שפרס פירעונות של 680 מיליון שקל שהיו אמורים להיפרע ב־2020. לפי הדו"חות, למליסרון יש מסגרות אשראי מאושרות של 922 מיליון שקל ונכסים לא משועבדים בשווי של 5.3 מיליארד שקל.

הנקודה החיובית בפירעונות נוגעת לעלויות המימון של מליסרון. הריבית האפקטיבית המשוקללת על החוב שיפרע ב־2021-2018 – 4.6 מיליארד שקל – עומדת על 4%, בעוד שהריבית האפקטיבית המשוקללת לכל תקופת החוב היא 3.33%. המשמעות היא שמחזור החוב בריביות הנמוכות השוררות כיום בשוק האג"ח יאפשר לחברה להמשיך ולהקטין את שיעור הריבית הממוצעת שהיא משלמת.

בשנים האחרונות ניכרת מגמת ירידה בשיעור המינוף (יחס חוב לשווי נכסים) של מליסרון, מ־72% בסוף שנת 2011 לשפל של 54.7% בסוף שנת 2017.