בלעדי לכלכליסט

סיידוף הגיש הצעה סופית שמנתקת את אלוביץ' מיורוקום

בלחץ הבנקים הנושים, נתי סיידוף הגיש הצעה מתוקנת לרכישת יורוקום, ולפיה ירכוש 100% מהחברה ולא ישאיר 10% ממנה בידי שאול אלוביץ'

בעל השליטה בבזק שאול אלוביץ' לא יישאר שותף בחברה גם אם נתי סיידוף יהיה זה שירכוש אותה. ל"כלכליסט" נודע כי סיידוף העביר שלשום (ו') טיוטת הצעה סופית לרכישת יורוקום, החברה האם של בזק, שלפיה הוא מציע לרכוש 100% מהחברה, בניגוד להצעות קודמות שהשאירו לאלוביץ' 10%.

- אלשטיין פורש מהמירוץ לרכישת בזק; התגברו סיכוייו של סיידוף לרכישת השליטה בחברה

- דירקטוריון הבינלאומי אישר את הצעת סיידוף לרכישת יורוקום

- דירקטוריון בנק הפועלים אישר את הצעת נתי סיידוף לרכישת השליטה ביורוקום

סיידוף הסיר את אלוביץ' מההצעה בשל דרישת הבנקים הנושים הפועלים, דיסקונט והבינלאומי, שרצו לראותו לחלוטין מחוץ לחברה. לו היה נשאר בחברה, היה אמור אלוביץ' להעביר חלק מהאפסייד והדיבידנדים שיקבל עבור חלקו לבנקים הנושים. בנוסף, הישארות של אלוביץ' ביורוקום היתה מאפשרת לסיידוף להחזיק בהיתר השליטה של אלוביץ' עד שיקבל היתר שליטה משלו.

לאור פרישתו של אדוארדו אלשטיין מהמירוץ, סיידוף צפוי לקבל את אישור הבנקים הנושים של יורוקום תקשורת באסיפת הנושים שתתקיים מחר. הוא הוסיף להצעה תנאי מתלה של אישור ההצעה באסיפת הנושים עד מחר, 19 בפברואר, זאת במטרה לחסום את האחים צחי וחן נוימן, שביקשו לדחות את האסיפה כדי להגיש הצעה שלדבריהם לא ניתן יהיה לסרב לה. האחים נוימן אף נפגשו ביום חמישי עם הבנקים כדי לשכנעם ברצינות כוונותיהם, ותשובה סופית תגיע היום בצהריים. נכון לעכשיו הבנקים לא מתכוונים להיענות לבקשתם והסיכוי לדחיית האסיפה נמוך.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

סיידוף, שמלווה על ידי עו"ד אמיר ברטוב והיועץ הכלכלי אייל ידווב, הוסיף להצעה שני מנגנונים לטובת הבנקים. האחד, קנס של 70 מיליון שקל (20% מרכיב החוב שנפרס לתשלומים) במידה שלא יפרע חלק מסוים מהחוב הפרוס עד סוף 2019. סעיף נוסף נוגע להלוואה שיעמידו שלושת הבנקים לפירעון החוב של יורוקום נדל"ן לקונסורציום בנק מזרחי טפחות, שמשועבדות לה מניות חלל תקשורת — ירידה של 40% בשווי מניות חלל תחייב את סיידוף לרכוש נתח נוסף של החוב ב־25 מיליון שקל. כרגע הוא מציע לרכוש 75 מיליון שקל מהחוב.

סיידוף גם נכנע לדרישות בנק דיסוקנט ולכן ההצעה כוללת גם תשלום מס רכישה של 12 מיליון שקל על שתי חברות שעוברות לידי יורוקום תקשורת במסגרת ההסדר, וכן הסכמה שבמקרה של מימוש נכס התמורה תעבור תחילה לפירעון קרן וריבית, ורק לאחר מכן היתרה תשמש לתשלום ההוצאות השוטפות של יורוקום.

משוכת רשות המסים

המכשול הגדול ביותר של סיידוף יגיע מגורם בלתי צפוי - רשות המסים, שכן הוא העמיד תנאי מתלה מהותי לעסקה בקבלת פרה־רולינג של הרשות, כלומר קבלת עמדה מסודרת בנוגע למסים שהחברה תידרש לשלם כתוצאה מהעסקה. לאחר שהפסיד את אפריקה ישראל למוטי בן משה, בין היתר על רקע דרישות של רשות המסים, פנה סיידוף יחד עם יורוקום לקבלת פרה־רולינג מהרשות לגבי שאלות מהותיות הנוגעות להסדר - כך נודע ל"כלכליסט".

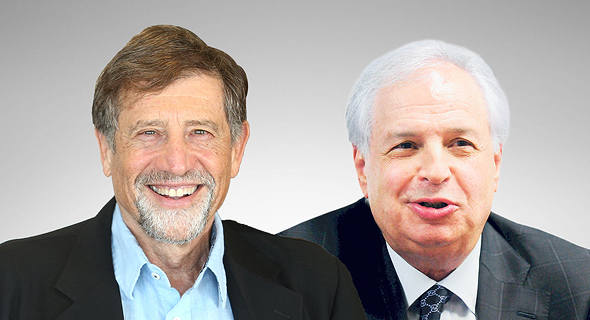

אלוביץ' וסיידוף. הבנקים רצו את אלוביץ' בחוץ, סיידוף ביצע צילום: יובל חן, מתוך אתר IAC

אלוביץ' וסיידוף. הבנקים רצו את אלוביץ' בחוץ, סיידוף ביצע צילום: יובל חן, מתוך אתר IAC

ההסדר כולל מחיקה של 400-500 מיליון שקל מחובות יורוקום, אך לחברה יש הפסדים צבורים של מאות מיליוני שקלים והבנקים הנושים וסיידוף מעוניינים לקזז רווחים אלה מול ההפסדים הצבורים כדי שלא יחויבו במס. רשות המסים טרם השיבה, אך אם עמדתה תהיה מנוגדת מהותית לזו של סיידוף ותסב לו הוצאות גדולות, ייתכן שההצעה תהפוך ללא כדאית כלכלית.

הצדדים מעוניינים להבין מרשות המסים גם מה יהיה היקף ההפסדים הצבורים שייוותר לחברה מעבר למחיקות החוב, לאחר ההסדר. הפסדים אלה הם בעלי ערך כלכלי לא מבוטל, שכן ניתן לקזז בגינם רווחים עתידיים.

אלשטיין עוד עלול לחזור

נכון לעכשיו, ההצעה של סיידוף היא היחידה העומדת על הפרק והיא מבוססת על ההסכמות עמן הגיע עם הבנקים ערב הדיון המשפטי לפני כשלושה שבועות. הפרישה של אלשטיין מהמירוץ הפתיעה את הבנקים, אולם הוא נבע בעיקר מהלחץ שלהם עליו להפקיד 200 מיליון שקל שיחולטו במידה שלא יקבל את היתר השליטה בבזק ובחלל ולא יוכל לרכוש את החברה. אלשטיין הציע לפני חודש לבנקים קנס של 105 מיליון שקל, כלומר מחצית מהסכום (עדיין סכום גבוה בכל קנה מידה), אולם הבנקים בראשות הפועלים רצו יותר בשל הסיכון הרגולטורי והכתף הקרה של רשות ההגבלים לעסקה.

בבנקים לא פוסלים אפשרות שאלשטיין יגיש הצעה חדשה גם לאחר אישור ההצעה של סיידוף באסיפת הנושים מחר. בכך הוא עשוי לשחזר את הצעד של מוטי בן משה, שותפו לשעבר באי.די.בי, שממנו נפרד בטונים צורמים. בן משה הגיש הצעה לנושי אפריקה ישראל לאחר שאלה כבר אישרו באסיפת נושים את ההצעה של סיידוף, ובסיומה של התמחרות הצליח לרכוש את החברה ולהשאיר את סיידוף בחוץ.

אולם גורמים בנקאיים טוענים כי לאחר אישור אסיפת הנושים של הצעת סיידוף, יתקשו גופים שונים לקבל את תמיכת בית המשפט להצעות חדשות, מאחר שבפסיקות אחרונות, כמו למשל רכישת השליטה בעיתון "גלובס", בית המשפט נטה שלא לבטל החלטות קודמות של מכירת החברה (במקרה זה לאלונה בראון) גם למול הצעות משופרות.

גם בין שלושת הבנקים הנושים של יורוקום עדיין יש סוגיות בלתי פתורות, שאמורות להגיע להכרעה היום ומחר. הדירקטוריונים של הפועלים והבינלאומי אישרו את הצעת סיידוף, אך עד לסגירת הגיליון דיסקונט לא העביר את עמדתו הרשמית וממשיך במדיניות העמימות, שלא מקלה על השגת הסדר אופטימלי.

התוכנית לחברות התפעוליות

חזית נוספת ביורוקום הן החברות התפעוליות שפנו להקפאת הליכים. ביום חמישי בערב האריך בית המשפט המחוזי בתל אביב את תקופת הקפאת ההליכים לשתי החברות, יורוקום תקשורת סלולרית ויורוקום תקשורת דיגיטלית, עד ה־25 במרץ, ואישר את תוכנית ההפעלה שהגישו הנאמנים עו"ד ירון אלכאווי ממשרד גרוניצקי, עו"ד יניב אזרן ממשרד ב. לוינבוק ושות' ועו"ד רון איל אייכל ממשרד יגאל ארנון.

ההארכה ניתנה בהמשך להודעת הכנ"ר לביהמ"ש, במסגרתה תמך בדו"ח בבקשת הנאמנים בעניין זה. השופטת איריס לושי־עבודי גם אישרה את בקשת הנאמנים לשכור את שירותי חברת קמינסקי לליווי פיננסי, ניהול והפעלה של החברות בתקופה זו, המשך העסקת מרבית עובדי החברות למעט 6 עובדים שיפוטרו, וכן תשלום שכר העובדים שימשיכו לעבוד בתקופת ההקפאה, וזאת על דרך של קבלת מפרעת שכר באמצעות הלוואות שתינתנה להם.

לפי הנאמנים, לאחר ניתוח הנתונים שקיבלו נערכה תוכנית הפעלה (מאוחדת לשתי החברות) המבוססת על העקרונות הבאים: תוכנית ההפעלה מתייחסת לפרק זמן של חודשיים, ומתבססת על מקורות כספיים זמינים בקופה וגבייה של חובות עבר. על פי האמור בדו"ח הנאמנים, הכוונה היא שמכירות החברות בתקופת ההפעלה תמשכנה, במידת האפשר, כשבמחסני החברות קיים מלאי מוצרים שונים בהיקפים לא מבוטלים, כשהנאמנים פועלים להערכת שוויו ואפשרות מכירתו. כן, על מנת לוודא את תוקף תוכנית ההפעלה, נלקחו על ידי הנאמנים מקדמי ביטחון ביחס למקורות השונים שעליהם נסמכת התחזית, כשהתוכנית אינה מניחה הזרמה של אשראי חיצוני לצורך ההפעלה.