ניתוח כלכליסט

הכישלון של טבע: 36 מיליארד דולר עבור 0% צמיחה

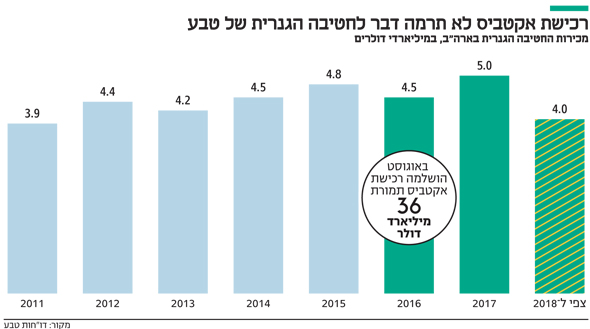

רכישת אקטביס לא הגדילה את מכירות החטיבה הגנרית, ביטול הבונוסים לעובדים מקשה את הבנת הרווחים האמיתיים, הרווחיות מהקופקסון ממשיכה להישחק וגלגול החוב המפלצתי יהיה יקר. טבע מסכמת שנה קשה וצופה ש־2018 תהיה עגומה עוד יותר. "כלכליסט" צלל אל תוך הדו"חות הראשונים בתקופת שולץ

2017 תהיה שנה שענקית התרופות הישראלית טבע תרצה לשכוח. הדו"חות הכספיים לרבעון הרביעי (אוקטובר־דצמבר) שפרסמה ביום חמישי האחרון הצביעו על היחלשות בכל הפרמטרים והדגישו את נטל החוב שרובץ על כתפיה. ואם 2017 לא היתה שנה קשה מספיק, התחזיות של החברה ל־2018 קודרות במיוחד. כתוצאה מכך, מניית החברה נפלה בוול סטריט וחברת הדירוג S&P הורידה את הדירוג של החברה ל־BB מינוס.

- S&P הורידה את דירוג האשראי של טבע לרמת "זבל"

- טבע נפלה ב-6.9%; ת"א 35 סגר ירידה שבועית של 4%

- קאר שולץ: "מה שהכי חשוב כיום הוא תזרים המזומנים, כדי לשרת את החוב"

"כלכליסט" צלל אל תוך הדו"חות הראשונים של טבע תחת המנכ"ל החדש קאר שולץ ומצא שם כמה נתונים מטרידים במיוחד.

הרכישה הכושלת

אקטביס לא תרמה דבר

אחד הדברים המדהימים ביותר בדו"חות של טבע הוא ההוכחה החותכת שרכישת אקטביס היא עסקה כושלת. ב־2015 חתמה הענקית הישראלית על רכישת החטיבה הגנרית של אלרגן (אקטביס) תמורת 36 מיליארד דולר. העסקה הושלמה באוגוסט 2016. כלומר, השנה החולפת היתה הראשונה שבה התוצאות הכספיות של טבע כוללות בתוכן במלואן את אלו של אקטביס.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

מכירות החטיבה הגנרית של טבע בארה"ב הסתכמו בשנה החולפת ב־5 מיליארד דולר, ולפי תחזיות החברה, ב־2018 הן צפויות להסתכם ב־4 מיליארד דולר בלבד. מדובר בהיקף מכירות נמוך מהיקף המכירות של החטיבה הגנרית שלא טבע ללא אקטביס בכל אחת מהשנים 2012-2015. במילים אחרות, רכישת אקטביס לא תרמה דבר לחטיבה הגנרית של טבע.

בדרך כלל מנהלים מתפארים בכך שרכישה משמעותית יוצרת משוואה שבה אחד ועוד אחד שווה שלוש בזכות הסינרגיה והערך המוסף. אקטביס נרכשה בעיקר בשל התרופות הגנריות שהיא מוכרת בארה"ב ובשל צבר התרופות הגנריות לפיתוח בארה"ב. אולם בסופו של דבר התברר כי במשוואה שנוצרה, אחד ועוד אחד שווה אחד. ולפי התחזיות, אף פחות מאחד.

כשמוסיפים לכך את העובדה שטבע נטלה על עצמה חובות בהיקף של עשרות מיליארדי דולרים כדי לממן את רכישת אקטביס, צל הכישלון נופל על העסקה שרקם המנכ"ל הקודם ארז ויגודמן באופן בוטה עוד יותר.

שקיפות עכורה

רווח נקי ותפעולי בערפל

אחד הדברים התמוהים בדו"חות של טבע הוא הקושי להבין מה הרווחיות האמיתית של החברה. ברבעון הרביעי של השנה (אוקטובר־דצמבר) הכנסות החברה הסתכמו ב־5.5 מיליארד דולר, והרווח הנקי המתואם עמד על 949 מיליון דולר. כלומר, הרווח הנקי המתואם למניה עמד על 93 סנט. מדובר ברווח נקי למניה שגבוה מהתחזיות שפרסמה טבע עם הצגת הדו"חות לרבעון השלישי (יולי־ספטמבר).

אלא שטבע הבהירה כי הרווח המתואם הגבוה נובע מביטול של הוצאה חשבונית. במהלך רבעון זה, שבו הוכרזו פיטוריהם של אלפי עובדים במסגרת תוכנית ההתייעלות של המנכ"ל החדש, החברה החליטה לבטל את הבונוסים לעובדים השנה. בשלושת הרבעונים הראשונים (ינואר־ספטמבר) של 2017 החברה רשמה הוצאות על בונוסים - הוצאות שלא בוצעו בפועל אלא רק נרשמו חשבונאית - וכעת אותו סכום הופחת משום שהוחלט על ביטולם של הבונוסים. טבע לא דיווחה מה היה היקף הבונוסים שהופחת כעת, ובכך היא מקשה את הבנת הרווחיות האמיתית של החברה ברבעון הרביעי.

הנתון היחיד שטבע מסרה בשיחה עם אנליסטים שנערכה לרגל פרסום הדו"חות הוא שבלי ההפחתה הזו, הרווח למניה היה נע סביב 0.7-0.8 דולר. לפי המידע הזה, מדובר בתוספת של 134–237 מיליון דולר לרווח הנקי. הטווח שטבע מסרה הוא טווח גדול מאוד, וכיוון שהחברה לא מסרה נתון מדויק, המשקיעים אינם יכולים לדעת לאילו מהקטבים הרווח הנקי קרוב יותר.

המחיקה החשבונאית משפיעה גם על תוצאות החטיבה הגנרית. לכאורה, החטיבה רשמה שיפור קל ברבעון הרביעי. הרווח התפעולי המתואם ברבעון זה עמד על 740 מיליון דולר, בעוד ברבעון השלישי הוא עמד על 619 מיליון דולר - שפל מאז רכישת אקטביס. אך בשל ההשפעה החשבונאית של ביטול רישום הבונוסים, לא ניתן לדעת אם מדובר בשיפור אמיתי או שמא בשיפור קוסמטי בלבד.

גם חטיבת מוצרי המקור מושפעת מהמחיקה החשבונאית. החטיבה הציגה רווח תפעולי מתואם של 311 מיליון דולר - גבוה ביחס למכירות החלשות של תחום מוצרי הנשימה ברבעון זה, וככל הנראה גם הוא מושפע מביטול הבונוסים שהביא לצמצום ההוצאות ברבעון הרביעי.

בנוסף ובניגוד לעבר, טבע לא כללה בתחזיות שלה ל־2018 את הרווחיות התפעולית הצפויה מכל תחום פעילות בנפרד. במקום זאת, טבע הסתפקה בהצגת צפי המכירות והרווחים הכוללים שצפויים לחברה.

שולץ. נאלץ להתמודד צילום: בלומברג

שולץ. נאלץ להתמודד צילום: בלומברג

הקופקסון גוסס

רווחיות תרופת הדגל נשחקת

הקופקסון לטיפול בטרשת נפוצה היא תרופת הדגל של טבע שאחראית על נתח נכבד מרווחיה לאורך השנים. באוקטובר קיבלה המתחרה הגדולה מיילן אישור לשיווק קופקסון במינון 40 מיליגרם בארה"ב. בעקבות התחרות הרווח התפעולי מהקופקסון ירד ל־670 מיליון דולר ברבעון הרביעי כתוצאה מירידה במחירים ובמכירות.

בניגוד לעבר, המנגינה שהשמיעה טבע בתחזיות שלה בכל הנוגע לקופקסון הפכה לעגומה יותר. טבע צופה כי הרווחיות של הקופקסון תיפגע עוד יותר בעקבות התחלת התחרות הגנרית לקופקסון במינון של 40 מיליגרם מצד מומנטה וסאנדוז החל מחודש אפריל הקרוב, והחדשות הרעות הן שברור לחברה שהתרומה - או יותר נכון האין תרומה - של אקטביס לא תחפה על החולשה.

טבע מעריכה כי מכירות הקופקסון ב־2018 יסתכמו ב־1.8 מיליארד דולר - צניחה של 52% בהשוואה להיקף המכירות של הקופקסון בשנה החולפת שהסתכמו ב־3.8 מיליארד דולר. עם זאת, אנחנו מעריכים כי שיעור הרווחיות התפעולית של הקופקסון צפוי להישאר 80%. כלומר, הקופקסון צפוי לתרום 1.44 מיליארד דולר לרווח התפעולי ו־1.3 מיליארד דולר לרווח הנקי של החברה. בהמשך הרווחיות של הקופקסון צפויה להיחלש באופן משמעותי.

צרות בשתי החטיבות

התחרות מתגברת

פרט לקופקסון, טבע מוכרת תרופות נוספות - מקוריות וגנריות. התחזית של החברה לשתי החטיבות אינה ורודה, בלשון המעטה. כאמור, טבע צופה כי מכירות החטיבה הגנרית בארה"ב ב־2018 יסתכמו ב־4 מיליארד דולר בלבד, ירידה של 20% בהשוואה לשנה החולפת, וגם חטיבת המקור צפויה להציג ביצועים חלשים יותר.

המכירות של החטיבה הגנרית תלויות בהשקות עם בלעדיות של תרופות מהותיות. עד לדצמבר - שבו השיקה טבע שלוש תרופות בבלעדיות - לטבע לא היו השקות מהותיות במהלך 2017. המשמעות של התחזית הנמוכה היא שטבע לא צופה השקות מהותיות במהלך 2018. טבע גם לא תוכל לתבוע את אקטביס - שאותה רכשה בין היתר בשל צבר התרופות בפיתוח - על מצג שווא כדי לפצות את עצמה על היעדר ההשקות, משום ששתי החברות חתמו על הסכם פשרה שלפיו טבע תקבל מאלרגן 700 מיליון דולר בתמורה להבטחה ששתי החברות לא יתבעו זו את זו. מדובר בכסף קטן ביחס לתחזית הקודרת, וייתכן שטבע ויתרה מהר מדי על האפשרות לתבוע פיצויים מאלרגן על דיווחים אופטימיים מדי שנמסרו ערב רכישת החטיבה הגנרית על אודות התרופות שניתן יהיה להשיק.

קופקסון. צניחה במכירות

קופקסון. צניחה במכירות

תחום תרופות המקור אינו מסב לטבע נחת מרובה יותר. החברה מעריכה כי במהלך השנה הנוכחית תתחיל תחרות גנרית למשאפי ProAir שמכירותיהם ב־2017 הסתכמו בחצי מיליארד דולר. כלומר, טבע מעריכה שהמכירות האלו צפויות לרדת. כמו כן, טבע מקווה כי במהלך השנה היא תקבל אישור לשיווק התרופה Fremanezumab לטיפול מניעתי במיגרנה. בתרופה זו טבע מתבססת על חומר גלם שמיוצר עבורה באופן בלעדי על ידי חברת סלטריון הדרום־קוריאנית. לאחרונה שלח מינהל התרופות והמזון האמריקאי (FDA) מכתב אזהרה לסלטריון לגבי מפעל הייצור שלה. הסרת מכתב אזהרה היא פעולה שאורכת חצי שנה עד שנה וחצי. טבע תספק למשקיעים מידע נוסף בנושא עם פרסום דו"חות הרבעון הראשון (ינואר־מרץ) של 2018. המכתב אמנם נשלח לחלק של המפעל שעוסק באריזת התרופות ולא בייצור חומרי הגלם, אך כיוון שמדובר באותו מתחם, ישנה אי־ודאות בכל הנוגע לשאלה אם ה־FDA יאשר לטבע את שיווק התרופה. נכון להיום, תאריך ההחלטה הצפוי של ה־FDA בנוגע לתרופה של טבע הוא 16 ביוני 2018. אישור מהיר הוא קריטי עבור טבע מכיוון שישנן חברות תרופות שמתכוונות להוציא לשוק תרופות עם מנגנון פעולה דומה בשנה הקרובה.

עם זאת, טבע צופה כי מכירות התרופהAustedo לטיפול בהפרעות תנועה של חולים במחלת הנטינגטון צפויות לעלות. ברבעון הרביעי מכירות התרופה הסתכמו ב־17 מיליון דולר, וטבע צופה כי הן צפויות לעלות במהלך השנה. ייתכן שמכירות התרופה יחצו את הרף של 100 מיליון דולר השנה.

הר החובות עוד שם

הדירוג יורד, הריבית עולה

החוב של טבע ירד ב־2017 מ־35.8 מיליארד דולר ל־32.5 מיליארד דולר. החוב צפוי להצטמצם ב־700 מיליון דולר במהלך הרבעון הראשון כשטבע תקבל מאלרגן את כספי הפיצויים. בנוסף, טבע תקבל 703 מיליון דולר עבור החלק מחוץ לארה"ב של חטיבת בריאות האשה שאת מכירתו השלימה במהלך הרבעון הנוכחי.

עם זאת, בשיחה שערכה עם אנליסטים הבהירה טבע כי היא עשויה לגייס השנה חוב נוסף בהיקף של 3-4 מיליארד דולר. אם טבע תעשה זאת, הריבית שתיאלץ לשלם עבורו תהיה גבוהה מהריבית על החוב הנוכחי, משום שהמינוף שלה גבוה, הדירוג ירד ופרמיית הסיכון שהמשקיעים יידרשו צפויה להיות גבוהה יותר.

עם תחזית קודרת ל־2018 בכל החזיתות ומיליארד דולר בלבד בקופתה, ההתמודדות של טבע עם הר החובות שלה צפויה להיות מאתגרת מאוד במקרה הטוב והרת אסון במקרה הרע.

את 2017 טבע יכולה לסכם כשנה שבה היא קרסה תחת נטל חלומותיה הגדולים שגובשו בעשור האחרון - חלומות של פיתוח תרופות מקור והובלה בתחום הגנרי. כעת טבע מקיצה למציאות כואבת של תהליך התייעלות שנועד לעזור לה להתמודד עם התחרות הגוברת ועם הר החובות.

נוכח בשורות האיוב שהוסיף כל דו"ח רבעוני בשנה האחרונה, אף אחד לא יופתע אם הרווחיות של טבע תמשיך לרדת גם ב־2019. תוכנית ההתייעלות של שולץ עשויה לבלום זאת בעתיד הרחוק יותר, אך את תוצאותיה ניתן יהיה לבחון רק בעשור הבא.